Что значит добавление Индии в индекс облигаций JPMorgan?

Индия получит структурное снижение доходности

Глобальные фонды вкладывают средства в индийский рынок суверенных облигаций объемом 1 трлн долларов в преддверии включения страны в глобальные долговые индексы. В прошлом году компания JPMorgan Chase & Co. объявила, что с июня включит индийские государственные долговые обязательства в свой базовый индекс развивающихся рынков, что стало важной вехой для третьей по величине экономики Азии.

Это дало зарубежным инвесторам вескую причину вкладывать деньги в индийские государственные долговые обязательства, деноминированные в рупиях, которые предлагают одни из самых высоких доходов на развивающихся рынках. Этот шаг также означает, что JPMorgan сможет заявить о большей диверсификации после исключения России и на фоне сохраняющихся опасений по поводу геополитической напряженности между США и Китаем.

Для Индии это предвещает расширение связей между внутренними и глобальными финансовыми рынками и возможность снижения стоимости заимствований.

1. Какова предыстория?

Индия начала либерализацию своей экономики в 1991 году, но все свои заимствования проводит в рупиях, поскольку хочет избежать такой зависимости от доллара, которая спровоцировала азиатский валютный кризис и другие обвалы. Но в конце 2019 года Индия начала работать над получением доступа к индексам облигаций в попытке снизить стоимость заимствований за счет создания дополнительного спроса — а также для того, чтобы обратить внимание инвесторов на свою финансовую дисциплину. В то время как Covid-19 опустошал экономику, а правительство занимало рекордные суммы для финансирования многомиллиардного пакета стимулирующих мер, оно открыло часть своего рынка суверенных облигаций для зарубежных инвесторов. Однако в то время глобальные фонды продавали активы развивающихся рынков, чтобы накопить доллары. В последнее время на конец прошлого года иностранные инвесторы владели менее чем 2 % индийских суверенных долговых обязательств при установленном потолке в 6 %. Это один из самых низких показателей для любого крупного развивающегося рынка. Нью-Дели выступил против налоговых изменений для иностранцев, которые облегчили бы торговлю индийскими долгами на международных платформах, таких как Euroclear. Были также внутриполитические возражения против предоставления налоговых льгот иностранным инвесторам. Однако эти опасения были перечеркнуты потребностью инвесторов в большем количестве вариантов суверенного долга развивающихся стран.

2. Что происходит сейчас?

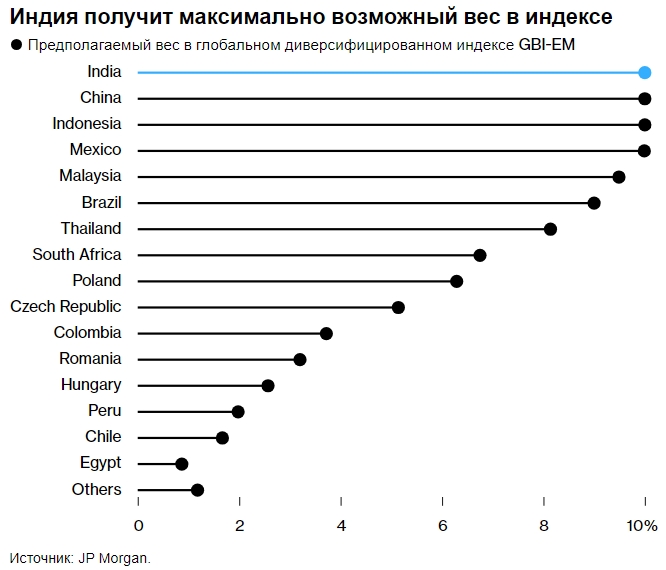

Объявив о включении Индии в индекс EM в сентябре прошлого года, JPMorgan сообщил, что в него могут быть включены 23 облигации общей номинальной стоимостью около 330 миллиардов долларов. Включение будет происходить поэтапно в течение десяти месяцев с весом около 1 % в месяц, вплоть до максимального веса в 10 %.

Вслед за JPMorgan компания Bloomberg Index Services Ltd. заявила ранее в этом году, что с января 2025 года она также добавит индийские облигации в Fully Accessible Route, или FAR, в свой индекс EM в национальной валюте. Индия также находится в списке претендентов на включение в долговой индекс EM от FTSE Russell с марта 2021 года. Bloomberg LP является материнской компанией Bloomberg Index Services Ltd, которая управляет индексами, конкурирующими с индексами других поставщиков.

Индия получит максимально возможный вес в индексе. Источник: JP Morgan

3. Зачем расширять индекс?

Исключение России из индексов JPMorgan EM после событий 2022 года, возможно, побудило составителя индекса заполнить этот пробел индийским долгом. Сохраняющаяся геополитическая напряженность между Китаем и США заставила инвесторов искать новые возможности в долговых обязательствах стран EM в национальной валюте. Хотя иностранцы играют небольшую роль на индийском рынке облигаций, в последние годы приток средств увеличился, а активы страны оказались устойчивыми к финансовым потрясениям, которые обрушились на другие развивающиеся государства.

Спешка в приобретении облигаций перед включением в июне. Источник: Клиринговая корпорация Индии

4. Каковы потенциальные преимущества?

Инвесторы смогут диверсифицировать свои портфели и направить средства на высокодоходный рынок пятой по величине экономики мира. Для Индии это возможность воспользоваться большим объемом ликвидности для удовлетворения растущих потребностей.

По данным Standard Chartered Plc, после включения облигаций индийский рынок облигаций, вероятно, получит дополнительный приток средств в размере 30 миллиардов долларов. Эти деньги необходимы Индии для финансирования дефицита текущего счета, который рискует увеличиться каждый раз, когда геополитическая напряженность на Ближнем Востоке возрастает, поскольку рост цен на сырую нефть может привести к ухудшению торгового баланса нетто-импортера энергоносителей. Более пристальное внимание со стороны иностранных инвесторов, даже несмотря на то, что многие из них будут привязаны к решениям по индексам, может также активизировать усилия премьер-министра Нарендры Моди по сокращению бюджетного дефицита, который резко вырос во время пандемии. Например, предвыборный бюджет в начале этого года преподнес трейдерам положительный сюрприз: правительство сократило годовой объем заимствований примерно на триллион рупий (15,6 млрд долларов).

5. Каковы риски?

Правительство и центральный банк по-прежнему обеспокоены тем, что приток иностранных инвестиций повысит волатильность местных рынков. В прошлом чиновники уже беспокоились о последствиях притока и оттока «горячих денег» из офшоров. Резервному банку Индии при принятии решений по денежно-кредитной политике, возможно, придется больше внимания уделять реакции иностранных инвесторов на рынке облигаций. Управляющие деньгами, тем временем, указывают на проблему Euroclear, эффективность транзакций и ясность в отношении налогов как на препятствия, которые еще не исчезли. Для того чтобы Индия получила максимальную отдачу от включения в индекс, необходимо облегчить иностранным инвесторам возможность вкладывать деньги в местные облигации.

6. Каково влияние на рынки?

В то время как мировые рынки облигаций находятся в состоянии нестабильности, новости об индексе позволили индийской доходности оставаться относительно стабильной. Доходность эталонных 10-летних облигаций выросла примерно на десять базисных пунктов с прошлого года, в то время как доходность аналогичных по сроку облигаций в США за тот же период выросла более чем на 100 базисных пунктов. В долгосрочной перспективе, по мере увеличения притока иностранных инвестиций, процентные ставки в стране могут структурно снизиться. Это также может принести некоторое облегчение для рупии, которая торгуется вблизи рекордно низкого уровня.