Развивающиеся рынки незаслуженно скучают без инвесторов

Развивающиеся рынки по-прежнему обделены вниманием. На их долю приходится примерно две пятых мирового ВВП и четверть мировых акций по рыночной капитализации, и все же они составляют лишь небольшую часть портфелей большинства американских инвесторов. Если когда-то и нужно взглянуть на развивающиеся рынки по-иному, то сейчас самое время

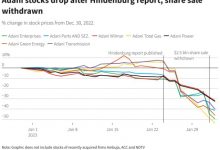

Это связано с тем, что акции развивающихся рынков максимально отстают от американских акций за последние двадцать лет. В последний раз такой сильный удар по ним был нанесен в конце 1990-х годов, когда на рынки EM-акций обрушилась волна кризисов в развивающихся странах, а американские акции подскочили до небывалых высот из-за мании доткомов.

На этот раз все дело в прибыли. В последние годы прибыль американских компаний увеличивается рекордными темпами, тогда как на развивающихся рынках этот показатель практически не изменился. С 2010 года прибыль на акцию в рамках индекса S&P 500 росла на 9.5% в год по сравнению всего с 2.7% для индекса развивающихся рынков MSCI. Но так было не всегда. С 1995 по 2009 год, первый год, за который имеются данные по развивающимся рынкам, прибыль в развивающихся странах росла почти такими же темпами, как и в США, примерно на 4% в год.

На фоне резкого расхождения в росте прибыли с 2010 года, может показаться, что лучше инвестировать в США, даже если учесть все доступные данные по доходам. Все же рост прибыли является ключевым компонентом доходности акций, и в США она становится все больше. Если предположить, что оценки аналитиков на этот и последующий годы окажутся достоверными, прибыль компаний S&P 500 увеличится на 7.3% в год с 1995 по 2022 год по сравнению с 4.4% в год в развивающихся странах. Если бы американские компании сохранили лидерство, то при прочих равных ожидаемая прибыль в США была бы на 2.9% выше в годовом выражении, чем на развивающихся рынках.

Однако рост прибыли — не единственный фактор, влияющий на доходность акций. Также большое значение имеют дивиденды и оценочная стоимость. Если учесть все три составляющие, то, судя по всему, предпочтение стоит отдать развивающимся рынкам. Аналитики ожидают дивидендную доходность на развивающихся рынках на уровне 3% по сравнению с 1.5% для S&P 500. В совокупности с ростом прибыли преимущество американских акций сокращается до 1.4% в год.

Аргументы в пользу EM-акций

Кроме того, EM-акции гораздо дешевле. Они торгуются в соотношении 12х к прибыли в следующем году, в то время как сопоставимый коэффициент цена/прибыль для S&P 500 составляет 20х. Подобный разрыв склоняет чашу весов в пользу развивающихся рынков. Один из способов сравнить цену с ожидаемой отдачей от инвестиций — рассчитать коэффициент P/E по отношению к совокупному росту ожидаемой прибыли и дивидендной доходности (чем ниже соотношение, тем лучше). Исходя из предыдущих показателей, это соотношение составляет 1.7 для развивающихся рынков и 2.3 для индекса S&P 500.

И это может оказаться лучшим сценарием для американских акций, поскольку в этом случае прибыль американских компаний продолжит расти более высокими темпами, а рыночная оценка будет гораздо выше, чем на развивающихся рынках. Однако оба предположения выглядят сомнительно. Непонятно, почему в США рост прибыли должен быть выше. Например, инвестиции в исследования и разработки способствуют росту, и EM-компании тратят на НИОКР столько же, сколько и американские компании, в процентах от продаж. В действительности, вскоре они могут начать тратить еще больше, поскольку с 1995 года инвестиции в НИОКР на развивающихся рынках выросли более чем в три раза по сравнению с США.

Тем не менее, высока вероятность, что прибыль на развивающихся рынках в ближайшие годы будет расти быстрее, чем в США. Темпы роста в развивающихся странах выше, чем в США, что является благоприятным фактором для EM-компаний, особенно по мере того, как они отвоевывают долю отечественного рынка у американских компаний. Кроме того, учитывая невероятно высокий рост прибыли в США в последнее время и на удивление низкий рост на развивающихся рынках, они могут на некоторое время поменяться ролями, в результате чего рост прибыли в этих регионах приблизится к паритету.

Разрыв в оценке между развивающимися рынками и США также может сократиться. США оправданно считаются более безопасным местом для инвестиций, поэтому вполне целесообразно, что инвесторы готовы платить больше за американские компании. Но насколько больше? Разница в коэффициенте P/E, основанная на прогнозируемой прибыли, в среднем составила 4.7х с 2005 года, самого длительного периода, за который имеются данные, и редко когда была такой большой, как сейчас. Если бы разрыв сократился, это стало бы еще одним стимулом для развивающихся рынков по сравнению с США.

В расчете на более высокую прибыль

Все это объясняет, почему управляющие активами единодушно считают, что развивающиеся рынки будут приносить более высокую прибыль, чем США, в ближайшие годы. Ценные бумаги развивающихся стран могут обеспечить еще более высокий результат. Учитывая, что цена всего в 9 раз превышает прогнозируемую прибыль, их можно назвать самыми недооцененными акциями на планете.

Инвесторы, играющие против рынка, уже обратили на это внимание. По оценкам бостонской компании по управлению активами GMO, в течение следующих семи лет EM-акции стоимости будут приносить 3.2% в год с учетом инфляции по сравнению с минус 8.2% в год для американских акций. Роб Арнотт, основатель поставщика индексов Research Affiliates, заявил, что половина ликвидных инвестиций его компании вложена в ценные бумаги развивающихся стран.

Стоит отметить, что в последний раз, когда акции развивающихся рынков демонстрировали такие низкие результаты по сравнению с США, они опережали индекс S&P 500 на 14% в год с 2000 по 2007 год, а акции стоимости — на 15% в год. Им удалось достичь этого благодаря более высокой дивидендной доходности по сравнению с американскими акциями, обеспечив почти четырехкратный рост прибыли по сравнению с американскими компаниями и увеличив оценочную стоимость, тогда как индекс S&P 500 упал более чем на треть.

Это не значит, что инвесторам нужно заменить американские акции EM-акциями. Однако на развивающиеся страны сейчас приходится около 12% индекса MSCI All Country World Index, который многие используют для оценки мирового фондового рынка. Следует спросить, почему доля EM-акций в некоторых портфелях ниже этого показателя, но ответить на этот вопрос будет нелегко.

По материалам Bloomberg