Никелевый кризис: кто виноват и что дальше

Действия Лондонской биржи металлов вызывают много вопросов

Торговля сырьевыми товарами — это неприметная деятельность, которая привлекает внимание общественности только в экстремальной ситуации, когда трейдеры теряют бдительность. Именно в подобные моменты такие люди, как братья Хант, пытавшиеся монополизировать рынок серебра в 1980 году, и Ясуо Хаманака, или «Мистер медь», нанесший в 1996 году огромные убытки японскому торговому дому Sumitomo, становятся притчей во языцех.

Китайский магнат Сян Гуанда, известный как Big Shot, прославился в этом месяце, накопив огромные убыточные позиции по никелю. В результате по Лондонской бирже металлов (LME) был нанесен один из сильнейших ударов за 145-летнюю историю. Это также привело к тому, что Китай, который стремится усилить контроль над торговлей сырьевыми товарами, столкнулся с хаосом на свободных рынках.

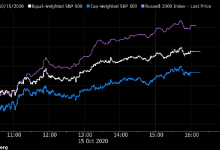

Поскольку LME живет своей скрытой от посторонних глаз жизнью, известны лишь некоторые факты об этом деле. Во-первых, никель стоил дорого еще до начала военного конфликта на Украине, а когда Запад ввел антироссийские санкции, цена резко подскочила. Во-вторых, компания Tsingshan, принадлежащая Сяну, имела короткие позиции на LME примерно на 180 000 тонн никеля. Он собирался заработать на коррекции. Но этого не произошло, поскольку борьба за никель с близким сроком поставки 8 марта ненадолго подняла цены выше $100 000 за тонну, в результате чего потенциальные убытки Tsingshan превысили миллиарды долларов. В этот момент LME приостановила торги никелем, отменив все сделки, заключенные ночью. Торги возобновились 16 марта, однако резкое падение цен на никель вынудило LME снова их приостановить, что лишь усилило хаос.

Ключевые вопросы

Насколько важна роль Tsingshan в этом фиаско? Связаны ли проблемы с вмешательством правительства Китая? И насколько оправданы решения LME? Все это требует внимательного изучения.

По данным СМИ, Tsingshan играет главную роль в этой драме. Многие спорят о том, являются ли его короткие позиции нормальными для одного из крупнейших в мире производителей никелевого сплава, хеджирующего прибыль, или это спекулянт, сделавший неверную ставку. При этом очевидно, что производимый компанией никель не относится к тому типу никеля, который торгуется на LME, соответственно между короткими и длинными позициями было несоответствие. По мере роста убытков компании брокеры требовали от нее увеличить маржу. Учитывая размер позиции, они также столкнулись с большими маржинальными требованиями, что стало для них такой же проблемой, как и для Tsingshan. 15 марта Tsingshan заявила, что достигла соглашения о моратории с кредиторами до тех пор, пока не обеспечит упорядоченное сокращение позиций.

Ходят слухи, что, возможно, на деятельность LME повлиял Китай, отчасти потому, что биржа принадлежит финансовому холдингу Hong Kong Exchanges and Clearing (HKEX), а также потому, что Tsingshan имеет стратегическое значение для страны, поскольку никель используется для производства аккумуляторов для электромобилей. LME отрицает давление со стороны HKEX. 7 марта она предоставила дополнительное время CCBI Global, китайскому брокеру Tsingshan, который является членом LME, чтобы привлечь средства от государственной материнской компании China Construction Bank для покрытия маржинальных требований. Возможно, это разумный поступок. Было понятно, что банк сможет предоставить средства. Но некоторые трейдеры задаются вопросом, была бы биржа столь же лояльна по отношению к некитайской организации. По некоторым сведениям, после этого китайские власти попытались принять меры, чтобы никелевые активы Tsingshan не попали в руки некитайских спекулянтов.

Пристального изучения требует и сама LME, в частности сроки принятия решения о приостановке торгов никелем и отмене ночных сделок, которые, по слухам, оценивались в миллиарды долларов. Биржа заявила, что прекратила торги рано утром 8 марта, когда посчитала, что на рынке никеля воцарился хаос. Она добавила, что решение отменить торги в тот день связано с тем, что сильные колебания цен создали системный риск для рынка, вызвав опасения по поводу многочисленных дефолтов брокеров, пытающихся удовлетворить требования о внесении маржи.

Это последнее решение вызывает наибольшее число разногласий. Критики считают, что оно больше помогло держателям коротких позиций, таким как производители и их банки, а не владельцам длинных позиций, которые можно было продать с большой прибылью. Они задаются вопросом, почему биржа вмешалась, чтобы защитить брокеров, если у LME есть гарантийный фонд, к которому ее участники могут получить доступ в сложные периоды.

«Решение аннулировать сделки…подорвет долгосрочное доверие к LME, — отметил Яо Хуа Ой из компании по управлению активами AQR, чьи сделки были отменены 8 марта. — Если вы хотите, чтобы AQR была в этом мире [на рынке], вы не можете вмешиваться, когда они зарабатывают деньги, и это вредит брокерам».

По его словам, компания изучает все варианты действий против LME.

После этих событий LME установила дневные лимиты на движение цен (которые были превышены 16 марта, когда биржа ненадолго возобновила торги никелем). Это еще один признак вмешательства биржи, которая раньше могла гордиться свободным характером рынка. Ее гонконгский владелец, действующий с оглядкой на Китай, несомненно, одобрил это.

Подготовлено по материалам издания The Economist