Ажиотаж в сфере ИИ может обернуться очередным потерянным десятилетием

Ажиотаж вокруг технологий искусственного интеллекта набирает обороты, а вместе с ним растут опасения по поводу усиления концентрации на фондовом рынке

На фото: логотипы компаний технологического сектора (Meta запрещена в России). Источник: Business Insider

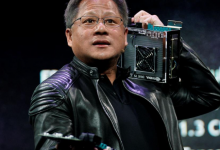

Результаты 4 квартала увеличили рыночную капитализацию NVIDIA на 267 миллиардов долларов. После того как сезон великолепных заработков «Великолепной семерки» закончился, инвесторы охотно вкладывают деньги во все, что связано с искусственным интеллектом. Однако при таком ограниченном количестве лидеров в гонке за искусственный интеллект аналитики предупреждают, что в секторе технологий, основанных на искусственном интеллекте, может образоваться «пузырь». Это напоминает ситуацию с пузырем доткомов, который закончился грандиозным крахом.

«Важно помнить, что пузыри ВСЕГДА возникают вокруг новой технологии или новой разработки. Пока… это не привело к новым масштабным проблемам», — сказал Ричард Бернштейн, президент Richard Bernstein Advisors, в электронном письме Business Insider.

Лопнувший пузырь «доткомов» ознаменовал начало потерянного десятилетия для фондового рынка: с 1999 по 2009 год индекс S&P 500 составлял -1 % в год, а индекс Nasdaq — еще хуже, -5 % в год (-6 % в год для индекса Nasdaq 100).

«Фактически, если бы кто-нибудь купил NASDAQ на пике технологического пузыря в марте 2000 года, то ему потребовалось бы почти 14 лет, чтобы просто выйти в ноль», — написали в прошлой неделе аналитики Richard Bernstein Advisors.

К счастью, есть простое решение, как избежать участи инвесторов эпохи «доткомов», — оно называется диверсификацией.

«Отказываться от диверсификации всегда считается неразумным решением, и это, безусловно, верно во время пузырей. Ключом к будущей доходности может быть простая, базовая диверсификация».

Топ-6 против «Великолепной семерки»

В 1999 году, последнем году «пузыря» высоких технологий, ажиотаж вокруг интернет-технологий и их способности произвести революцию в экономике настолько раздул некоторые акции, что сектор информационных технологий в S&P 500 показал общую доходность в 103,76% в том году, отмечает РБА. отмечает РБА. С другой стороны, акции «старой экономики» были оттеснены на второй план новыми технологиями, а средний доход остальных шести основных секторов S&P 500 составил 10,7 %.

Многие инвесторы считают, что сегодняшний пузырь искусственного интеллекта сильно отличается от пузырей прошлого. Это связано с тем, что компании с мегакапиталом работают в реальных секторах и, как правило, являются самой реальностью.

Бернштейн уверен, что это заблуждение.

Шесть крупнейших технологических титанов по состоянию на декабрь 1999 года — Microsoft, Cisco, Intel, IBM, Oracle и Qualcomm — были на тот момент вполне реальными компаниями с прочным финансовым положением и положительным денежным потоком. Но когда пузырь лопнул, ни одна из этих акций не смогла быстро вернуться к предыдущим максимумам. Акции Cisco полностью восстановились только в 2019 году.

Сегодня пузырь, надутый интересом к технологиям искусственного интеллекта и избыточной ликвидностью, связанной с пандемией, привел к росту цен на акции и высокому спекулятивному и концентрированному лидерству на рынке.

В наши дни акции «Великолепной семерки» — Alphabet, Amazon, Apple, Meta (запрещена в России), Microsoft, Nvidia и Tesla — составляют примерно 29% S&P 500. По словам Бернштейна, некоторые из этих компаний демонстрируют солидный фундаментальный рост, он не является исключительным по сравнению со многими другими компаниями.

«В настоящее время на рынках акций „Большой семерки“ (США, Канада, Германия, Япония, Франция, Великобритания и Италия) прогнозируется рост прибыли на 25% и более в течение следующего года. Главное, что только 3 компании из „Великолепной семерки“ проходят скрининг, а самая быстрорастущая компания из них занимает лишь 25-е место», — говорится в записке.

Диверсификация — ключ к успеху

Бернштейн считает, что диверсификация портфеля дас возможность избежать будущих потерь, которые инвесторов вниз в годы после краха «доткомов». К счастью, широкий спектр надежных инвестиций за пределами крупнейших акций открывает «возможность, случающуюся раз в поколение».

«Если ваше видение мира окажется неверным, то у вас будет то, что, может сработать в этом непредвиденном сценарии. Поэтому в портфеле всегда должны быть запасные варианты на случай, если вы ошибаетесь», — добавил он в комментарии для Business Insider.

«Технологии всегда меняют экономику. Моя любимая революционная технология — электрическая лампочка. Она перевела нашу экономику в режим 24/7», — добавил он. «ИИ тоже изменит экономику, но это не значит, что инвестиции в акции, которые сегодня связаны с этой технологией, принесут прибыль в долгосрочной перспективе».