Аналитики BlackRock рассказали, в какие акции инвестировать прямо сейчас

Инвестиционный директор BlackRock назвал четыре сектора со «скрытыми» и нестандартными возможностями на рынке акций, на которые стоит обратить внимание, поскольку инвестировать в 2022 году будет гораздо сложнее

Первые результаты 2022 года говорят о том, что с инвестициями все будет не так просто.

Основные средние показатели американского фондового рынка упали в январе, поскольку Федеральная резервная система заявила о планах ужесточить политику, чтобы остановить рост инфляции. Начало года стало худшим для индекса S&P 500 с 2009 года (снижение в январе на 5.3%), тогда как высокотехнологичный индекс Nasdaq потерял 9%.

Акции демонстрируют слабые показатели после рекордного роста в течение нескольких лет благодаря политике легких денег ФРС, на удивление высоким доходам и восстановлению экономики. За последние три года индекс S&P 500 прибавлял от 16% до 29% в год, в то время как прирост Nasdaq составлял от 21% до 44% в год.

Некоторые из крупнейших компаний с Уолл-стрит, в том числе BlackRock и Bank of America, теперь считают, что десятилетняя тенденция легкой прибыли за счет автоматического использования недорогих фондов, отслеживающих основные индексы, должна измениться. Данные BofA за январь показывают, что 10 акций, которые больше всего не любят институциональные инвесторы, опередили 10 акций, наиболее активно покупаемых долгосрочными фондами, более чем на 8%.

«2022 год может стать удачным для активных фондов: более высокий уровень распространения, более высокая активная доходность плюс напоминание о том, что индекс тоже может упасть», — считает Савита Субраманьян, глава отдела акций и количественной стратегии Bank of America в США.

Инвесторам действительно придется «копать глубже, чтобы найти успешные акции», поскольку в 2022 году мир возвращается к некоторому подобию нормальной жизни, написал Тони ДеСпирито, инвестиционный директор BlackRock по фундаментальным акциям, в недавней заметке.

«Без благоприятных факторов 2022 год станет годом серьезных размышлений и активного выбора, — добавил ДеСпирито. — Разделение на потенциальных победителей и проигравших может заставить сомневаться в некоторых обычных инстинктах и искать возможности в менее очевидных местах».

ДеСпирито советует покупать акции экономически чувствительных секторов, включая финансы и энергетику, а также долгосрочные акции роста, такие как технологии и здравоохранение. По его словам, эти четыре сектора предлагают «скрытые» и «нестандартные» возможности.

Ниже приведены комментарии ДеСпирито по поводу этих секторов, а также рассказывается о самых рациональных способах извлечь выгоду из каждого из них.

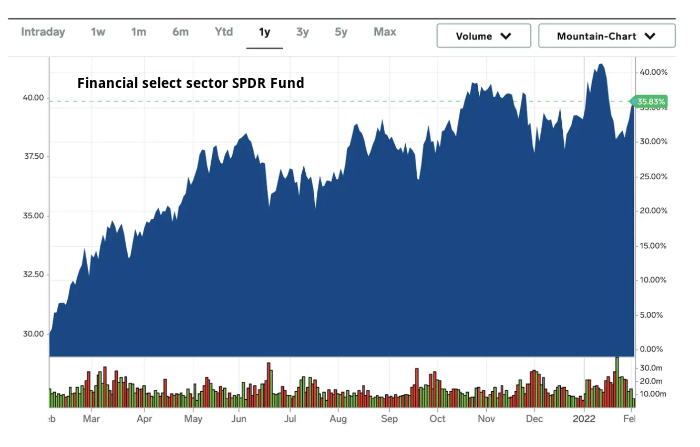

1. Финансы

У фонда Financial Select Sector SPDR Fund (XLF) ушло десять лет на то, чтобы достичь новых рекордных максимумов после финансового кризиса, и ДеСпирито по-прежнему считает, что инвесторы «не любят» данный сектор. По его мнению, инвесторы, пренебрегающие финансовыми компаниями, совершают ошибку, учитывая, что эта группа обеспечивает привлекательную концепцию роста по разумной цене.

«Потребность в сверхдоходности в мире с более низкой доходностью создает предпосылки для роста числа альтернативных управляющих активами, — отметил ДеСпирито. — Тем не менее, судя по нынешним ценам, рынки настроены скептически, поскольку некоторые из этих альтернативных управляющих с высоким потенциалом роста оцениваются как акции стоимости».

Банки — лучший способ инвестировать в финансовый сектор, поскольку это одна из немногих групп акций, которые выигрывают от роста инфляции и процентных ставок. Благодаря повышению ставок банки могут брать более дешевые кредиты и выдавать кредиты по более высоким ставкам, что увеличивает их доходы.

Сверхнизкие ставки снижали прибыльность банков в течение нескольких лет, однако многие из них по-прежнему в хорошем финансовом состоянии. Судя по текущим рыночным ценам, чтобы искоренить инфляцию, центральный банк США намерен повысить ставку по федеральным фондам почти с нуля до 1%, а затем до 1.75%.

Это важная новость для банков, учитывая, что, по расчетам BlackRock, повышение процентных ставок на 1% увеличивает потенциал роста прибыли крупнейших американских банков до 45%.

Среди популярных биржевых фондов (ETF), ориентированных на банковскую отрасль, — Invesco KBW Bank ETF (KBWB), SPDR S&P Regional Banking ETF (KRE) и First Trust Nasdaq Bank ETF (FTXO).

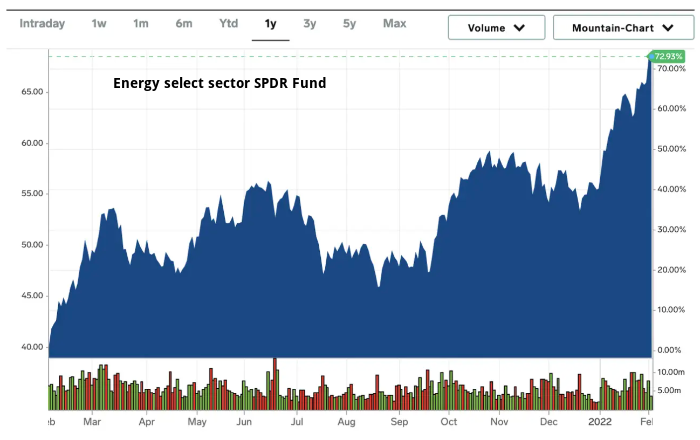

2. Энергетика

В начале года было трудно представить, что энергетический сектор сможет превзойти свои показатели за 2021 год на 55%. Тем не менее энергетика опережает конкурентов второй год подряд. Фонд Energy Select Sector SPDR Fund (XLE) вырос на 24% в 2022 году, при этом ни один другой сектор не смог прибавить даже 3%.

Из-за несоответствия спроса и предложения цены на нефть выросли примерно на 15%. В течение многих лет производители нефти недостаточно инвестировали в ископаемое топливо, готовясь к переходу на экологически чистые возобновляемые источники энергии. Однако после полутора десятилетий низких цен нефть начала расти вместе со спросом, поскольку мировая экономика восстанавливается, увеличивая прибыль производителей нефти.

«На фоне перехода к более чистым решениям во всем мире по-прежнему существует высокая потребность в традиционной энергии, и эти потребности возросли по мере того, как мир вновь открылся в прошлом году, — заявил ДеСпирито. — В этот промежуточный период — в условиях устойчивого спроса, колебаний по поводу увеличения предложения, и неспособности возобновляемых источников восполнить дефицит на данный момент — можно ожидать сохранения высоких цен».

Инвесторы могут выиграть, инвестируя в компании по разведке и добыче (E & P), учитывая, что у них больше возможностей для роста, чем у поставщиков услуг.

Известные ETF E&P включают SPDR S&P Oil & Gas Exploration & Production ETF (XOP) и First Trust NASDAQ Oil & Gas ETF (FTXN).

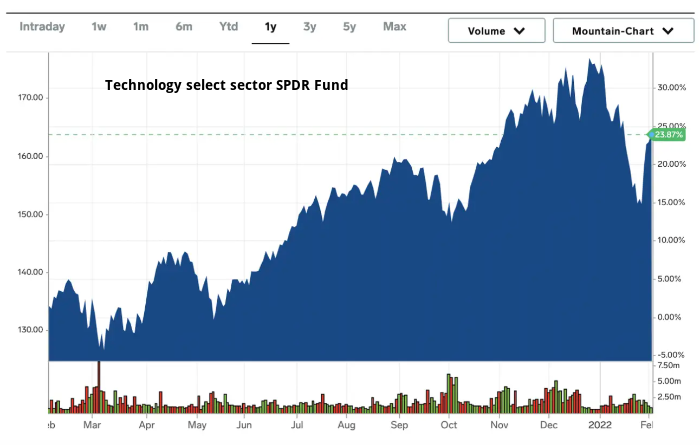

3. Технологии

После доминирования на рынках в последние годы акции технологических компаний начнут испытывать трудности в 2022 году, поскольку рост процентных ставок снижает привлекательность акций, зависящих от роста, и возникают опасение, что инвестиции в сектор снизятся. По словам ДеСпирито, эти опасения преувеличены.

«Некоторые считают, что компании потратили большие средства на модернизацию технологий во время COVID и перестанут инвестировать, — отметил ДеСпирито. — Мы считаем, что расходы сохранятся, поскольку компаниям необходимо поддерживать работу домашних и офисных систем в этой смешанной рабочей среде».

Сбои и инновации продолжатся в 2020-х годах, создавая «избыток возможностей для роста» в технологическом секторе. Компании будут все больше использовать технологии, чтобы сократить постоянно растущие затраты на рабочую силу для повышения эффективности, например, используя программное обеспечение и искусственный интеллект в колл-центрах, чтобы заменить работников чат-ботами.

Более простой возможностью является внедрение 5G. ДеСпирито отметил, что поставщики телекоммуникационных услуг тратят десятки миллиардов на модернизацию сотовой сети, которая обещает высочайшую скорость и более высокую производительность, не говоря уже о тех вариантах использования, которые сейчас невозможно представить.

В число ведущих 5G ETF входят ETF Defiance Next Gen Connectivity (FIVG) и ETF iShares Global Comm Services (IXP).

4. Здравоохранение

Компании из сектора здравоохранения сыграли ключевую роль в спасении жизней, разработав вакцины от COVID-19 в рекордно короткие сроки. Однако, по мнению ДеСпирито, сектор не получает того внимания, которого заслуживает.

«Нам по-прежнему нравятся качественные акции, которые имеют привлекательную стоимость и, как мы считаем, повышают устойчивость портфеля», — написал ДеСпирито.

В оценках сектора, которые отстают от оценок более широкого рынка, не учитываются «изобретения и инновации» в сфере здравоохранения. И хотя инвесторам нужно быть разборчивыми и остерегаться акций, выигрывающих от пандемии в краткосрочной перспективе, инвестиционный директор считает, что в этом секторе есть множество качественных акций.

Сейчас многие игнорируют сферу производства медицинской техники в основном из-за того, что больницам, столкнувшимся с нехваткой персонала, пришлось отложить прибыльные плановые процедуры.

«Доходы многих из этих компаний несколько снизились, поскольку плановые процедуры пришлось отложить, — отметил ДеСпирито. — По мере их возобновления видно, что придется наверстывать упущенное».

В этом сегменте стоит обратить внимание на iShares US Medical Devices ETF (IHI) и First Trust Indxx Medical Devices ETF (MDEV).

По материалам издания The Business Insider