Мировой спрос на золото превысил 100 миллиардов долларов

Объем установил рекорд в третьем квартале на фоне нарастающего ралли, сообщает WGC. Небольшие откаты цен являются «явным признаком FOMO-покупок»

Согласно данным Всемирного золотого совета, в третьем квартале текущего года мировой спрос на золото увеличился примерно на 5%. Это стало рекордным показателем за данный период и впервые превысило отметку в 100 миллиардов долларов.

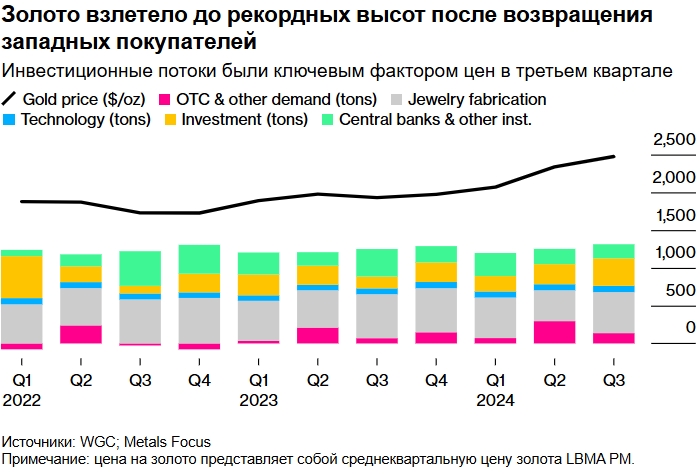

Рост спроса привёл к увеличению объёмов до 1313 тонн. Это было обусловлено усилением инвестиционных потоков с западных рынков, в том числе со стороны состоятельных лиц. Это помогло компенсировать снижение спроса со стороны азиатских рынков, как сообщили в отраслевой группе в среду.

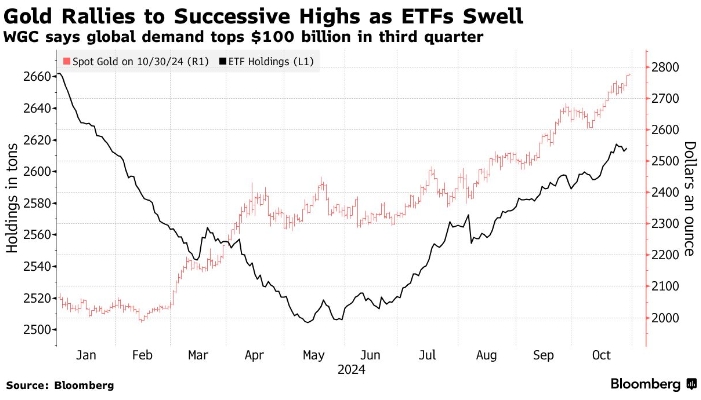

В третьем квартале после длительного оттока средств покупки в обеспеченных слитками биржевых фондах сменились прибылью.

В этом году золото резко выросло в цене, увеличившись более чем на треть и установив последовательные рекорды. Причиной стали активные покупки со стороны центральных банков и рост спроса со стороны состоятельных инвесторов. Недавнему росту способствовало снижение процентных ставок Федеральной резервной системы.

По словам Джона Рида, главного рыночного стратега совета, покупки на непрозрачном внебиржевом рынке становятся всё более значимым фактором для формирования цен.

«В течение этого года спрос перешёл от преимущественно внебиржевых покупок на развивающихся рынках, где покупателями выступали состоятельные частные лица, к гораздо более западным внебиржевым покупкам», — отметил Рид.

Внебиржевые сделки осуществляются через дилеров или напрямую между покупателями и продавцами без обмена.

Золото, достигнув рекордной отметки в 2782 доллара за унцию на торгах в среду, демонстрировало рост каждый месяц в этом году, за исключением небольшого снижения в январе и июне, когда цены оставались стабильными.

«Тот факт, что коррекции были незначительными и кратковременными, является явным признаком FOMO-покупок», — сказал Рид, имея в виду страх инвесторов упустить возможность.

Поскольку цикл снижения процентных ставок уже начался, Всемирный совет по инвестициям ожидает увеличения инвестиций в золото, поскольку геополитическая неопределённость, особенно связанная с предстоящими президентскими выборами в США на следующей неделе, становится ещё одной причиной, по которой инвесторы стремятся сохранить этот актив-убежище.

Инвестиционные потоки стали ключевым фактором роста металла на 13% в третьем квартале. Общий спрос на ETF, слитки и монеты достиг рекордных значений с момента начала конфликта России и Украины в 2022 году.

Закупки центральных банков продолжались, среди крупнейших покупателей были Польша, Венгрия и Индия, даже несмотря на замедление официальной активности. Спрос на ювелирные изделия снизился, поскольку рекордные цены повлияли на потребление.

По словам Рида, в перспективе фискальные проблемы, особенно связанные с растущим государственным долгом в США, могут стать более значимым фактором.

Есть опасения, в том числе со стороны Международного валютного фонда, который утверждает, что дефицит слишком велик и его действительно необходимо покрыть. Это основная причина, по которой сообщество внебиржевых операций стремится увеличить свои золотые запасы.