BofA не советует покупать акции после повышения ставки ФРС

Хартнетт советует покупать акции банков, энергокомпаний и активы, устойчивые к инфляции

По словам стратегов Bank of America Corp., хотя инвесторы с нетерпением ждут, когда Федеральная резервная система проведет свое последнее повышение ставок, чтобы вернуться к акциям, история показывает, что им следует опасаться этого, пока инфляция остается стабильно высокой.

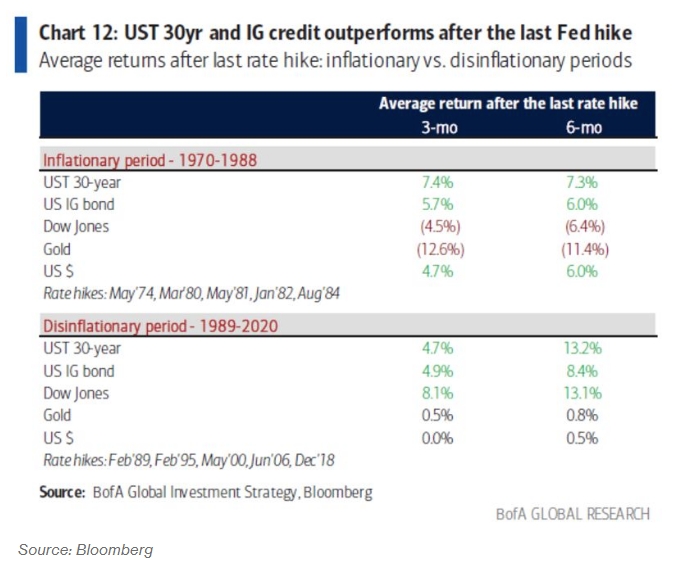

Анализ, проведенный Майклом Хартнеттом и его командой, показал, что акции показали лучшие результаты после того, как ФРС перестала повышать ставки в периоды дезинфляции за последние 30 лет. Однако в эпоху устойчиво высокой инфляции в 1970-х и 1980-х годах акции упали после последнего повышения, пишут они в заметке. В текущем цикле они ожидают, что ФРС в последний раз поднимет ставки в марте 2023 года.

Американские фондовые индексы уже снизились на этой неделе несмотря на рост в четвертом квартале. Признаки устойчивости экономики усилили опасения, что ФРС еще долго будет оставаться ястребиной. Это может вызвать рецессию в следующем году. По данным Bank of America со ссылкой на данные EPFR Global, за неделю до 7 декабря из глобальных фондов акций было выведено около 5,7 млрд долларов.

Стратеги Citigroup Inc. на этой неделе стали последними, кто предупредил о более слабой доходности в 2023 году, заявив, что восстановление сделало оценки снова завышенными. Опрос управляющих глобальными фондами, проведенный Bloomberg News, также выявил упорную инфляцию и рецессию в качестве основных рисков для акций в 2023 году. Тем не менее, большинство респондентов с оптимизмом смотрели на низкий двузначный прирост после худшего года для акций со времен мирового финансового кризиса.

Источник: Блумберг.

Смотрите также график индекса S&P500 интервалами в 1 неделю

Харнетт из Bank of America рекомендует покупать активы, которые показывают хорошие результаты на фоне высокой, но стабильной инфляции, а также в условиях падения цен на сырьевые товары. Сюда относятся банки, компании с малой капитализацией и стоимостные акции, а также активы Европы и развивающихся рынков. Инвесторам следует избегать акций технологических компаний, прямых инвестиций и частных кредитов, говорится в записке.

Данные о потоках, тем временем, показали, что европейские фонды акций имели отток средств 43-ю неделю подряд. Фонды стоимости в США имели приток средств, в то время как фонды с малой капитализацией, с большой капитализацией и фонды роста имели отток.

Среди секторов потребительские услуги и услуги связи имели небольшой приток, в то время как материалы и технологии имели отток в размере 300 миллионов долларов и 200 миллионов долларов соответственно.

По материалам Bloomberg