Цены на природный газ в США растут, поскольку Европа отказывается от российских энергоносителей

Эталонный показатель более чем удваивается по сравнению со средним значением за последнее десятилетие, поскольку экспорт растет, а производители сдерживают добычу

Биржевая цена природного газа в США на NYMEX интервалами в 1 неделю

Долгая эра дешевого сланцевого газа в экономике США приближается к окончанию, поскольку цены достигли самого высокого уровня более чем за десятилетие, а Европа и Азия готовы платить больше за импортные поставки из Америки.

В среду эталонный показатель природного газа Henry Hub установился на уровне 8,415 долларов за миллион британских тепловых единиц, что более чем вдвое превышает цену в начале года и намного превышает средний показатель в 3 доллара за предыдущие 10 лет.

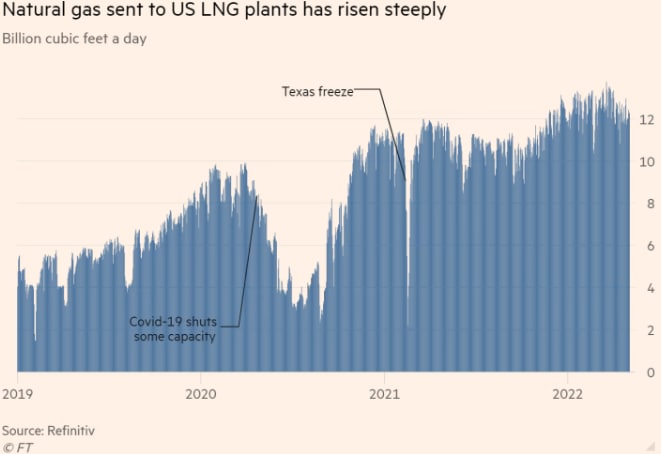

Постоянным источником спроса являются заводы по сжижению газа для экспорта за границу. Прибрежные объекты, являющиеся важным элементом планов Европы по сокращению поставок из России после начала военной операции Москвы в Украине, во время роста цен работали на максимальной мощности.

Производители сланцевого газа, стремительный рост которых в 2010-х годах привел к снижению цен и сделал жизнеспособными проекты по экспорту сжиженного природного газа в США, также не спешат наращивать производство в ответ на скачок рынка.

Спрос со стороны заводов по производству СПГ с начала марта составлял в среднем более 12,3 млрд кубических футов газа в день (что эквивалентно 127 млрд кубометров в год) — примерно на 17% больше, чем в прошлом году, и почти столько же, сколько потребляется жилым сектором США, по данным Refinitiv.

В этом году ожидается увеличение поставок, так как Cheniere Energy расширяет экспортный завод в Луизиане, а его конкурент Venture Global открывает еще один в штате. Управление энергетической информации прогнозирует, что экспорт СПГ, начавшийся в Мексиканском заливе в 2016 году, увеличится еще на 25% в период с 2021 по 2022 год.

Газ в США остается намного дешевле, чем в Европе, где на этой неделе цены составляли почти 37 долларов за миллион британских тепловых единиц, или в Азии, где они составляли 23,5 доллара. Такой дисконт создает стимул для строительства новых экспортных заводов.

Американские компании энергетической инфраструктуры NextDecade и Energy Transfer на этой неделе объявили о заключении долгосрочных контрактов на продажу газа для двух предлагаемых проектов в Техасе и Луизиане соответственно. США и ЕС недавно подписали соглашение, согласно которому к 2030 году США будут поставлять в Европу дополнительно 50 млрд кубометров СПГ в год, что почти на 50% превышает текущие экспортные мощности США.

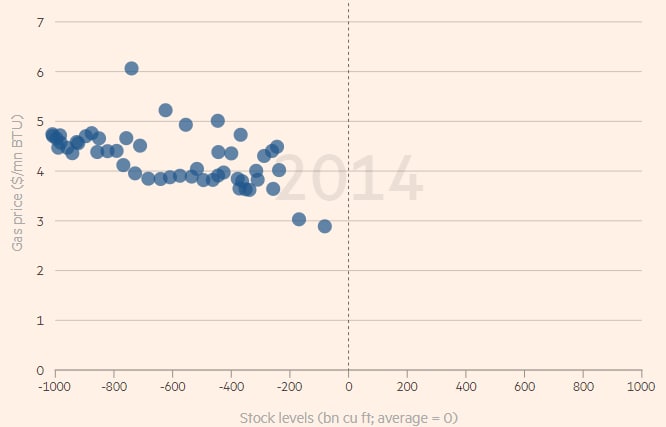

Дополнительный спрос на СПГ возникает по мере того, как потребление электроэнергии в США восстанавливается, что приводит к увеличению внутреннего потребления газа. В сочетании с вялым ростом добычи на месторождениях сланцевого газа это привело к тому, что запасы газа в США остались на самом низком сезонном уровне за три года и значительно ниже среднего за пять лет.

«Запасы низкие, а экспорт высокий из-за Украины. И поэтому цены тоже растут», — сказал Эндрю Гиллик, энергетический стратег консалтинговой компании Enverus. «Все просто».

Потребители в США чувствуют себя ущемленными.

«Но для СПГ цена Henry Hub составит 3,50 доллара за миллион британских тепловых единиц», — сказал Пол Чичио, президент Industrial Energy Consumers of America, торговой группы, которая давно критикует экспорт СПГ из США.

Чичио сказал, что некоторые из компаний-членов его группы пытались расширить производственные мощности, но не смогли из-за более высоких цен на природный газ. По его словам, наиболее уязвимыми оказались производители удобрений, бумаги, цемента и стекла.

Некоторые политики-демократы также призвали переосмыслить зарубежные продажи американского газа, который транспортируется танкерами для СПГ и по трубопроводам в Мексику и Канаду. В феврале группа сенаторов написала министру энергетики США Дженнифер Грэнхольм, призывая ее принять «немедленные меры по ограничению экспорта природного газа из США».

«Мы понимаем, что необходимо учитывать геополитические факторы, а также глобальные и региональные рынки», — написали сенаторы. «Однако администрация также должна учитывать потенциальное увеличение расходов для американских семей из-за увеличения объемов экспорта».

Аналитики говорят, что пока цены в Азии и Европе остаются высокими, потребители тяжелого газа в США будут продолжать пользоваться конкурентным преимуществом.

«Для промышленных потребителей [США] условия по-прежнему лучше, чем для остального мира», — сказал Питер Розенталь, глава отдела энергетики США в консалтинговой компании Energy Aspects.

Cheniere в среду сообщила о скачке выручки в первом квартале, поскольку за этот период она экспортировала рекордное количество грузов, 75% из которых в Европу. Крупнейшая группа СПГ в США также повысила прогноз прибыли на год почти на 20%.

Рост цен на газ в США стал хорошей новостью для производителей сланца. Chesapeake Energy, обанкротившаяся в середине 2020 года, в среду сообщила о рекордном квартальном свободном денежном потоке за первые три месяца года. EQT, крупнейший производитель страны, на прошлой неделе повысил прогноз по свободному денежному потоку на год на 50%, «учитывая положительный фундаментальный фон цен на природный газ».

Но компании, занимающиеся добычей сланцевого газа, не спешат наращивать производство, несмотря на более высокие цены на сырье.

«Производители не реагируют, потому что все так сосредоточены на капитальной дисциплине», — сказал Розенталь, добавив, что «похмелье от Covid» по-прежнему вызывает нехватку рабочей силы, а локдауны в конце зимы в таких регионах, как Северная Дакота, также мешают бурильщикам.

Исследовательская компания Rystad Energy заявила, что в этом году сланцевые производители, котирующиеся на бирже, увеличат свободный денежный поток — доход, оставшийся после вычета оттока и обслуживания активов — на 70% в этом году до рекордно высокого уровня, превышающего 830 миллиардов долларов. Но их капитальные расходы вырастут только на 11 процентов до 286 миллиардов долларов.

Сумма денежных средств от операций, реинвестированных сланцевыми компаниями в этом году, составит всего 26% по сравнению с более чем 70% в предыдущие годы.

По словам аналитиков, рост операционных расходов стал еще одним сдерживающим фактором для увеличения предложения.

«Ну, затраты растут, инфляция свирепствует, маржа будет падать», — сказал Гиллик из Enverus. «Не так просто увеличить бурение, даже если Европе нужен газ».

По материалам Financial Times