Хедж-фонды скупают кобальт

Anchorage и Squarepoint среди фондов, покупающих физический кобальт. Падение спотовых цен создает возможности для прибыли

Хедж-фонды, включая Anchorage Capital Advisors и Squarepoint Capital LLP, наращивают позиции в кобальте, скупая физический металл, поскольку падение спотовых цен и более ликвидный фьючерсный рынок создают новые возможности для торговли этим необходимым для производства аккумуляторов товаром.

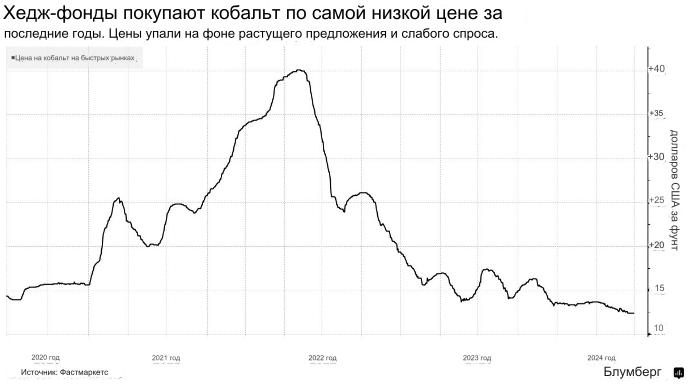

Кобальт — относительно небольшой и специализированный рынок по сравнению с такими сырьевыми товарами, как медь или нефть, и цены на него упали до самого низкого уровня за последние семь лет, поскольку рынок наводнен продукцией из Демократической Республики Конго и Индонезии.

Действия хедж-фондов — это последний признак вовлечения финансовых игроков в торговлю физическими металлами, поскольку деньги возвращаются в сырьевые товары, а избыточное предложение на рынках металлов создает возможности для получения прибыли за счет покупки по дешевым спотовым ценам.

Это также возрождает воспоминания почти десятилетней давности, когда фонды, включая Pala Investments, воспользовались слабыми ценами на кобальт, чтобы скупить кучу металла, делая ставку на зарождающийся энергетический переход. (Ставка оправдалась, и цены взлетели в течение следующих нескольких лет).

В то время отсутствие ликвидного фьючерсного рынка означало, что покупка кобальта в реальном мире была одним из единственных способов сделать ставку на рост цен.

Сегодня ситуация выглядит несколько иначе. Торговля фьючерсами на кобальт на бирже Comex, принадлежащей CME Group, получила широкое распространение, что позволило трейдерам хеджировать свои физические позиции на новом ликвидном фьючерсном рынке.

Растущие излишки также привели к увеличению разрыва между низкими спотовыми ценами и более дорогими фьючерсами на бирже Comex, причем контракты с поставкой через год торговались на 20 % выше спотовых цен.

Большой дисконт между спотовыми и фьючерсными ценами создает возможности для сделок «cash-and-carry» (перевод с англ.: «заплати и уноси»; арбитраж между наличным и срочным рынком): если спотовые цены вырастут, владельцы физического металла смогут продать свой кобальт с большой выгодой, а если нет, то они смогут зафиксировать прибыль, продав фьючерсы.

По словам людей, знакомых с ситуацией, Squarepoint покупает металлический кобальт у трейдеров, а Anchorage приобретает как металлический кобальт, так и гидроксид кобальта — промежуточный продукт при производстве сульфата кобальта, который используется в батареях для автомобилей. Anchorage также активно торгует на CME, сказали некоторые из них, попросившие не называть их имен, поскольку эта информация является частной.

Представители Anchorage и Squarepoint отказались от комментариев.

Хотя сделки cash-and-carry являются обычным делом для таких крупных сырьевых товаров, как алюминий и медь, для трейдеров, желающих получить спред на рынке кобальта, существует дополнительный уровень риска и сложности, поскольку контракты на CME заключаются за наличный расчет. Это означает, что фонды не могут поставить свой кобальт на биржу, когда будут готовы завершить сделку, и им придется искать покупателя на небольшом и неликвидном физическом рынке.

Это может оказаться нелегко, учитывая, что на рынке и без того наблюдается избыток металла. Растущее предложение и более слабые, чем ожидалось, продажи в секторе электромобилей привели к рекордному профициту на рынке в этом году, и многие представители отрасли пессимистично оценивают перспективы возрождения. Рост популярности литий-железо-фосфатных батарей, для которых не требуется кобальт, также представляет угрозу для спроса.

Поводом для оптимизма послужили стратегические запасы Китая, который в этом году в рекордных объемах избавился от излишков, что подчеркивает стратегическую ценность металла как для электромобилей, так и для обороны. США также делали запросы на покупку металла у трейдеров в прошлом и стремятся активизировать свою собственную программу накопления запасов.

В прошлый раз Pala и другие фонды продали свой кобальт зарегистрированной на бирже компании Cobalt 27, которая создала крупнейший частный запас металла и увидела, как его стоимость взлетела, когда цены резко выросли, а затем рухнула, когда новые поставки из Конго наводнили рынок.