Инвесторы надеются, что стимулирование экономики Китая поможет преодолеть «глубокую зиму»

Международные инвесторы хотят видеть пакет, подкрепленный крупными бюджетными расходами

Международные инвесторы, вкладывающие средства в китайские активы, ожидают, что пакет мер, направленных на поддержку экономики, будет подкреплён значительными государственными расходами.

Пакет мер, анонсированный в преддверии празднования 75-летия Китайской Народной Республики, был встречен с энтузиазмом местными инвесторами. Теперь иностранным инвесторам предстоит решить, стоит ли присоединиться к этому празднику.

Меры, направленные на поддержку рынков акций и недвижимости, помогли поднять базовый индекс акций на 24% за неделю. Индекс Hang Seng в Гонконге вырос почти на 7% в среду утром, в то время как рынки материкового Китая были закрыты на этой неделе.

Однако многие иностранные инвесторы хотят увидеть, будут ли меры подкреплены значительными бюджетными расходами, поскольку они решают, стоит ли увеличивать свои позиции в китайских активах. Частные инвесторы и иностранные компании, вкладывающие средства в Китай, хотят реформ, которые помогут решить основные проблемы в экономике страны, такие как стимулирование внутреннего потребления и снижение дефляционного давления.

«Неужели на этот раз всё будет по-другому? Мы уже видели подобные всплески активности, когда Китай вводил стимулы, но это не приводило к долгосрочному восстановлению», — говорит Сайра Малик, главный инвестиционный директор американской компании по управлению активами Nuveen, под управлением которой находится 1,3 трлн долларов.

«На этот раз нам всё ещё кажется, что эффект будет больше на фондовом рынке, чем на экономике. Пока мы не увидим более структурных улучшений, мы не будем ожидать значительного роста экономической активности», — добавляет она.

Прошлая неделя стала переломным моментом для китайского рынка акций класса А.

«Доверие инвесторов значительно восстановилось», — отмечает Томас Фанг, глава отдела глобальных рынков Китая в UBS, имея в виду акции, котирующиеся на материковом Китае.

Он также говорит, что «последующие меры» будут иметь решающее значение для того, чтобы убедить иностранных инвесторов изменить свои долгосрочные прогнозы.

Меры стимулирования включают беспрецедентную прямую поддержку со стороны центрального банка для институциональных инвесторов, чтобы они покупали акции, и для компаний, чтобы они проводили обратный выкуп акций. Правительство также снизило базовые процентные ставки и ставки по ипотечным кредитам.

Политбюро Коммунистической партии во главе с председателем Си Цзиньпином решительно поддержало фискальную поддержку экономики, а глава кабинета министров Ли Цян повторил это сообщение в воскресенье. Это усилило ожидания того, что фискальные расходы последуют за смягчением денежно-кредитной политики, хотя подробности пока не были опубликованы.

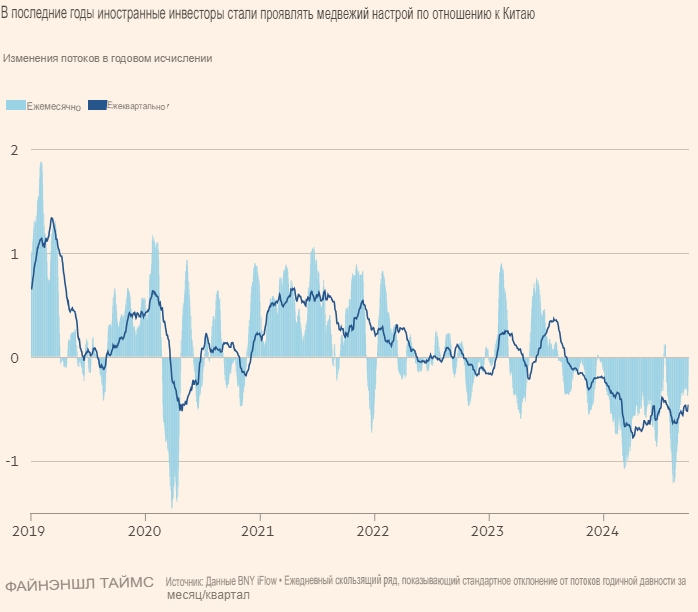

До недавнего роста многие иностранные управляющие фондами недооценивали перспективы Китая. Ежемесячный опрос управляющих фондами по всему миру, проведённый Bank of America, показал, что в сентябре короткие или негативные позиции по китайским акциям были вторыми по объёму торгов после покупки так называемых технологических акций «Великолепной семёрки», которые в этом году вывели рынки США на рекордные максимумы.

По словам Фана из UBS, до того, как стимулирование роста привело к увеличению оборота на фондовом рынке Китая примерно в пять раз, доля иностранных инвесторов в объёме торгов составляла примерно 10–15%.

«Мы ожидаем, что глобальным фондам придётся скорректировать свои китайские инвестиции до более рационального уровня», — отметил Юй Чэнь Цзюнь, заместитель главного инвестиционного директора по акциям компании Value Partners.

KraneShares CSI China Internet ETF, крупнейший биржевой фонд, ориентированный на Китай и котирующийся на бирже в США, на прошлой неделе сообщил о чистом притоке в размере 408 миллионов долларов, что стало самым высоким показателем с июня 2022 года.

«Когда вмешивается Си Цзиньпин, вы знаете, что ответом будет безграничная поддержка» фондового рынка, — сказал Бинит Котари, основатель Tekne Capital Management, которая инвестирует около 1 миллиарда долларов в технологические компании за пределами США, более половины из которых находятся в Китае.

«Затем вы получаете выгоду от более высоких цен на акции, что создаёт больше преимуществ на уровне генерального директора, что приводит к более высоким расходам и последующим эффектам», — сказал Котари, добавив, что фонд «агрессивно» увеличил своё присутствие в Китае в первой половине 2024 года.

По данным Morningstar Direct, с начала 2024 года по конец августа инвесторы вывели 4,2 миллиарда долларов из китайских, гонконгских и тайваньских фондовых ETF и паевых инвестиционных фондов, зарегистрированных в США.

Майкл Меткалф, глава отдела макростратегии State Street, заявил, что приток средств во вторник и среду стал самым значительным двухдневным ростом, который банк наблюдал с момента возобновления работы Китая после пандемии COVID в январе 2023 года.

Роль State Street как банка-хранителя даёт ему возможность контролировать потоки активов. Инвесторы по-прежнему недооценивают китайские акции и постепенно снижают их стоимость.

«Это зависит от временных рамок инвесторов, но если через шесть месяцев появятся дополнительные доказательства того, что изменения в политике кусаются, инвесторам будет предложено ещё больше снизить оценку», — сказал Меткалф.

Другие эксперты предупреждают, что китайский рынок сталкивается с внешними рисками, такими как возможное переизбрание Дональда Трампа, который пообещал повысить пошлины на китайские товары.

«Сложность заключается в том, чтобы не рисковать Китаем в преддверии выборов в США, когда сделки Трампа могут возобновиться», — написал Дирк Виллер, руководитель отдела макроэкономических исследований Citi, в своей записке для клиентов в пятницу.

Тем не менее, есть и положительные моменты: Китай стремится стимулировать экономику, в то время как США делают то же самое, снижая процентные ставки, сказал Джордж Гэтч, генеральный директор JPMorgan Asset Management.

«Это, вероятно, будет позитивно для мирового спроса и рынков», — сказал он.

Однако за пределами котируемых акций настроения иностранных инвесторов неоднозначны, особенно среди компаний прямых инвестиций и венчурного капитала, которые больше всего пострадали от спада в Китае.

«Сейчас там очень сложная ситуация», — сказал Эд Грефенштетт, генеральный директор базирующегося в Питтсбурге фонда The Dietrich Foundation, который инвестирует в фонды частного рынка.

По его оценкам, от 40% до 80% групп венчурного капитала в Китае могут не собрать новый фонд, что, по его словам, станет «экстраординарной реструктуризацией системы».

Но Юп Ким, главный инвестиционный директор Техасской муниципальной пенсионной системы, сказал: «До 2020 года я был очень оптимистично настроен в отношении Китая. В краткосрочной перспективе сложно сказать, но я думаю, что в ближайшие 10–15 лет будет создано много стоимости акций китайских компаний».

Кевин Лу, партнёр швейцарской частной инвестиционной компании Partners Group, заявил, что его компания «очень серьёзно рассматривает» возможность создания местного оншорного фонда, деноминированного в юанях.

Для институциональных инвесторов повышение доверия должно сопровождаться более целенаправленными фискальными мерами, в частности, для поддержки домохозяйств, страдающих от низких цен на недвижимость, сокращения зарплат и слабого рынка труда.

«Мы только сейчас начинаем понимать, насколько срочно власти страны принимают меры», — сказал Гай Миллер, главный рыночный стратег и экономист Zurich Insurance.

Иностранные руководители в Китае также осторожны. Джулиан Фишер, председатель Британской торговой палаты в Китае, сказал, что, хотя «любые меры по стабилизации экономики и увеличению внутреннего потребления» приветствуются, «ещё слишком рано говорить», принесут ли они пользу британскому бизнесу. Он подчеркнул медленный прогресс Пекина в вопросах доступа иностранных инвесторов к рынку.

Йенс Эскелунд, глава представительства Торговой палаты Европейского союза в Китае, отметил, что позитивные сигналы о стимулировании экономики были обнадеживающими, но фундаментальные преобразования, необходимые для перебалансировки экономики Китая в сторону внутреннего спроса, всё ещё не проведены.

«Мы не видим никаких признаков того, что Китай отказывается от своей инвестиционной, государственной и экспортно-ориентированной модели экономики», — подчеркнул Йенс Эскелунд.

В заключение Арчи Харт, управляющий портфелями акций развивающихся рынков в Ninety One, выразил мнение, что если это последнее заявление о политике, то «эйфория, вызванная им, быстро улетучится».