Китай скупил все олово

Авторский взгляд Энди Хоума

Новый год начался с поездки на американских горках, обещая больше острых ощущений после бурного 2022 года.

Трехмесячные контракты на олово на Лондонской бирже металлов (LME) достигли рекордного уровня в 51 000 долларов за тонну в марте, а затем упали до 17 350 долларов в октябре, когда они оказались ниже себестоимости для многих операторов.

Отскок цен был столь же яростным: олово в настоящее время торгуется чуть ниже уровня в 30 000 долларов, что на 17% больше, чем в начале месяца, что делает его самым сильным среди базовых металлов LME.

Приостановка деятельности перуанского производителя Minsur’s на шахте Сан-Рафаэль из-за социальных волнений раздула бычье пламя.

Однако, возможно, более значительным для динамики рынка был сильный импортный спрос со стороны Китая.

Прошлогодний обвал цен отражает устойчивое восстановление предложения после COVID. Также отмечалось падение спроса на металл в секторе электроники после первоначального пандемического бума.

Китайские покупатели скупили большую часть образовавшегося избытка металла, оставив остальной мир более сбалансированным, чем ожидалось.

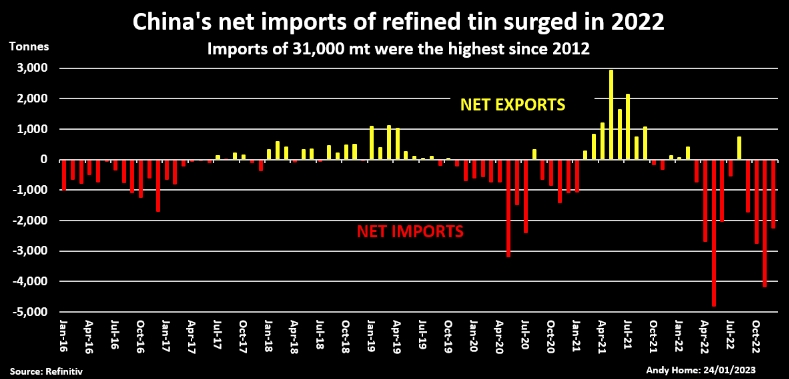

Импорт рафинированного олова в Китай

Всплеск импорта

В прошлом году Китай импортировал 31 115 тонн рафинированного олова, по сравнению с 4900 тоннами в 2021 год, то есть самым высоким объемом с 2012 года.

Поток необработанного металла был двусторонним. Китай также экспортировал 10 733 тонны олова, в основном в соседние азиатские страны. Но 2025 тонн было также отправлено в Нидерланды, что свидетельствует о сохраняющейся ограниченности в отдельных звеньях физической цепочки поставок за пределами Китая.

Однако большие объемы входящих поставок означали, что чистый импорт в размере 20 380 тонн также был самым высоким за десятилетие.

Крупнейшим поставщиком в прошлом году была Индонезия, импорт которой вырос до 24 800 тонн с 3500 в 2021 году.

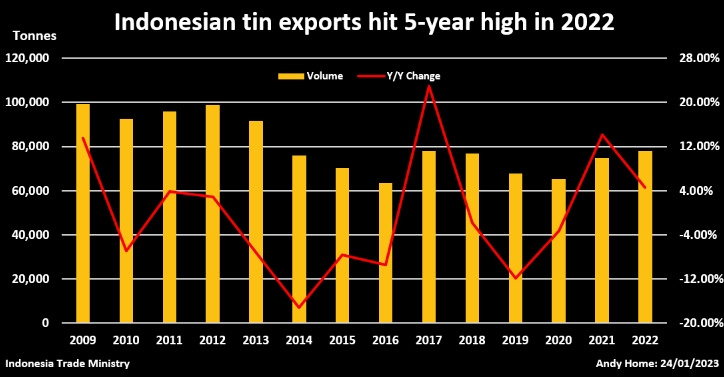

Индонезия увеличила общий объем экспорта олова на 14% в 2021 году и еще на 5% в 2022 году. Прошлогодний показатель в 78 117 тонн был самым высоким с 2017 года, но влияние на рынок значительно уменьшилось из-за возросших закупок в Китае.

По данным Shanghai Metal Market, собственное производство рафинированного олова в Китае в 2022 году не изменилось по сравнению с аналогичным периодом прошлого года и составило 165 900 тонн. Любые проблемы с внутренним сырьем должны были быть устранены за счет увеличения импорта оловянного концентрата на 32%, включая увеличение на 27% со стороны ведущего поставщика Мьянмы.

Учитывая, что спрос на олово в Китае в прошлом году также пострадал от карантина, рост импорта свидетельствует о необходимости значительного пополнения запасов в условиях падения цен.

Последующее резкое повышение цен на олово станет проверкой сохраняющегося спроса Китая на импортный металл.

Экспорт индонезийского рафинированного олова и изменение в годовом исчислении

Смещение профицита

Однако импорт из Китая уже изменил соотношение спроса и предложения олова.

По крайней мере, часть прошлогоднего профицита сейчас находится в Китае. Запасы олова на Шанхайской фьючерсной бирже (ShFE) выросли с менее чем 2 000 тонн в сентябре до нынешних 6 843 тонн, что является максимальным показателем с мая 2021 года.

Запасы, зарегистрированные на LME, напротив, за тот же период сократились с более чем 5000 тонн до 2945 тонн.

Временные спреды LME в этом месяце изменились до контанго, что говорит о наличии большего количества металла во внебиржевых сделках.

Физические премии также снижаются: Fastmarkets оценивает металл в Роттердаме в среднем на уровне 1000 долларов за тонну по сравнению с ценами на LME по сравнению с пиком в 1750 долларов в 2021 году.

Времена дефицита олова прошли. Но доступность металла в мире за пределами Китая не такая, какой она была бы без значительного импорта Китая. Ни премии, ни запасы LME еще не вернулись к уровням, существовавшим до 2020 года

Импорт из Китая также сделал некитайскую цепочку поставок более чувствительной к сбоям, таким как закрытие горнодобывающих предприятий Minsur или сезонная нестабильность индонезийского экспорта во время раунда лицензирования экспорта в начале каждого года.

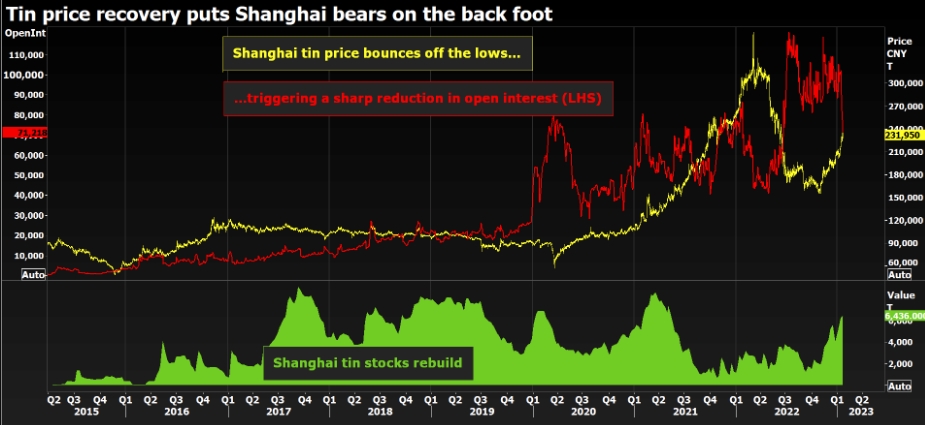

Цена на олово ShFE, открытый интерес на рынке и запасы

Сдвиг в позиционировании

В то время как Китай изменил фундаментальную картину рынка олова, восстановление цен привело к столь же значительному изменению позиционирования фондов.

Инвестиционные фонды закрыли чистую короткую позицию по контракту на олово на LME в сентябре, поскольку цена стремительно падала. Согласно последнему отчету Commitments of Traders, чистое позиционирование с тех пор сместилось обратно в длинную сторону и составило 586 контрактов чистого лонга.

Но действительно большие изменения произошли на шанхайском рынке, где падение цен на олово сопровождалось всплеском открытого интереса к максимумам срока действия контракта и рекордной торговой активностью.

Объемы торговли оловом на ShFE удвоились в 2021 году и выросли еще на 10% в прошлом году, что сделало контракт очень заметным в год депрессивной торговой активности в Шанхае.

Неясно, почему олово привлекло так много внимания инвесторов в Шанхае, но прошлогодняя торговая активность имела все характеристики массовой атаки медведей.

Шанхайские медведи сейчас отступают, так как цена растет. Открытый интерес на рынке олова упал с 102 106 до 71 218 контрактов за неделю до новогодних праздников по Лунному календарю, что указывает на значительное сокращение коротких позиций.

Цена золотой середины

Цена на олово сейчас находится в зоне Златовласки, недостаточно высокой, чтобы отпугнуть физических пользователей, и недостаточно низкой, чтобы угрожать существующему предложению.

Томас Банджер, исполнительный директор First Tin, которая разрабатывает проекты в области олова в Германии и Австралии, рассказал на семинаре ITA по инвестированию в олово в прошлом месяце, что идеальным ценовым сценарием для новых проектов может быть стабильный ценовой диапазон в размере 25 000-30 000 долларов.

Олово снова находится в этом диапазоне, но сможет ли оно оставаться стабильным там в течение какого-либо периода времени — это совсем другой вопрос.

Массовые закупки олова Китаем сгладили ситуацию на мировом физическом рынке в период переизбытка предложения, но вновь проявленный интерес китайских инвесторов к рынку олова говорит о том, что впереди еще много возможностей для ценовой турбулентности.

Thomson Reuters.