Корреляция между акциями и облигациями достигла рекордных уровней с 1999 года

Данное событие обусловлено инфляционными страхами и является плохой новостью для любителей стратегии «паритета рисков», пишет Bloomberg.

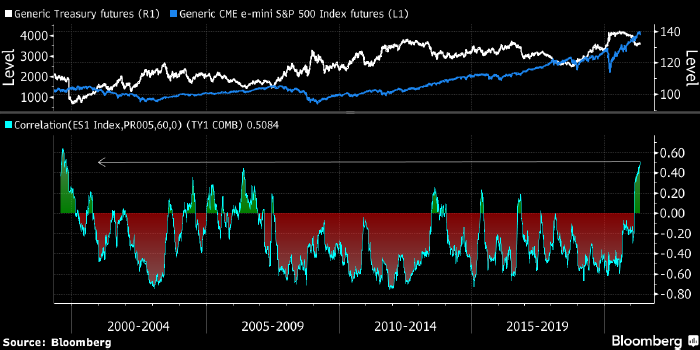

Фьючерсы на трежерис (белым) и на S&P 500 (голубым). Нижняя область графика отражает 60-дневную корреляцию между ними. Источник: Bloomberg

Последние десять с лишним лет корреляция между американским рынком акций и рынком облигаций в основном была отрицательной. Однако на этой неделе 60-дневная корреляция между S&P 500 и трежерис достигла рекордно высокого положительного значения с 1999 года, следует из данных Bloomberg.

Это — крайне плохие новости для любителей стратегии «паритета рисков» («risk parity»), индекс которой снизился за последние четыре торговых сессии на 3%. В рамках данной стратегии, популяризированной основателем инвестиционной компании Bridgewater Associates ($140 млрд под управлением) Рэем Далио, портфеля формируется, исходя из волатильности различных классов активов.

Стратегия «паритета рисков» уязвима перед существенным изменением корреляции между ними. Например, в первом квартале 2020 года фонды, использующие эту стратегию, показали отстающую динамику во время коронавирусного биржевого краха.

Bloomberg объясняет резкое усиление положительной корреляции между акциями и облигациями инфляционными страхами.