Мания на биткоин-фьючерсы ETF прошла — Уолл-Стрит нужна передышка

Зашкаливающий спрос на биткоин-фьючерсы потряс крупнейших игроков на Уолл-Стрит.

Аналитики с Уолл-Стрит думали, что целых четыре биткоин-фьючерса ETF начнут торговаться в октябре после одобрения Комиссией по ценным бумагам и биржам. Однако, вместо этого, дебютировали только два продукта: от ProShares и Valkyrie Investments. Многие надеются, что несколько фондов начнут торги в ближайшие недели. ETF от VanEck ждет одобрения, хотя 75-дневный срок, отведенный регулятору на решение, уже давно истек.

Процесс отчасти тормозят торговцы фьючерсными контрактами (FCM), которые играют роль посредников между ETF, такими как ProShares Bitcoin Strategy ETF (тикер BITO) и биржами. Обычно это банки. Они обрабатывают заказы на покупку и продажу фьючерсных контрактов от имени клиентов, а затем заключают сделки с биржами, например, с Чикагской товарной биржей.

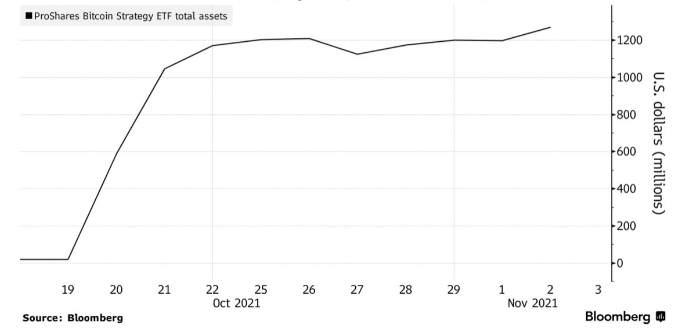

Обычно эти отношения автоматизированы и не привлекают внимание. Однако BITO всего за два дня привлек активы более чем на $1 млрд. Приток денежных средств быстро поглотил баланс FCM для BITO, обнажив ограничения, связанные с нормативным капиталом для биткоин-фьючерсов.

Первый американский ETF на биткоин-фьючерсы уже привлек $1.3 млрд активов

Источинк: Bloomberg

ETF Valkyrie удалось дебютировать через два дня после BITO, но головокружительный спрос на первый фонд создал кризис для следующих эмитентов, таких как VanEck. Последний еще не запустил свой отложенный Bitcoin Strategy ETF (тикер XBTF) из-за сложности выстраивания отношений с FCM. Но Комиссия по ценным бумагам и биржам дала добро. Помимо VanEck, в SEC подано еще несколько заявок на аналогичные продукты.

Индустрия фьючерсной торговли давно в кризисе. В 2020 году по отрасли покатилась волна сокращений, которая затронула и FCM. Из-за этого сильно вырос «риск концентрации».

Криптовалюты, несмотря на волатильность, стали новым прибыльным классом активов и помогли закрепиться в отрасли мелким игрокам небанковского сектора, таким как ED&F Man и StoneX. Однако масштаб криптовалютного сегмента создает дополнительные проблемы

«Даже один клиент с высоким риском — это дополнительный удар по капиталу», — отметил Крейг Пирронг, профессор финансов в Колледже бизнеса Бауэра Хьюстонского университета. «Волатильность, риск концентрации и размер — все это усугубляет проблемы капиталом FCM».

«Есть небольшие FCM, у них есть розничные клиенты. Есть крупные банки. Какие-то из них заинтересованы в новых продуктах, другие — нет. Я думаю, что потенциально для этого вида бизнеса подходят хорошо капитализированные небанковские FCM», — сказал в телефонном интервью Винсент Анджелико, руководитель отдела клиринга и исполнительных услуг StoneX. «Мы готовы предоставить доступ к рынкам для некоторых ETF».

Приток средств в BITO также вынудил фонд перенести покупки на фьючерсы с более поздним сроком, чтобы не нарушить лимиты по позициям на ближайший месяц. Как отметили аналитики Bloomberg, всего за один торговый день в ноябре этот ETF уже поглотил все декабрьские контракты.

Американские инвесторы давно ждали возможности купить биткоин в виде ETF, и как только у них появилась такая возможность, они все ринулись скупать этот инструмент, создав давку и ажиотаж. Братья Кэмерон и Тайлер Винклвосс продали первую заявку на биткоин-ETF в 2013 году, но SEC годами возражала, ссылаясь на опасения по поводу всего: от манипулирования ценами до неликвидности. Ситуация изменилась в августе, когда глава Комиссии по ценным бумагам и биржам Гэри Генслер дал понять, что охотнее согласится на фонд, привязанный к фьючерсам, а не к биткоину.

Генслер исходит из того, что фьючерсы лучше регулируются, однако производные на биткоин требуют больше маржи. Например, у товарных фьючерсов соотношение кредитного плеча примерно 10 к 1. Это означает, что на каждые $100 млн требуется депозит в размере $10 млн. Однако, по словам аналитика Bloomberg Intelligence Майка Макглоуна, для покупки биткоин-фьючерсов в размере $100 млн необходимо внести около $40 млн.

Джесси Праудман, соучредитель и исполнительный директор криптоконсалтинговой фирмы Makara, считает, что проблема исчезнет, когда более крупные FCM и другие участники освоятся на рынке биткоин-фьючерсов.

«Всем потребуется время, чтобы привыкнуть к тому, как это работает», — говорит он. «Крупные провайдеры сейчас находятся в режиме ожидания и наблюдения, а мелкие голодны и уже готовы адаптироваться».

Подготовлено по материалам агентства Bloomberg