Итоги недели 5.03-12.03.21

К концу недели мировые фондовые площадки старались демонстрировать положительную динамику, даже не смотря на существенный рост доходности 10-летних гособлигаций США (USTr) до 1,61%.

АМЕРИКА

Основным фокусом внимания прошедшей недели было одобрение сенатом и подписание президентом США масштабного пакета экономических стимулов в $1,9 трлн. При этом министр финансов США Джанет Йеллен, заявила, что первые денежные средства для граждан (в размере $1400) поступят на счета американцев уже в эти выходные и поспешила успокоить инвестиционное сообщество тем, что данный пакет мер господдержки не будет способствовать перегреву экономики и не приведет к чрезмерному росту инфляции.

Что мы считаем весьма преждевременным и опрометчивым заявлением со стороны чиновника такого ранга.

Поддержку рынку оказали опубликованные данные по американскому рынку труда, которые оказались лучше ожиданий аналитиков, что обусловлено усилением оптимистических настроений на фоне проводимой вакцинации и некоторого ослабления карантинных мер в США.

По итогам торгов Dow Jones Industrial Average закрылся на +0,58%, индекс Standard & Poor’s 500 на +1,04%, Nasdaq Composite вырос на 2,52%.

ЕВРОПА

Ключевые фондовые индексы европейского региона также завершили недельную сессию на положительной территории. Внимание европейского инвестиционного сообщества ожидаемо было направлено на Америку, что создавало рынку положительный настрой.

Поддержку акциям также оказала глава Европейского центрального банка Кристин Лагард, которая подтвердила предположения участников рынка о том, что объем выкупа облигаций по программе PEPP (Pandemic Emergency Purchase Programme) в ближайшее время будет увеличен. Основанием для такого решения стала недавняя распродажа бондов, а также пока недостаточные темпы вакцинации населения и возможный скачок инфляции в краткосрочном периоде, связанный с ростом стоимости энергоресурсов.

Положительные новости из Великобритании (где открылись школы, сигнализируя о постепенном возвращении страны к нормальной жизни), омрачаются заявлениями других стран, которые говорят о начале полноценной «третьей волны пандемии». Это происходит на фоне острой нехватки вакцин (очередь на вакцинацию в некоторых странах растягивается уже на 7 месяцев). При этом некоторые страны (Дания, Швеция, Австрия) обеспокоены побочными эффектами от вакцины АстраЗенека и временно прекращают ее применение.

По итогам торговой недели британский индекс FTSE прибавил 0,17%, французский CAC 40 вырос на 0,72%, а немецкий DAX прибавил 0,2%.

АЗИЯ

Азиатские фондовые площадки продемонстрировали смешанную динамику.

Китайский Shanghai Shenzhen CSI 300 повысился на 0,35%, японский Nikkei 225 вырос на 1,71%, гонконгский Hang Seng потерял 2,02%, а корейский KOSPI подрос на 1,35%. В азиатском регионе складывается нервозная обстановка вокруг крупных корпораций (на фоне представления не очень хорошей отчетности и скандалов вокруг китайского бизнесмена Джека Ма).

РОССИЯ

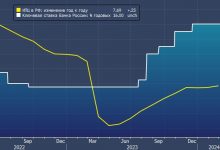

Российский фондовый рынок закрыл сессию пятницы в плюсе, при этом обновив очередные пиковые значения.

Индекс МосБиржи закрылся прибавив 1,31% , индекс РТС (номинированный в долларах США) поднялся на 1,73%.

Таким образом, за текущую неделю рублевый индикатор вырос на 3,7%, а валютный прибавил 5%. Это весьма впечатляющий рост для российского рынка.

СЫРЬЕВОЙ СЕКТОР

Нефть

Котировки нефти в начале недели достигали новых многомесячных пиков, поднимаясь выше 70 долл (в моменте выскакивали до 71 доллара за баррель), на фоне сообщений об атаках йеменских беспилотников на нефтяные объективы Саудовской Аравии (при этом нефтедобыча не была нарушена) и о запасах топлива в США.

Несмотря на последующий коррекционный откат (стоимость одного барреля нефти составляет $65,56), трейдеры позитивно оценивают перспективы рынка нефти.

Улучшение прогноза эксперты дальнейшим восстановлением азиатских экономик и повышением спроса на топливо в США (благодаря снятию противовирусных ограничений, тогда как запасы бензина падают из-за перебоев в работе НПЗ после аномальных морозов в Техасе).

Хотим от себя отметить, что дисбаланс спроса и предложения уже привел к дефициту бензина на заправках в Техасе.

Криптовалюты

Цена самой популярной цифровой монеты росла семь дней подряд, показав накануне новый максимум закрытия на уровне $58 019.

Движение по ВТС совпадает по времени с локальными максимумами на фондовых рынках США и Европы, а это значит, что в случае негативного настроения на рынках, рисковые криптоактивы могут подвергнуться массовой распродаже, что еще раз подчеркивает более глубокое проникновение крипторынка в традиционный фондовый рынок.

Недавнее снижение ВТС было явно использовано крупными институционалами для покупки актива на небольшом локальном спаде. При этом количество торгуемых на бирже монет сократилось до минимума за два года. Видно, как крупные инвесторы после покупки актива сразу выводят его на холодные кошельки, что по нашему мнению может привести к новому витку роста курса ВТС.

Ведущие финансовые холдинги и банки фиксируют значительный рост интереса к новым инструментам как со стороны инвестфондов, так и со стороны частных инвесторов (накануне появилась информация, что Goldman Sachs возобновляет работу платформы Bitcoin Trading Desk уже со следующей недели, а инвесторам, в том числе, станут доступны фьючерсы на Bitcoin).

Признание криптовалют находит свое отражение и в расширении услуг для розничных покупателей. В некоторых развитых странах свободные наличные средства уже можно обменять на криптовалюту в системе PayPal или прямо в банкоматах (сейчас в мире устанавливается свыше 36 тысяч криптобанкоматов в сутки). США доминируют как по количеству таких устройств, так и по темпам их ввода (на долю этой страны приходится свыше 80% банкоматов).

Кроме того, агентство Bloomberg представило данные, которые указывают на то, что все большее число инвесторов отдают предпочтение Bitcoin по сравнению с натуральным золотом.

Помимо Bitcoin заметную положительную динамику демонстрирует ведущий альткоин Ethereum (ETH) с ростом на 13% за неделю.

Выходящие новости о прогрессе команды разработчиков в деле масштабируемости сети и переходе на Ethereum 2.0 довольно сильно подогревают интерес инвесторов и стоимость криптовалюты.

© Аналитический отдел Регион-Инвест