Обратный выкуп акций — хорошо это или плохо?

Как молоток. С его помощью можно построить дом, а можно его разрушить.

В своем обращении к Конгрессу США в начале этого месяца президент Байден раскритиковал крупные нефтяные компании за то, что они использовали рекордную прибыль «для выкупа собственных акций, вознаграждая своих руководителей и акционеров». Далее он предложил увеличить в четыре раза текущий федеральный налог в размере 1% на байбэк (buyback) .

Неудивительно, что выкупы вызвали его гнев. По данным S&P Dow Jones Indices, за последние пять лет крупные американские компании потратили 3,9 триллиона долларов на выкуп собственных акций.

Так неужели руководители корпораций морят свой бизнес голодом, чтобы откормить себя и своих акционеров, как годами говорят критики? Или обратный выкуп — это своего рода панацея, позволяющая инвесторам направить капитал на самое лучшее и наиболее эффективное использование?

Выкупы — это не плохо и не хорошо. Они просто инструмент. Точно так же, как вы можете использовать молоток, чтобы построить дом или снести его, обратный выкуп полезен в правильных корпоративных руках и опасен в неправильных.

При обратном выкупе компания использует денежные средства для выкупа части своих акций, как правило, по рыночной цене у акционеров, решивших их продать. У компании остается меньше денежных средств и меньше акций в обращении; инвесторы, которые участвуют, в конечном итоге получают больше денег и меньшую долю в компании.

Нетрудно привести примеры неудачных выкупов.

Lehman Brothers Holdings Inc. потратила 2,6 миллиарда долларов на выкуп собственных акций в 2007 году, а в первые два финансовых квартала 2008 года выложила еще почти 1,5 миллиарда долларов. Менее чем через шесть месяцев банк обанкротился.

Как ехидно указала The Wall Street Journal в 2009 году, Citigroup Inc. выкупила акций на сумму более 20 миллиардов долларов с 2004 по 2008 год — как раз перед тем, как во время финансового кризиса ей потребовалась государственная помощь примерно на 45 миллиардов долларов.

Согласно последнему квартальному отчету ритейлера, с декабря 2004 г. компания Bed Bath & Beyond Inc. выкупила 265 млн акций на общую сумму 11,7 млрд долл. США. Во время повального увлечения акциями мемов в 2021 году компания заплатила более 26 долларов за некоторые из этих акций. На этой неделе акции торговались ниже $2.

Не позволяйте горстке анекдотических примеров ослепить вас от более широких доказательств. Ясный взгляд на некоторую риторику, связанную с обратными выкупами, покажет, насколько она верна.

Выкупы лишают компании капитала, который они могли бы использовать с большей прибылью, инвестируя в рост своего бизнеса.

Эта критика подразумевает, что то же руководство, которому мы не должны доверять правильное распределение избыточного капитала при обратном выкупе, будет правильно распределять его для других целей.

Однако ожидать, что куча лишних денег не прожжет дыру в кармане типичного генерального директора, это все равно, что положить кучу сырого мяса перед львом и ожидать, что она не исчезнет.

Мои любимые примеры относятся к 1970-м годам, когда, как и сейчас, у гигантских нефтяных компаний было гораздо больше капитала, чем они могли вложить в свои существующие скважины.

Вместо выкупа акций в 1979 году Exxon Corp. купила производителя электродвигателей за 1,2 миллиарда долларов, но через несколько лет продала его, едва окупившись. Exxon также вложил не менее 1 миллиарда долларов в футуристическое офисное оборудование — только для того, чтобы к середине 1980-х выйти из этого бизнеса.

Тогдашний конкурент Exxon, Mobil Oil Corp., потратил более 1 миллиарда долларов на покупку компании, производившей картонные коробки и управлявшей сетью универмагов Montgomery Ward. Этот бизнес также провалился

Компании искусственно завышают свою рыночную стоимость, выкупая собственные акции.

В новом исследовании, проведенном профессорами бухгалтерского учета и финансов Николасом Гестом из Корнельского университета, С. П. Котари из Массачусетского технологического института и Партом Венкатом из Университета Алабамы, анализируется доходность акций тысяч компаний с 1988 по 2020 г., сравниваются те компании, кто выкупал акции, с фирмами, которые этого не делали, с поправкой на их капитализацию и другие факторы. В год выкупа компании, которые совершали крупные или частые выкупы, имели немного более низкую, а не более высокую доходность. В течение более длительных периодов их доходность была неразличима.

Исследование, опубликованное в 1967 году, показало аналогичные результаты.

Компании, занимающиеся обратным выкупом, вкладывают меньше средств в капитальные затраты или исследования и разработки.

Молодые компании с большими перспективами внутреннего роста, как правило, вкладывают все свои деньги обратно в бизнес, не оставляя ничего для выкупа. По мере взросления компаний их возможности роста сокращаются, а их бизнес генерирует больше денежных средств, чем им нужно, что делает выкуп акций подходящим вариантом для излишка.

Таким образом, в среднем быстрорастущие компании не выкупают акции, в то время как замедляющиеся бизнесы делают это. Инвесторы, как правило, платят больше за быстрорастущие акции, поэтому краткосрочные рыночные показатели медленнорастущих компаний, осуществляющих обратный выкуп, оказываются немного ниже.

В целом, дело не в том, что компании инвестируют меньше, потому что они выкупают акции. Дело в том, что они выкупают акции, потому что у них остается меньше средств для инвестиций.

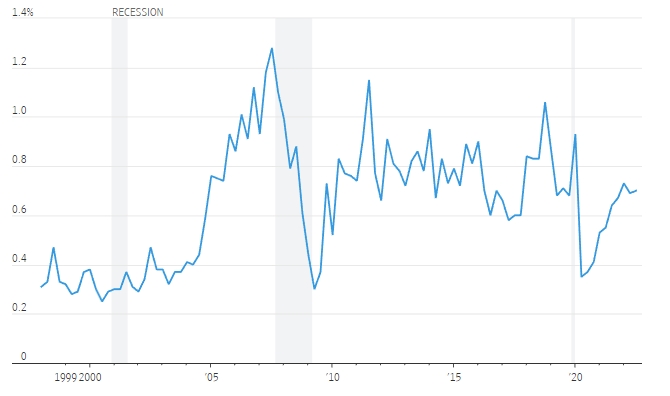

На графике поквартальная динамика доли байбэков, проводимых компаниями из списка S&P 500, к общей стоимости фондового рынка.

Выкупы компаний растут, потому что руководители, получающие сверхдоходы, используют их для увеличения собственной зарплаты.

В то время как необработанные суммы выкупа в долларах выросли, в процентах от общей стоимости фондового рынка США они сократились почти вдвое с 2007 года — примерно до 0,7% с 1,3%, согласно S&P Dow Jones Indices. Бум обратного выкупа затмевается ростом акций в целом.

Более того, вышеупомянутое исследование показало, что руководители компаний, осуществляющих обратный выкуп, не получают значительно большего вознаграждения, включая зарплату, бонусы и опционы на акции, чем руководители сопоставимых компаний, которые не выкупают акции. В среднем, генеральные директора, занимающиеся обратным выкупом, не зарабатывают даже на 1% больше общей заработной платы.

«Мы не видим массового злоупотребления как утверждают некоторые люди», — говорит соавтор исследования С. П. Котари из Массачусетского технологического института. «Это несфальсифицированная игра, в которой руководители набивают свои карманы».

Выкуп дает инвесторам свободный выбор: вы можете продать свои акции обратно компании или оставить их себе. Они не сделают вас богатыми, но могут помешать генеральным директорам сделать вас бедными. Приверженцам или противникам байбэка нужно попросту перестать демонизировать этот процесс.

Автор: Джейсон Цвейг, колумнист Wall Street Journal