Обзор итогов работы Паевых инвестиционных фондов за 2020 год

Инвестиционные фонды

Национальная ассоциация участников фондового рынка (НАУФОР) опубликовала обзор рынков и деятельности паевых инвестиционных фондов за IV квартал 2020 года.

Рост стоимости чистых активов

В четвертом квартале 2020 года на рынке коллективных инвестиций продолжился рост стоимости чистых активов (СЧА) и приток средств.

Стоимость чистых активов ОПИФ по итогам четвертого квартала 2020 года выросла (как и в предыдущие два квартала) на 65,9 млрд руб. и составила в сумме 666,9 млрд руб. Прирост с начала года составил 41,5% (195,5 млрд руб.), при этом вклады второго, третьего и четвертого кварталов практически одинаковы – около 12%, тогда как первый квартал дал близкий к нулевому результат. Рост объемов открытых ПИФ продолжается третий год подряд с темпом не менее 40% в год.

В четвертом квартале 2020 года возобновился интерес к фондам акций: их объем увеличился на 29,2 млрд рублей (22,1% в относительном исчислении). Фонды облигаций выросли на 27,3 млрд рублей (8,4%). Уверенный рост также показали смешанные фонды: квартальный прирост объема составил 14,9 млрд рублей (14,6%).

Подробнее о том, что такое ПИФ и как с ним можно работать, читайте в материале «Паевые инвестиционные фонды, как инструмент инвестирования».

Доходность ОПИФ

Что касается доходности ПИФ, то фонды акций демонстрировали в 2020 году большой разброс доходности при медианном значении в 16,5%. По итогам 2019 года этот показатель составлял 24,5%.

Свыше 95% с начала года показали фонды акций, инвестирующие в информационные технологии и другие инновационные отрасли, в убытках оказались фонды, специализирующиеся на сырьевых активах.

В фондах облигаций доходность свыше 30% продемонстрировали ПИФ еврооблигаций. Медианное значение доходности фондов облигаций составило 8,4% (годом ранее — 10,3%).

Самый большой разброс доходности у фондов фондов. Медианное значение доходности фондов фондов, тем не менее, оказалось на достаточно высоком уровне — 37,5% (годом ранее оно было гораздо меньше — 4,3%). Сильные результаты показывают фонды, специализирующиеся на инновационных отраслях и драгоценных металлах: они дали своим инвесторам прибыль свыше 70% за год. Значительные потери, вплоть до 20%, понесли фонды фондов, инвестирующие в нефтяные активы.

Соотношение между СЧА различных фондов

Пропорции в суммарной СЧА ПИФ с различной специализацией в последние годы практически не меняются. Наибольшую долю в суммарной СЧА открытых фондов составляют фонды облигаций – около 53,2% от общего объема. На втором месте по значимости остаются фонды акций – 24,2%, на третьем месте смешанные фонды – 17,6%.

Высока концентрация ОПИФ по стоимости чистых активов. По итогам 4 квартала 2020 г. на долю десяти наиболее крупных фондов (из них три смешанных, остальные – фонды облигаций) пришлось 45,0% от суммарной СЧА (в третьем квартале – 44,7%), в том числе на самый большой фонд – 10,6% (в третьем квартале – 10,1%). Год назад, в четвертом квартале 2019 г. на десять крупнейших фондов приходилось 46,5% СЧА, а на самый крупный – 8,6%.

В целом ОПИФ не отличаются значительными активами, хотя растет и количество крупных фондов. По итогам 2020 г. 79 фондов (31,9% от общего числа) имеют объем СЧА более 1 млрд руб. (в третьем квартале – 27,9%, а по итогам 2019 г. – 25,9%).

Привлечение средств в ОПИФ

По итогам 2020 г. ОПИФ привлекли 155,9 млрд руб. Положительное привлечение отмечено третий год подряд с нарастающим темпом.

Основной приток в четвертом квартале пришелся на фонды облигаций – 66,5% от суммарного объема. По итогам 2020 г. максимальный приток показали также фонды облигаций – 49,9%.

Отмечается и большой объем привлечения в фонды акций: 30,3% в четвертом квартале, 25,5% на годовом периоде. При этом наблюдался отток средств из фондов денежного рынка.

Максимальный объем привлеченных в течение 2020 года средств в один фонд составил 26,1 млрд руб., максимальный объем выведенных – 5,9 млрд руб.

Среди сформированных ОПИФ итоги привлечения средств различаются. С начала года 25,8% фондов показали отрицательный или нулевой результат, а 71,4% положительный. Более 100 млн руб. за год привлекли 111 фондов (44,8%). Среди ПИФ, показавших отрицательное сальдо привлечения, более 100 млн руб. потеряли 12 фондов (4,8%).

Биржевые ПИФ

В 2019–2020 гг. активно развивались российские биржевые ПИФ. Стоимость чистых активов биржевых ПИФ по итогам 2020 года достигла 85,4 млрд рублей, увеличившись с начала года в пять раз, а за четвертый квартал — на 78,0%.

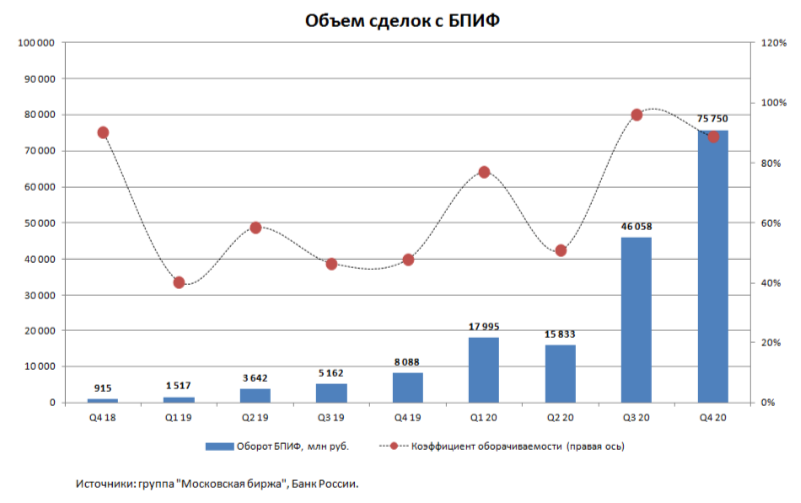

Активно рос биржевой оборот с паями БПИФ. За год объем сделок с паями БПИФ на Московской бирже составил 155,6 млрд руб. (в том числе за четвертый квартал – 75,7 млрд руб.). За 2020 год рост оборотов составил более чем в восемь раз.

Количество ПИФ по итогам 2020 года

На конец 2020 года насчитывалось 1 628 зарегистрированных ПИФ (в том числе, 1 463 действующих). Из них 261 (248) – открытые, 35 (34) – интервальные, 1 293 (1 141) – закрытые и 40 (39) – биржевые. На годовом периоде рост числа фондов составил 6,5%, прежде всего, за счет закрытых ПИФ. Нужно выделить рост числа биржевых фондов (100% за год), но пока, из-за их небольшого количества, на общую динамику это влияет не сильно.

Сейчас рынок ПИФ на 79 % представлен закрытыми фондами, а открытые составляют около 16% от общего числа. По большей части (83%) ЗПИФ преданзанчены для квалифицированных инвесторов.

За четвертый квартал 2020 г. зарегистрированы правила доверительного управления 27 фондов, сформированы 73 фонда, прекращены 56 фондов. Всего за 2020 г. зарегистрированы правила доверительного управления 71 фонда, сформированы 186 фондов, прекращены 152 фонда.

Дополнительная информация по рынкам и документам

В обзоре также представлены основные итоги 2020 года на мировом и российском финансовых рынках, опубликован список нормативных актов и информационных писем четвертого квартала 2020 года в отношении рынка коллективных инвестиций.

Дополнительную информацию по теме ПИФов читайте в материалах:

Паевые инвестиционные фонды, как инструмент инвестирования

Закрытые ПИФы для инвестиций в недвижимость.

Если у вас есть вопросы и вам требуется дополнительная консультация по ПИФ и инвестициям, свяжитесь с нами в разделе Обратная связь.

При подготовке использованы материалы НАУФОР, Московской биржи и Банка России.

© Аналитический отдел Регион-Инвест