О компании

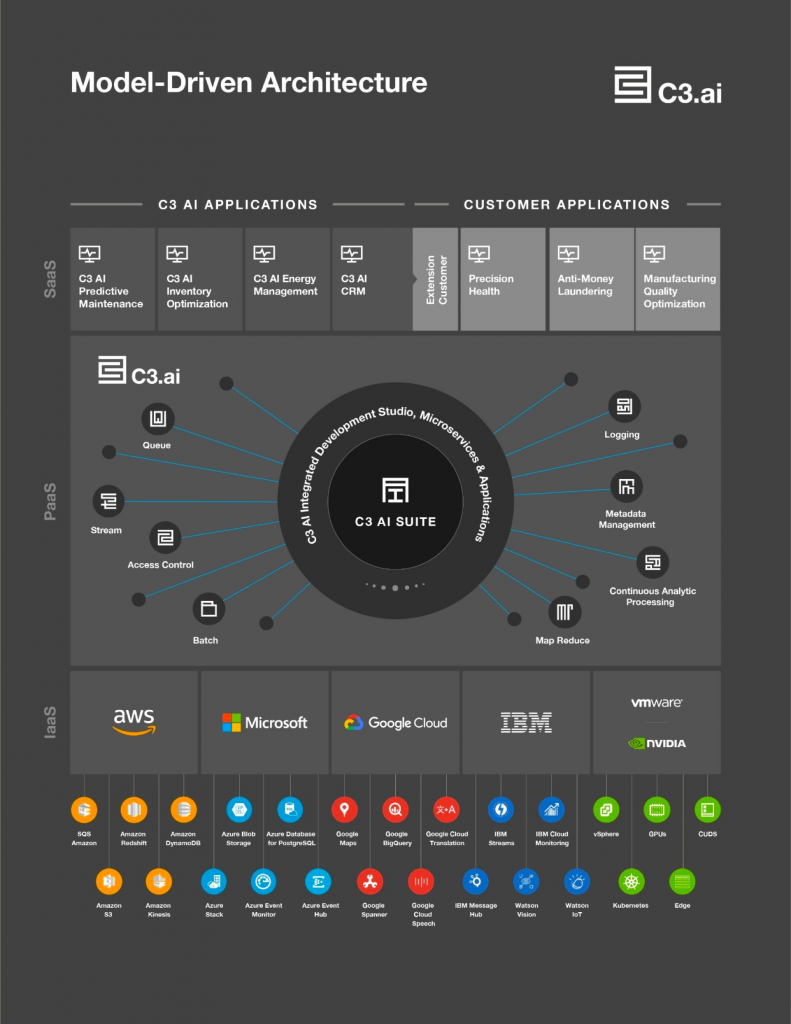

C3.ai — является активным участником рынков корпоративного искусственного интеллекта (ИИ), машинного обучения, аналитики данных, облачных вычислений и цифровой трансформации.

Компания предлагает интегрированные семейства приложений корпоративного ИИ под ключ для удовлетворения потребностей растущего списка сегментов рынка, включая нефть и газ, химическую промышленность, коммунальные услуги, производство, финансовые услуги, оборону, разведку, аэрокосмическую промышленность.

Готовые межотраслевые приложения C3 AI включают:

• Оптимизация инвентаризации C3.AI. Применяет передовые методы искусственного интеллекта/машинного обучения и стохастической оптимизации, чтобы помочь оптимизировать уровни запасов сырья, незавершенного производства и готовой продукции, обеспечивая при этом наличие запасов тогда и там, где это необходимо;

• Риск обрыва сети поставок C3.AI. Предоставляет менеджерам по цепочке поставок на предприятии информацию о рисках сбоя в работе всей цепочки поставок;

• Управление оттоком клиентов C3.AI. Позволяет менеджерам по работе с клиентами отслеживать удовлетворенность клиентов, используя всю доступную транзакционную, поведенческую и контекстную информацию.

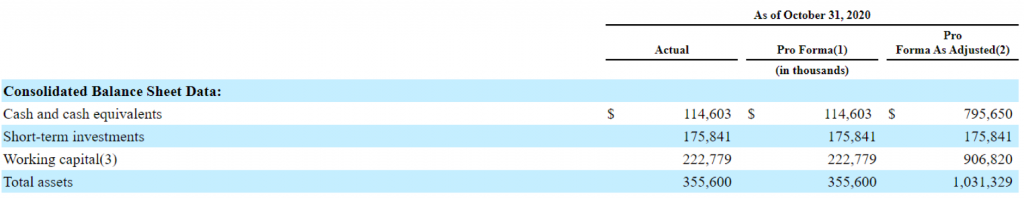

Финансовые показатели

Выручка компании в 2020 финансовом году (который у компании заканчивается в апреле), составила $156,7 млн. На 86% выручка состоит из платной подписки, остальная часть – сервисная. Темпы прироста выручки в 2020 году составили 71%, в 2019 – 48%, а в 2018 – 88%. Таким образом за три года выручка компании выросла в 4,75 раз.

Однако компания операционно убыточна. Операционные убытки в 2020 году составили $71,5 млн, чистые убытки – $69,4 млн. Предыдущие годы также были убыточными.

IPO

C3.ai планирует публично разместить (биржа NYSE) 15,5 млн. обыкновенных акций класса А (плюс опцион андеррайтера 2,325 млн акций).

Ожидается, что начальная цена публичного размещения будет в диапазоне 36-38 долларов США за акцию. Компания рассчитывает привлечь примерно 678,7 млн. долларов США, включая одновременные частные размещения или 759,2 млн долларов с учетом опциона андеррайтера.

Капитализация компании после IPO составит около 3,56 млрд долларов (исходя из середины ценового диапазона). Shares Float ≈ 16,09%.

Комментарий автора

Следует обратить внимание на то, что размер выручки у компании все еще небольшой и состоит из подписок разных компаний, которые должны поверить в существование искусственного интеллекта, а точнее в его эффективное применение, что не очевидно. Передача данных третьим лицам, а также их обработка несет в себе скрытые риски. Следовательно без постоянного притока новых подписчиков выручка будет падать. Для привлечения новых подписчиков расходы на рекламу и внедрение программы будет расти из года в год.

Второе: маржинальность бизнеса изначально не высока и не превышает 7-8% и напрямую зависит от наличия и числа сторонних нанятых внештатных специалистов.

Третье: я сомневаюсь в существовании Искусственного интеллекта, считаю его скорее пиар ходом в привлечении капитала.

Четвертое: полтора года назад на рынке разместилась другая компания, занимающаяся искусственным интеллектов — Medallia. После роста на IPO на 100% котировки стагнируют, а ежеквартальная отчетность показывает прямо противоположные обещанным показатели прибыли. Все дело в том, что обе компании имеют схожую бизнес модель и при увеличении выручки у них растут расходы на привлечение клиентов.

Вот так примерно может выглядеть график компании при оптимистичном сценарии после IPO. Стоимость Medallia (тикер MDLA) и C3.ai сейчас примерно равны и ожидать 100% роста на IPO не стоит.

Пятое: При размещении по средней цене диапазона объём выпуска составит $503,7 млн, а капитализация компании – $3,1 млрд (без учёта опциона андеррайтеров).

После IPO в свободном обращении будет находиться от 16% до 19% акций.

Это довольно большое IPO и значительное число акций будет торговаться на бирже, что неизбежно приведет к образованию пула инвесторов, играющих на понижение акций, которые пользуются тем, что у убыточной компании слишком мало средств поддерживать свои котировки на уровне цен IPO.

Вердикт

Ограниченное участие.

Думаю, инвесторам можно участвовать в данном IPO, но при первой возможности продавать акции, фиксировать прибыль. Данная компания представляет скорее интерес для открытия коротких позиций (для игры на понижение) после IPO, учитывая ее большой объем акций на рынке, чем для долгосрочных инвестиций. С изобретением настоящего Искусственного Интеллекта многие подобные компании могут сильно потерять в капитализации из-за сырости их технологий.

Автор: Павел Дерябин, независимый эксперт с большим опытом работы на фондовом рынке (с 1999 г.). Автор и разработчик стратегий по инвестированию в pre и post IPO компании на американском фондовом рынке, с историей сделок на рынке США более 5 лет.

Если Вы хотите получить индивидуальную консультацию или обсудить возможности сотрудничества, свяжитесь с нами в разделе Обратная связь.