Оптимизм инвесторов разгоняет бычий тренд

Бум искусственного интеллекта спровоцировал бум во всех сегментах

По словам Джона Темплтона, бычьи рынки «рождаются в пессимизме, растут на скептицизме, развиваются на оптимизме и погибают от эйфории». Легендарный управляющий фондом с Уолл-стрит использовал эту философию на практике в 1939 году. Пока другие паниковали из-за наступления войны в Европе, Темплтон занял деньги, чтобы купить по 100 шт. каждой акции, торгующейся на Нью-Йоркской фондовой бирже ниже $1. В течение нескольких лет он зафиксировал прибыль на уровне 400% и разработал схему для будущих инвесторов. Даже в 21 веке характерные моменты «максимального пессимизма» Темплтона обеспечивают лучшие возможности для покупки. В марте 2009 года инвесторы впали в отчаяние из-за будущих перспектив капитализма; в марте 2020 года — из-за пандемии и закрытия предприятий. Оба раза нужно было просто закрыть глаза и купить акции.

Судя по всему, теперь в список стоит добавить октябрь 2022 года. Несомненно, тогда наблюдался всеобщий пессимизм. Центральные банки повышали процентные ставки самыми быстрыми темпами за последние десятилетия. Инфляция достигла двузначных цифр в еврозоне и очень медленно снижалась в Америке. Казалось, вскоре наступит рецессия. В Европе снова вспыхнул военный конфликт. Китай разрывался между локдаунами и стремительным ростом числа смертей от Covid-19. В северном полушарии холодная зима угрожала вновь спровоцировать резкий скачок цен на энергоносители, превратив вялый экономический спад в по-настоящему опасный обвал. Американский индекс ведущих акций S&P 500 упал почти на четверть со своего пика, а немецкий DAX потерял еще больше.

Схема Темплтона по-прежнему работает

Как и следовало ожидать, это было отличное время для покупки. После этого индекс S&P 500 вырос на 28%. Это самый высокий уровень более чем за год и в пределах 5% от рекордного уровня, которого он достиг в начале 2022 года. Более того, ралли полностью развивалось в соответствии со сценарием Темплтона. Рост, порожденный отчаянием, сменился фазой скептицизма. Инвесторы месяцами делали ставки на то, что Федеральная резервная система не будет повышать ставки так высоко, как хотело руководство, тогда как сторонние экономисты предостерегали от их безрассудных поступков. Все это время акции двигались вперед, несмотря на частые развороты.

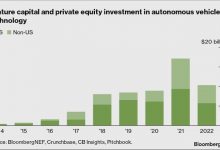

В течение нескольких недель, когда сначала один, а затем и несколько других американских региональных банков обанкротились из-за роста ставок, казалось, что скептики одержали победу. Однако, напротив, пришло время для оптимизма. Надежды на бум производительности за счет искусственного интеллекта вытеснили опасения по поводу экономического роста и инфляции. Акции крупных технологических компаний, которые могли помочь заработать на буме, как и положено, взлетели.

Теперь ралли перекинулось и на остальную часть рынка. В этом можно убедиться, сравнив американский эталон S&P 500, который оценивает компании по их рыночной капитализации и поэтому в нем доминируют семь крупнейших технологических фирм, с его аналогом, в который все акции имеют одинаковый вес. С марта по июнь высокотехнологичный базовый индекс стремительно рос, тогда как его аналог застыл на месте. С июня оба показателя выросли, но более широкий равновзвешенный индекс показал более высокие результаты. При этом они оба отстали от индекса банковских акций KBW. То, что сначала выглядело как ограниченный подъем, переросло в полномасштабный бычий рынок.

Изменения в настроении заметны не только по фондовым индексам. Bloomberg собирает прогнозы по индексу S&P 500 на конец года от 23 инвестиционных компаний с Уолл-стрит. С начала года 14 из этих институтов повысили прогнозы и только один понизил их. Розничные инвесторы, которых еженедельно опрашивает Американская ассоциация индивидуальных инвесторов, настроены максимально оптимистично с ноября 2021 года. Признаки роста можно заметить даже на переживающем упадок рынке IPO. Косметическая компания Oddity Tech, использующая искусственный интеллект, 19 июля продала акции на $424 млн, разместив их на бирже Nasdaq, специализирующейся на акциях высокотехнологичных компаний. Инвесторы разместили ордера более чем на $10 млрд.

Если инвесторы намерены и дальше платить за акции все больше, чтобы поддерживать ралли, они должны верить по крайней мере в одну из трех вещей. Во-первых, что доходы будут расти. Во-вторых, что альтернативные активы, особенно доходность по государственным облигациям, станут менее привлекательными. В-третьих, что доходы не смогут их разочаровать и поэтому стоит платить больше за акции и согласиться на более низкую прибыль. Это последнее убеждение подтверждает ограниченная «премия за риск по акциям», которая определяет размер избыточной ожидаемой доходности, которая необходима инвесторам для того, чтобы владеть рискованными акциями вместо более безопасных облигаций. В этом году премия достигла самого низкого уровня со времен мирового финансового кризиса 2007-09 гг. Иными словами, рынок на грани эйфории.

Что бы об этом подумал Темплтон?