Поднимут ли экономику $100-миллиардные вливания Китая в акции?

Китайские рынки краткосрочно приветствовали «беспрецедентный» набор инструментов, обещанный Пекином для стабилизации рынков капитала и возрождения оптимизма, но большее беспокойство вызывает то, будут ли эти меры достаточными для стимулирования слабеющей реальной экономики.

Во вторник Народный банк Китая (PboC) обнародовал план по стимулированию фондового рынка на сумму 800 млрд юаней (114 млрд долларов), предоставив кредиты управляющим активами, страховщикам и брокерам для покупки акций, а также компаниям, зарегистрированным на бирже, для выкупа своих акций.

Это первый случай, когда PBoC «ввел новшества» и использовал подобные инструменты денежно-кредитной политики для поддержки рынков капитала, сказал глава центрального банка Пань Гуншэн на брифинге с участием представителей финансовых регуляторов.

Выделенные средства могут быть удвоены или утроены, если схемы сработают. Политики также выдвинули идею создания «фонда стабилизации акций», хотя подробностей было немного.

Эти меры представляют собой одну из самых мощных «базук», которые Народный банк Китая нацелил на фондовые рынки Китая, которые падали в течение последних четырех лет, отражая отсутствие уверенности в слабой экономике страны.

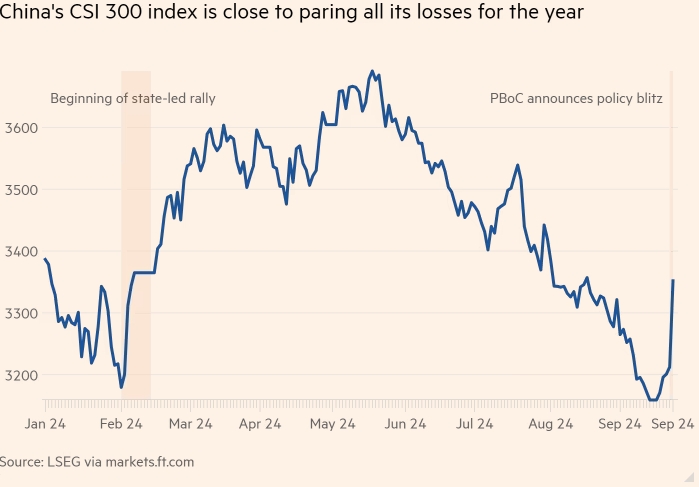

После этого заявления китайский индекс CSI 300, включающий акции, котирующиеся в Шанхае и Шэньчжэне, который упал более чем на 40 процентов с 2021 года, вырос на 4,3 процента, показав лучший день с июля 2020 года.

В среду он прибавил 2,1 процента в ходе широкого ралли, а юань укрепился на 0,5 процента по отношению к доллару до отметки чуть выше 7,01, самого высокого уровня более чем за год.

Программы кредитования для поддержки акций были в числе целого ряда стимулирующих мер, принятых PBoC, включая снижение базовой процентной ставки, ипотечных ставок и требований к первоначальному взносу. Они последовали за резким снижением ставки ФРС США на 50 базисных пунктов на прошлой неделе, что дало центральному банку возможность для маневра.

«Эти меры превзошли ожидания рынка», — сказал Дин Шуан, главный экономист по Большому Китаю и Северной Азии в Standard Chartered. «Возможно, это знаменует начало более агрессивных мер политики по сравнению с прошлым, когда люди жаловались на слабую реакцию со стороны монетарной политики».

Тем не менее, «нам еще нужно посмотреть на размер и степень участия в [программах], чтобы оценить их влияние на рынок», — сказал Динг.

Джейсон Луи, глава отдела стратегий по акциям и деривативам в Азиатско-Тихоокеанском регионе в BNP Paribas, сказал: «Было несколько новых идей, особенно когда речь идет о кредитовании и свопах».

Новый своп-инструмент позволяет небанковским финансовым компаниям брать кредиты у PBoC для покупки акций, предлагая в качестве залога облигации, акции или биржевые фонды. Программа перекредитования предлагает дешевые кредиты коммерческим банкам, которые затем могут предоставлять их компаниям, желающим профинансировать обратный выкуп акций в качестве способа повышения стоимости акций.

Экономисты предположили, что стимулы к покупке акций направлены на расширение владения акциями со стороны так называемой национальной команды финансовых институтов, поддерживаемых государством, которые в начале этого года приобрели акции, котирующиеся на материке, на миллиарды долларов в попытке поднять рынок.

Ву Цин, председатель Комиссии по регулированию рынка ценных бумаг Китая, сообщил на брифинге во вторник, что к концу августа институциональные инвесторы увеличили свою долю в акциях категории А, котируемых на материке, с 17 процентов до 22,2 процента по сравнению с 2019 годом.

Однако он отметил, что на рынке по-прежнему «недостаточно» средне- и долгосрочных инвесторов, поскольку быстрые движения розничных инвесторов часто подвержены быстрым переменам настроения на фондовом рынке.

«Дух этой программы направлен на другие финансовые институты, которые в настоящее время не решаются увеличить свои фондовые вложения», — сказал Луи из BNP.

«Все зависит от того, захотят ли фонды брать кредиты у PBoC, чтобы покупать акции, но нести ответственность за потери, если они упадут», — добавил Динг.

Пекин рассматривает фондовый рынок как четкий сигнал здоровой экономики и важный инструмент управления социальной стабильностью.

Аналитики Morgan Stanley заявили, что объем стимулирования эквивалентен 3 процентам от всего объема акций в свободном обращении на рынке акций класса А Китая, назвав эти меры «абсолютно позитивным шагом». Тем не менее они предупредили, что новые инструменты не станут достаточным условием для общего восстановления Китая.

«Долгосрочная устойчивость улучшения рыночных настроений и ралли отскока в большей степени зависит от восстановления макроэкономики, а также роста корпоративных доходов», — сказали они.

Экономисты отметили, что меры стимулирования, принятые во вторник, были значительными, особенно одновременное снижение базовой процентной ставки и коэффициента резервных требований — суммы резервов, которую должны хранить кредиторы. По словам Пэна, одно только снижение коэффициента на 0,5 процентного пункта приведет к увеличению ликвидности на 1 млрд юаней.

Однако большинство аналитиков считают, что только масштабные фискальные стимулы, которые стабилизируют затянувшийся спад в сфере недвижимости в Китае и принесут прямую выгоду домохозяйствам, помогут восстановить доверие и остановить дефляцию.

ЦБ Китая объявил о мерах, которые фактически приведут к снижению процентных ставок по программе выкупа непроданного жилья на сумму 300 млрд юаней, но программа с трудом прижилась.

Роберт Гилхули, старший экономист по развивающимся рынкам Abrdn, сказал, что снижение процентных ставок для существующих держателей ипотечных кредитов во вторник было «самым близким к фискальному трансферту для домохозяйств».

Но в конечном итоге правительству придется выделить дополнительные государственные средства для спасения сектора недвижимости, иначе расходы домохозяйств, вероятно, «будут по-прежнему сдерживаться негативным эффектом от падения цен на жилье и слабым рынком труда», сказал он.