Покупайте облигации и золото, поскольку риск «пузыря» возвращается — BofA

Облигации и золото — это хеджирование от рецессии и инфляционного риска. Также эксперт предпочитает акции неамериканских компаний и сырьевые товары в случае мягкой посадки.

Эйфория на фондовых рынках после снижения процентной ставки Федеральной резервной системой США усиливает риск образования пузыря, что делает облигации и золото привлекательным средством защиты от любой рецессии или возрождения инфляции, считает Майкл Хартнетт из Bank of America Corp.

По словам стратега, который в прошлом году в основном придерживался медвежьей позиции в отношении акций и ранее высказывался в пользу облигаций в 2024 году, сейчас акции закладывают в цену дальнейшее смягчение политики ФРС и рост прибыли индекса S&P 500 примерно на 18% к концу 2025 года.

«Среда для того, чтобы рисковать, не становится заметно лучше, поэтому инвесторы вынуждены гнаться» за ралли, написал Хартнетт в заметке. Тем не менее, он предупредил, что «риски пузыря» возвращаются, и рекомендовал покупать облигации и золото на спаде.

Стратег также отметил, что акции за пределами США и сырьевые товары — это хороший способ сыграть на возможной мягкой посадке экономики, причем последние являются также хеджированием инфляции. По словам Хартнетта, акции международных компаний стоят дешевле и начинают опережать американские аналоги.

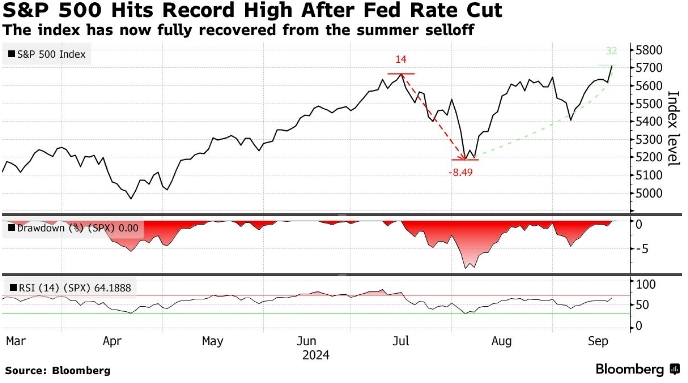

Мировые акции выросли в четверг на оптимизме, что снижение ставки ФРС на 50 базисных пунктов положило начало циклу смягчения, который должен успеть предотвратить рецессию в США. Индекс S&P 500 вернулся к рекордному максимуму после падения с этих уровней в июле. Индекс Nasdaq 100, специализирующийся на технологиях, также вырос на 2,6%, показав лучший день более чем за месяц.

Тем не менее, в пятницу наметилась нотка осторожности: американские фондовые фьючерсы снизились, а базовый европейский индекс упал на 0,7%.

Опрос Bank of America, проведенный ранее в этом месяце, показал, что настроения инвесторов улучшились благодаря надеждам на устойчивый экономический рост. Тем не менее, рецессия в США и ускорение инфляции были названы в числе самых больших рисков для рынков.

Ранее Хартнетт предупреждал о возможности образования «пузыря» в акциях технологических компаний на фоне ажиотажа вокруг искусственного интеллекта.