Рынки пережили страшное полугодие. Дальше — хуже

Первые шесть месяцев 2022 года на финансовых и товарных рынках принесли немало сюрпризов, от неожиданно резкого роста инфляции до схлопывания криптопузыря. Однако аналитики утверждают, что самое интересное еще впереди

Год перевалил за середину, но кризис еще в самом начале пути. Аналитики и инвесторы опасаются, что в ближайшие шесть месяцев плохие новости будут множиться в геометрической прогрессии.

Что случилось плохого

- Инфляция

- Самая масштабная распродажа на рынке облигаций за сорок лет

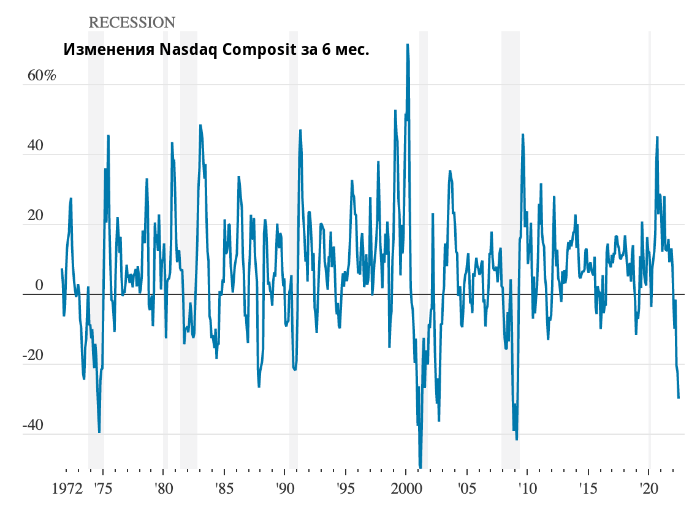

- Почти беспрецедентный обвал акций технологичных компаний.

- Коллапс в криптоиндустрии

Рецессия — угроза, которую инвесторы игнорировали уже много месяцев. Сможет ли экономика выдержать эту бомбежку, или развалится — никто не знает. Например, клиенты Deutsche Bank, согласно последнему опросу, считают, что экономический кризис в США наступит с вероятностью 90%, а модель прогнозирования рецессии, разработанная ФРБ Нью-Йорка, дает ему 4.11%.

Между тем проблемы других стран аукнутся и американцам. Япония, наконец, может быть вынуждена смягчиться и позволить доходности облигаций расти. Если это произойдет, японцы начнут продавать иностранные активы и вкладываться в местные бумаги. В Европе Центробанк предложил план по спасению Италии, но эту историю мы уже проходили. Если регулятор пойдет по схеме «слишком мало и слишком поздно», в Еврозону вернется долговой кризис, а рынки к этому не готовы.

Что бы ни случилось, рынки к этому не готовы. Если произойдет мягкая посадка, акции стабилизируются, а паника по поводу рецессии начнет угасать. Если произойдет рецессия, потери будут масштабными, поскольку инвесторы, судя по всему, начали закладывать в цену такой сценарий лишь несколько недель назад.

Хорошая новость: цены уже довольно сильно снизились, приблизившись к тому, что рано или поздно станет циклическим дном. В первом полугодии S&P 500 упал на 21% — это самое масштабное снижение за шесть месяцев с 1970 года. В тот период экономика находилась в рецессии. Долгосрочные казначейские облигации потеряли 10%, даже по купонным платежам — самая большой шестимесячный убыток с тех пор, как Федрезерв Пола Волкера погрузил экономику в рецессию. Это было в 1980 году.

Акции технологичных компаний

Источник: The Wall Street Journal

Насколько цены отражают риск рецессии

Невозможно точно сказать, как рынки оценивают вероятность рецессии на этот раз.Стратег J.P. Morgan Николас Панигирцоглу считает, что самый простой способ вычленить вероятность из ценовой динамики — сравнить падение цен со средним падением от пика до минимума прошлых рецессий.

S&P 500 упал чуть более чем на 20% а среднее падение за последние 11 рецессий составило 26%, таким образом, вероятность рецессии оценивается почти в 80%.

Однако значительная часть распродажи в этом году не связана с риском рецессии. Чтобы увидеть это, нам нужно разграничить прямое и косвенное влияние ФРС на стоимость акций и облигаций.

Прямой эффект заключается в повышении доходности облигаций и снижении оценочной стоимости акций с прибылью в отдаленном будущем — к ним относятся технологические компании. Такой тренд доминировал до июня: доходность облигаций росла, акции роста рушились, а дешевые «ценностные» акции чувствовали себя прекрасно. Если исключить технологический сектор, получится, что чувствительные к состоянию экономики циклические сектора фондового рынка до 7 июня лишь незначительно отставали от защитных акций.

Затем все изменилось. Инвесторы проснулись и вспомнили про косвенные последствия политики ФРС, способные ослабить экономику. Это прозрение повлияло на акции по-другому. Более слабая экономика означает меньшую инфляцию, что оправдывает более низкую доходность облигаций. Она также бьет по секторам, чувствительным к экономическим циклам, таким образом, акции с относительно низкой оценочной стоимостью страдают, как правило, сильнее, чем акции роста.

С 7 июня циклические сектора — особенно акции нефтяных и горнодобывающих компаний — находятся в штопоре. За последние две недели страх перед рецессией проник и на рынок казначейских облигаций: инвесторы считают, что Федрезерв будет вынужден агрессивно снижать ставку в следующем году. Доходность 10-летних гособлигаций упала почти на полпроцента — это самое масштабное снижение со времен первого локдауна. Аналитики Уолл-стрит также в спешке пересматривают свои прогнозы по прибылям: они слишком долго игнорировали угрозу рецессии и теперь наверстывают упущенное.

Что происходит в мире

Рынок понимает, что экономический горизонт скрыт в густом тумане и затянут тучами, поэтому внезапный дождь их уже не напугает. Но они все равно вымокнут до нитки, если начнется шторм глубокой рецессии, который смоет в канализацию корпоративные прибыли.

Многие риски могут прийти извне. Хедж-фонды делают ставку на то, что Банк Японии отменит контроль над облигациями, который защитил их от ужесточения политики мировых центробанков и обрушил иену. Если они правы, и ничто не заставит Банк Японии принять меры, в скором времени доходность по японским гособлигациям рванет вверх, курс иены тоже. Такой внезапный разворот посеет хаос на мировых рынках.

Рост доходности на внутреннем рынке и потенциальные валютные убытки заставят армию японских розничных инвесторов экстренно репатриировать свои капиталы, что подстегнет рост иены и усилит восходящее давление на доходность казначейских облигаций.

У Европы на повестке политические риски. Европейский центральный банк действовал на опережение, чтобы предотвратить кризис в Италии. Теперь ему предстоит убедить прижимистый север в необходимости принять сделку по андеррайтингу облигаций страны, не навязывая Италии неприемлемых условий. Если ему не удастся согласовать достаточную сумму, Италия и Еврозона в целом погрузятся в кризис уже к осени.

Остается лишь надеяться, что рецессия будет мягкой, случится не раньше следующего года, или вообще не случится. Но экономические данные рисуют другую картину, а эффект высоких процентных ставок еще даже не дошел до обычных домохозяйств. Опасность велика, а рынки все еще к ней не готовы.

Подготовлено по материалам издания The Wall Street Journal