Самый успешный хедж-фонд продал акции Nvidia

Citadel и DE Shaw сократили активы Nvidia перед распродажей. Renaissance и Marshall Wace увеличили свои позиции в гиганте-производителе микросхем во втором квартале, свидетельствуют данные отчетности

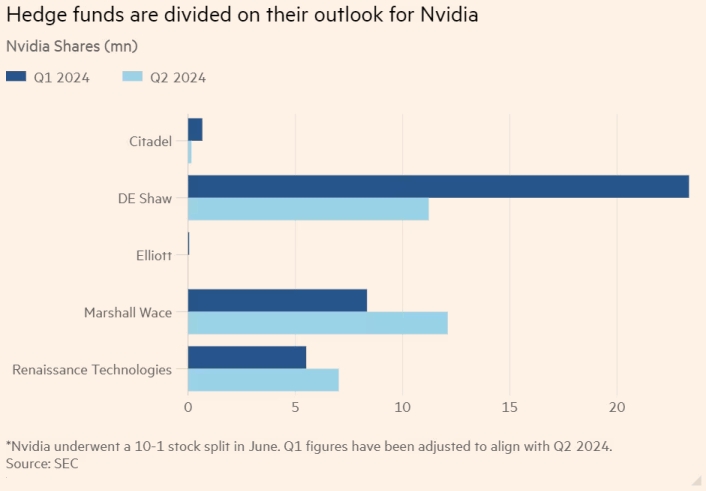

Хедж-фонды Citadel и DE Shaw сократили свои доли в Nvidia в преддверии падения фондового рынка в этом месяце, в то время как Renaissance и Marshall Wace увеличили свои позиции, что свидетельствует о резких разногласиях среди менеджеров по поводу перспектив гиганта-производителя микросхем.

Citadel, самый успешный хедж-фонд всех времен, избавился от 500 000 акций во втором квартале этого года, доведя свой пакет до $19 млн на конец июня, по сравнению с $60 млн на конец марта, согласно данным американских регуляторов.

DE Shaw сократила свой пакет акций более чем вдвое, до $1,4 млрд к концу июня.

А компания Пола Сингера Elliott Management, которая недавно предупредила инвесторов о том, что Nvidia находится в «пузыре», а искусственный интеллект «чрезмерно преувеличен», избавилась от всего своего пакета из 50 000 акций.

Однако компания Renaissance Technologies, основанная миллиардером Джимом Саймонсом, приобрела 1,5 млн акций, доведя свою позицию до 7 млн акций стоимостью $867 млн к концу июня. Лондонская компания Marshall Wace купила около 3,7 млн акций, оценив свой пакет в $1,5 млрд.

Хедж-фонды разделились во взглядах на Nvidia. Акции NVIDIA (млн). *В июне акции NVIDIA подверглись дроблению в соотношении 10:1. Показатели первого квартала были скорректированы для приведения в соответствие со вторым кварталом 2024 года. Источник: SEC

Бешеный интерес инвесторов привел к росту акций Nvidia на 150% в первой половине этого года, после того как в прошлом году их акции выросли более чем втрое, поскольку спрос на развитие возможностей искусственного интеллекта привел к огромным заказам на передовые полупроводниковые чипы компании.

Но во время рыночного кризиса в начале этого месяца акции компании в считанные минуты потеряли около 400 млрд долларов капитализации, поскольку инвесторы запаниковали из-за перспектив мировой экономики, хотя последующий отскок позволил восстановить часть позиций с июньского максимума.

«Акции технологических компаний были убежищем для инвесторов, и люди потянулись к ним», — сказал Кевин Гордон, старший инвестиционный стратег Charles Schwab, добавив, что чрезмерная увлеченность одной идеей „усугубила движение [цен на акции] вниз“.

Позиции были раскрыты в ежеквартальных отчетах американских регулирующих органов, дающих представление об активах хедж-фондов на конец июня. Неясно, когда и по какой цене фонды торговали акциями Nvidia и изменили ли они свои позиции к моменту августовской распродажи.

Financial Times проанализировала отчетность 23 крупных хедж-фондов, владеющих акциями США на общую сумму 1,4 трлн долларов. В среднем они продали около 6 процентов своих акций Nvidia, как показали документы.

Man Group и Two Sigma в совокупности приобрели еще 600 000 акций Nvidia к концу июня.

Среди других членов так называемой «Великолепной семерки», фонды в среднем увеличили свои позиции в Apple и Microsoft, в то же время сократив некоторые доли в Alphabet, Amazon и Tesla.

Из документов также стало известно, что хедж-фонды Baupost и Marshall Wace приобрели акции Herbalife на сумму $30 млн и $20 млн соответственно, компании многоуровневого маркетинга, которая стала объектом неудачной короткой ставки на $1 млрд, сделанной Биллом Акманом из Pershing Square более десяти лет назад. Шортить — значит делать ставку на снижение цены акции.

Акции Herbalife резко упали за последние годы, достигнув 15-летнего минимума во втором квартале этого года, а рыночная капитализация снизилась примерно до $800 млн, поскольку бизнес подвергся реструктуризации.

В других местах фонды, включая Qube Research, наращивали позиции в Robinhood. Эта розничная инвестиционная платформа оказалась в центре ажиотажа «акций-мемов» во время пандемии коронавируса.

Акции GameStop, одной из бумаг, оказавшихся в центре ажиотажа, взлетели во втором квартале этого года после того, как инвестор Кит Гилл, известный как Roaring Kitty, впервые с 2021 года начал публиковаться на сайте X, а затем объявил о позиции в $260 млн в компании, торгующей видеоиграми.

Citadel, Man Group, Marshall Wace, Two Sigma и Renaissance отказались от комментариев. Baupost, DE Shaw, Qube и Viking Global не ответили на просьбу о комментарии.