Societe Generale подсчитал, насколько сильно вырос фондовый рынок США благодаря QE |

S&P 500 торговался бы ближе к 1800 без покупки облигаций ФРС.

Какая часть прироста фондового рынка после финансового кризиса обусловлена чрезвычайными действиями Федеральной резервной системы в области денежно-кредитной политики, особенно количественным смягчением? По мнению аналитиков Société Générale, довольно большая часть.

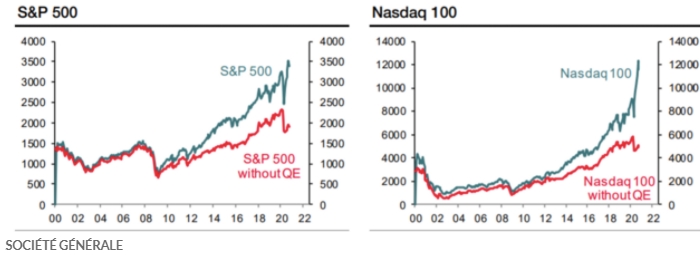

«Фактически, без QE, Nasdaq-100 должен быть ближе к 5000, чем к 11000, в то время как S&P 500 должен быть ближе к 1800, а не к 3300 «, — считают стратеги по акциям Софи Хюин и Шарль де Буассон.

Акции выросли в первую неделю ноября, при этом индекс S&P 500 показал недельный прирост примерно на 7,3% и закончил около 3509 пунктов. Промышленный индекс DJIA прибавил 6,9%, закрывшись около 28 323.

При количественном смягчении центральный банк создает кредиты из воздуха, которые он использует для покупки ценных бумаг у банков и других организаций. Покупка долгосрочных облигаций предназначена для снижения доходности, что, как считается, усиливает аппетит к акциям и другим ценным бумагам, поскольку инвесторы ищут доход в других местах.

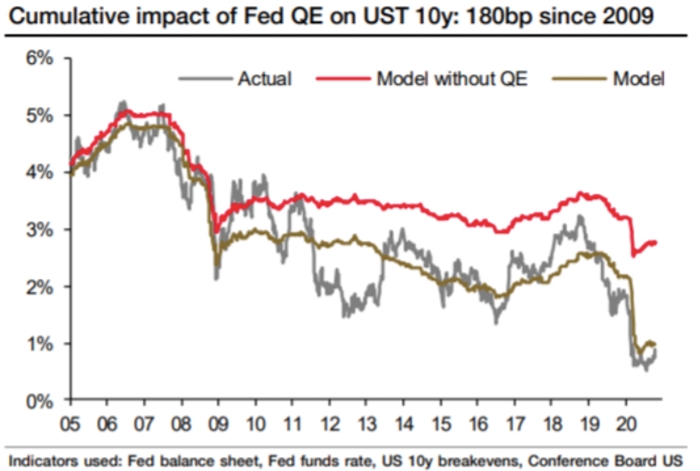

Но скептики задаются вопросом, какое прямое влияние QE оказывает на цены облигаций, которые движутся в направлении, противоположном доходности, утверждая, что оно действует скорее как сигнал о том, что политики намерены удерживать официальные ставки на низком уровне. В свою очередь, утверждается, что инвесторы комфортно покупают облигации, снижая доходность, ожидая, что центральный банк будет удерживать официальные ставки на низком уровне.

Со своей стороны, аналитики SocGen, используя набор еженедельных макроэкономических показателей начиная с 2005 года, попытались оценить влияние усилий ФРС по покупке облигаций на эталонную доходность 10-летних казначейских облигаций. Они пришли к выводу, что количественное смягчение, вероятно, снизило доходность 10-летних облигаций примерно на 180 базисных пунктов, или 1,8 процентных пункта (см. Диаграмму ниже).

Аналитики использовали свою работу по количественному смягчению и 10-летней доходности в сочетании со своей структурой премии за риск по акциям. Премия за риск акций относится к дополнительной доходности, которая требуется инвесторам для владения акциями по сравнению с безрисковыми казначейскими облигациями.

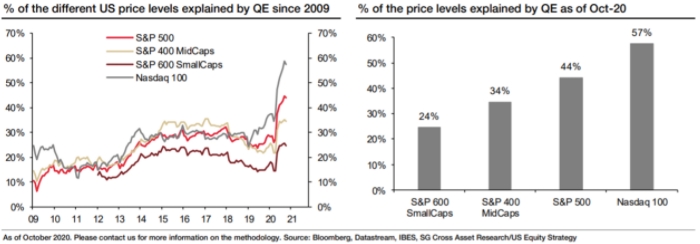

Они обнаружили большие различия между различными фондовыми индексами, при этом высокотехнологичный Nasdaq-100 ощущал наибольшее влияние QE, особенно в 2020 году, в то время как S&P 600 Small Caps пострадал меньше всего (см. Графики ниже).

Это подчеркивает чувствительность технологического сектора к процентным ставкам: высокие показатели часто падают, когда доходность казначейских облигаций начинает расти.

«Чувствительность к доходности облигаций также может быть объяснена низкой выплатой и более высоким соотношением цены и балансовой стоимости компаний Nasdaq-100 по сравнению с аналогами», — пишут аналитики. «Растущие компании в целом меньше ориентированы на дивиденды, а больше на обратный выкуп акций как способ нейтрализовать влияние ограниченных паев», — заявили они. «Компании малой и средней капитализации в относительном выражении, учитывая их более высокую выплату и более низкое отношение цены к балансовой стоимости, менее чувствительны к колебаниям доходности облигаций».

Аналитики также отметили сдвиг в «причинно-следственной связи» между движениями рынка акций и облигаций.

По их словам, до количественного смягчения акции США чаще были драйвером рынка облигаций. Инвесторы добавляли в свои портфели больше или меньше облигаций, поскольку они получали сигналы о склонности к риску от движений на фондовом рынке.

По их словам, после количественного смягчения отношения резко изменились, и движение акций в большей степени обусловлено изменениями доходности облигаций.

Фактически, недавние шаги подчеркнули это явление, заявили они: Nasdaq-100 значительно отстает, поскольку доходность 10-летних облигаций вырвалась вверх из своего длительного диапазона 0,5–0,8% в октябре.

«Ротация в циклические секторы, которые отставали от более оборонительных секторов и секторов роста с момента начала ралли медвежьего рынка, в сочетании с предпочтением стоимости вместо роста были отражением распродажи облигаций», — заявили они. Эти позиции несколько ослабли, поскольку инвесторы ждут окончательных результатов президентских выборов в США (на этой неделе индекс Nasdaq-100 вырос более чем на 9%). Однако они утверждали, что «в целом длинная позиция по S&P 400 MidCaps по сравнению с Nasdaq-100 может предложить хороший рычаг для условий более высокой доходности в США».