Впервые за 40 лет быки на рынке облигаций уступили власть медведям

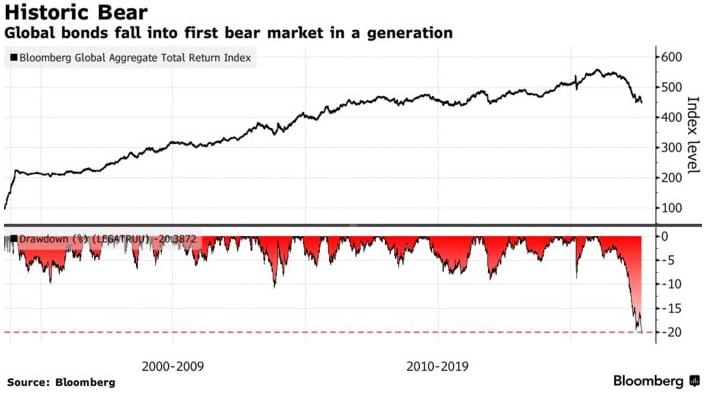

Глобальные облигации угодили на свой первый медвежий рынок за поколение. Индекс облигаций Bloomberg упал на 20% по сравнению с январским пиком 2021

Под давлением центральных банков, полных решимости подавить инфляцию даже ценой рецессии, мировые облигации рухнули и угодили в свой первый медвежий рынок за поколение.

Глобальный индекс совокупной доходности государственных и корпоративных облигаций Bloomberg упал в последние дни более чем на 20% по сравнению с пиковым значением 2021 года, что стало самым большим падением с момента его создания в 1990 году, ведомый ястребиным заявлением председателя Федеральной резервной системы Джерома Пауэлла на симпозиуме в Джексон-Хоул.

Мировые облигации упали на первый медвежий рынок за поколение

Быстрое повышение процентных ставок, предпринятое политиками в ответ на стремительный рост инфляции, положило конец четырехдесятилетнему бычьему рынку облигаций. Это создает сложную среду для инвесторов, поскольку облигации и акции падают одновременно.

«Я подозреваю, что многолетний бычий рынок облигаций, начавшийся в середине 1980-х годов, подходит к концу», — сказал Стивен Миллер, который с тех пор работал с инструментами с фиксированной доходностью, а сейчас работает консультантом по инвестициям в GSFM, подразделении канадской CI Financial Corp. Доходность не вернется к историческим минимумам, наблюдавшимся как до, так и во время пандемии».

По его словам, повышенная инфляция, с которой сейчас сталкивается мир, означает, что центральные банки не будут готовы повторно ввести экстремальные стимулы, которые помогли снизить доходность казначейских облигаций ниже 1%.

Одновременный обвал активов с фиксированной доходностью и акций подрывает основы инвестиционных стратегий за последние 40 или более лет. Индекс облигаций Bloomberg в 2022 году снизился на 16%, в то время как индекс мировых акций MSCI Inc. упал на 19%.

Это привело к снижению американского показателя классического портфеля 60/40, где инвестиции распределяются в соответствии с пропорциями между акциями и облигациями, в этом году на 15%, что является худшим годовым показателем с 2008 года.

«Огромная сделка»

«Мы находимся в новой инвестиционной среде, и это очень важно для тех, кто ожидает, что бонды станут средством диверсификации, чтобы рискнуть вложениями в акции», — сказала Келли Вуд, финансовый менеджер по фиксированному доходу в Schroders Plc в Сиднее.

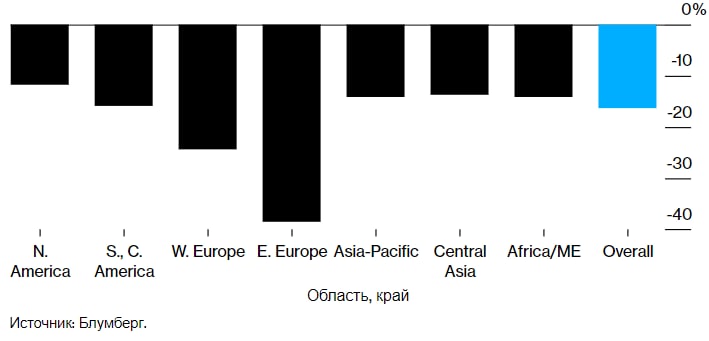

Европейские облигации пострадали больше всего в этом году, так как конфликт России и Украины вызвало стремительный рост цен на природный газ. Азиатские рынки пострадали меньше, чему способствовал долг Китая, поскольку центральный банк там смягчает политику, пытаясь изменить ситуацию со второй по величине экономикой мира. Спреды долларовых облигаций инвестиционного уровня сократились в прошлом месяце максимально с 2020 года, что сделало их более узкими, чем спреды американских аналогов, что случалось всего несколько раз за последнее десятилетие.

Анатомия медвежьего рынка. Европа выделяется, в то время как Северная Америка, Азия и Африка падают меньше. Источник: Блумберг.

По данным JPMorgan Chase & Co, переход в большей части мира от беспрецедентного смягчения к самому резкому повышению ставок с 1980-х годов привел к истощению ликвидности.

«На рынках облигаций и валюты в этом году наблюдалось более серьезное и более стойкое ухудшение условий ликвидности по сравнению с другими классами активов с небольшими признаками разворота», — написали в исследовательской записке лондонские стратеги, в том числе Николаос Панигирцоглу. По их словам, медвежий импульс облигаций приближается к экстремальным уровням.

Назад в 60-е

Во многих отношениях экономические и политические реалии, с которыми сейчас сталкиваются инвесторы, восходят к медвежьему рынку облигаций 1960-х годов, который начался во второй половине того десятилетия, когда внезапно закончился период низкой инфляции и безработицы. По мере ускорения инфляции в 1970-х годах доходность эталонных казначейских облигаций резко возросла. Позже они достигли почти 16% в 1981 году после того, как тогдашний председатель ФРС Пол Волкер поднял ставки до 20%, чтобы укротить ценовое давление.

Пауэлл сослался на 1980-е годы, чтобы поддержать свою ястребиную позицию в Джексон-Хоул, заявив, что «исторические данные настоятельно предостерегают от преждевременного ослабления политики». Трейдеры свопов теперь видят почти 70% шансов на то, что ФРС проведет третье подряд повышение на 75 базисных пунктов, когда соберется в конце этого месяца.

Другие центральные банки в Джексон-Хоул, от Европы до Южной Кореи и Новой Зеландии, также указали, что ставки будут продолжать расти.

Рыночные инструменты указывают на спад ожиданий снижения ставок в следующем году

Тем не менее, инвесторы в облигации демонстрируют большой спрос на государственные бумаги по мере роста доходности, чему способствуют сохраняющиеся ожидания того, что политикам придется изменить курс, если экономический спад поможет снизить инфляцию. В США рынки опционов все еще рассчитывают как минимум на одно снижение ставки на 25 базисных пунктов в следующем году.

«Я бы охарактеризовал текущую тенденцию не как новый долгосрочный медвежий рынок облигаций, а скорее как необходимую коррекцию периода неустойчиво сверхнизкой доходности», — сказал Стивен О, глобальный руководитель отдела кредита и облигаций в PineBridge Investments LP. «Мы ожидаем, что доходность останется низкой по долгосрочным историческим стандартам, и 2022 год, вероятно, станет пиком доходности 10-летних облигаций в текущем цикле».

По словам Вуд, Schroders также начинает видеть некоторую ценность в государственных облигациях по мере роста доходности и позиционирует портфели с учетом реального риска серьезного экономического спада.

«В не столь отдаленном будущем появится прекрасная возможность покупать облигации, поскольку центральные банки гарантируют нам глобальную рецессию», — сказала она.

По материалам Bloomberg