Почему вкладываться в гособлигации небезопасно?

Условия для крупнейшего в современной истории бычьего рынка облигаций сформировались в 1970-х годах, когда инфляция достигла неконтролируемых уровней. В ответ центробанки во главе с Федеральной резервной системой США приняли жесткие меры, сильно повысив процентные ставки. За 40 лет дефляции (до конца 2021 года) реальная доходность облигаций в мировом индексе облигаций составила 6.3% в годовом исчислении, что немногим меньше доходности глобальных акций на уровне 7.4% за тот же период

Подобная информация содержится в ежегодном издании Credit Suisse Global Investment Returns Yearbook, подготовленном экономистами Элроем Димсоном, Полом Маршем и Майком Стонтоном. Поскольку сегодня центральные банки продолжают проводить политику «высоких и устойчивых» процентных ставок, многие инвесторы сделали ставку на повторение истории, но пока безуспешно.

Тем не менее, важно учесть, что доходность государственных облигаций, сопоставимая с доходностью акций, в этот золотой период стала для инвесторов палкой о двух концах. Более того, впечатляющее 40-летнее ралли породило новые мифы об инвестировании в облигации, а также искаженные и сбивающие с толку понятия.

Ученые-экономисты и консультанты по актуальным вопросам провозгласили государственные облигации «безопасными» активами, которые гарантируют безрисковую процентную ставку. Они также утверждали, что облигации обеспечивают диверсификацию на фоне с рискованных акций. Этот аргумент стал основанием для разделения портфеля между акциями и облигациями в соотношении 60/40.

Однако до 2022 года в большинстве развитых стран доходность по многим государственным облигациям была отрицательной как в номинальном, так и в реальном выражении, что является своеобразным видом безрисковой ставки. Такие облигации давали инвесторам уверенность в гарантированном убытке при наступлении срока погашения. Что касается безопасности, то глобальные облигации обеспечили реальную доходность в 2022 году в размере минус 27%, а британские государственные ценные бумаги продемонстрировали еще более низкие результаты. В действительности на рынках капитала не бывает безрисковых активов.

Подобное противоречие мифов и реальности имеет серьезные последствия не только для правительств и регуляторов. Это касается и индивидуальных инвесторов, которые пытаются понять, как им реагировать на новые условия на рынках облигаций; британских заемщиков по ипотеке с фиксированным сроком, чьи ставки по ипотечным кредитам сильно зависят от доходности государственных бумаг; а также лиц, которые делают пенсионные накопления и стремятся снизить волатильность пенсионных инвестиций по мере приближения выхода на пенсию.

Иллюзия защиты

Как ни странно, но инвесторы в долгосрочные облигации, привязанные к индексу, в прошлом году столкнулись с сокращением инвестиций более чем на 30% по сравнению с рыночной стоимостью.

Многие покупали, исходя из ошибочного предположения о том, что они получают защиту от инфляции. Однако защита действует только в том случае, если привязанная к индексу облигация удерживается до погашения. В действительности стоимость государственных бумаг, привязанных к индексу, зависит от реальной доходности, а не от инфляции. Соответственно, если номинальная доходность государственных бумаг растет, то доходность бумаг, привязанных к индексу, также должна вырасти, чтобы обеспечить конкурентную доходность, что снижает стоимость капитала независимо от общего уровня цен, поскольку рост доходности означает падение цен.

Доходность по долгосрочным привязанным к индексу облигаций лишь недавно стала положительной

Источник: The Financial Times

Это особенно большая проблема для участников британских пенсионных программ с фиксированными взносами, где подавляющее большинство по мере приближения выхода на пенсию по умолчанию выбирает вариант, который предполагает переход на якобы безопасные активы, такие как облигации с фиксированным процентом или бумаги, привязанные к индексу. Инвестиционные консультанты называют этот процесс «снижением рисков» — фраза, отличающаяся невероятной терминологической неточностью. Из-за этого люди оказывались под угрозой потери капитала.

Что еще хуже, в 2022 году облигации упали одновременно с акциями. Такая вот диверсификация. Ранее доходность, связанная с акциями, сопровождалась волатильностью, подобно рынку акций.

Сегодня хорошая новость в том, что облигации больше не предлагают такую же отвратительную стоимость, как до 2022 года. Но не стоит ждать, что это будет похоже на золотую 40-летнюю эпоху. Хотя руководители центробанков считают низкую инфляцию в этот период своей заслугой, реальной движущей силой дезинфляции стала глобализация.

Изменения на мировом рынке труда, вызванные присоединением Китая и восточноевропейских стран к глобальной торговой системе, ослабили позиции работников из развитых стран на переговорах. А более сложные трансграничные цепочки поставок придали дезинфляции дополнительный импульс.

Теперь ситуация развернулась в обратном направлении на фоне военного конфликта на Украине и геополитических разногласий между Китаем и Западом. В то же время стагнация реальных доходов в развитых странах из-за давления на мировом рынке труда усилила популизм и спровоцировала откат к протекционизму. И, как отмечают экономисты Манодж Прадхан и Чарльз Гудхарт в недавней книге, старение населения в развитых странах приведет к сокращению рынков труда, что укрепит позиции работников. О каком ралли на рынке облигаций может идти речь, учитывая возобновившееся инфляционное давление?

Неопределенный прогноз

Если верить в то, что центральные банки в конечном счете снизят инфляцию примерно до целевых показателей на уровне 2%, то текущая доходность по британским и американским казначейским облигациям в 4%-5% — это хороший вариант, особенно по отношению к акциям, чья оценка прибыли кажется слишком оптимистичной в США и, возможно, в Великобритании.

Кроме того, высока вероятность чрезмерного монетарного стимулирования. Центральные банки определяют политику, исходя из ретроспективных данных. В США, Великобритании и еврозоне они не очень заинтересованы в прогнозировании денежной массы. Дело в том, что вскоре после того, как монетаризм вошел в моду в 1980-х годах, корреляция между широкой денежной массой и инфляцией потребительских цен нарушилась.

Крис Уотлинг, директор исследовательской компании Longview Economics, считает этот разрыв следствием растущей роли финансового сектора. То есть большая часть недавно созданных денег после того, как правительства начали сокращать регулирование в финансовом секторе в начале 1980-х годов, перетекла в активы, а не в товары и услуги в реальной экономике. Ярким примером стал рост задолженности по ипотечным кредитам, которая во многих странах выросла примерно с 10-20% от валового внутреннего продукта до более чем 100%. В Великобритании этот показатель достиг пика чуть ниже 80% в 2010 году.

Создание денег после финансового кризиса 2007-09 гг. было обусловлено программами покупки активов центральными банками, известными как количественное смягчение. Это также привело к росту цен на активы, в основном на рынках государственных облигаций.

По словам Уотлинга, сейчас эта модель нарушена, а недавний всплеск инфляции связан с выпуском денег во время пандемии, которые поступали на банковские счета домохозяйств и предприятий в виде экстренных выплат, отпускных и другой поддержки. Трата этих средств привела к традиционной инфляции, когда слишком много денег было израсходовано на слишком маленькое количество товаров и услуг.

Этот аргумент подкрепляется тем фактом, что такие экономисты-монетаристы, как Тим Конгдон из Великобритании и Стив Ханке из США, прогнозировали всплеск инфляции еще в 2021 году, когда руководители центральных банков, полагаясь на сложные, но бесполезные экономические модели без учета денежной массы, заявляли, что инфляция будет временной.

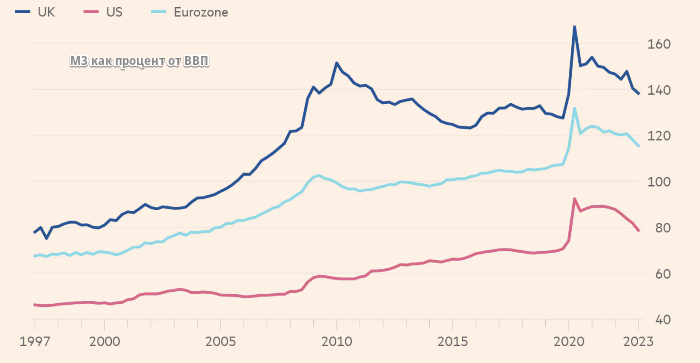

Доля денег в ВВП устойчиво снижается

Источник: The Financial Times

Сейчас оба экономиста прогнозируют начало рецессии на фоне сокращения денежной массы в США и еврозоне и очень низкого роста денежной массы в Великобритании, где банки корректируют балансы в соответствии с более жесткими требованиями к капиталу.

Как отмечает Конгдон, до сих пор сокращение остатков реальных денег не нанесло большого ущерба, поскольку оно только компенсировало избыток денег в результате чрезмерного роста денежной массы в 2020 и 2021 годах. Однако соотношение деньги/ВВП быстро снижается.

Рецессия может привести к дефляции, что, несомненно, благо для облигаций, поскольку слабый спрос в экономике приводит к снижению процентных ставок и росту облигаций. Недавнее падение сырьевых товаров еще раз подчеркивает возможность дефляции в краткосрочной перспективе.

Аргументы против

Что можно противопоставить быкам по облигациям? Для начала, огромная неопределенность вокруг результатов монетарного эксперимента, проведенного центральными банками после финансового кризиса. После значительного расширения балансов они теперь стремятся сократить их для борьбы с инфляцией — процесс, известный как количественное ужесточение. Это незнакомая область монетарной политики. Большой вопрос в том, кто будет покупать государственные долговые обязательства, распродаваемые центральными банками, на фоне сильного давления на государственные расходы?

Помимо роста расходов из-за пандемии, нагрузка на государственный бюджет увеличится не только из-за дальнейшего роста расходов на здравоохранение, но и в связи с инвестициями в инфраструктуру в рамках энергетического перехода. Старение населения означает повышение пенсионных выплат. Конфликт на Украине и более широкие геополитические разногласия требуют увеличения расходов на оборону.

Это происходит на фоне стремительного роста мировой задолженности. Институт международных финансов оценивает глобальный долг в $305 трлн, что на $45 трлн выше допандемийного уровня. В мае чистый долг британского государственного сектора составил 100.1% от ВВП, превысив 100% впервые за 62 года.

И здесь может возникнуть конфликт между целями центральных банков: ценовой и финансовой стабильностью. Более высокие ставки в течение более длительного времени означают, что многие домохозяйства и корпорации подвергнутся более серьезному риску дефолта. Это, в свою очередь, может дестабилизировать банковскую систему. Сюда же относится и падение облигаций по мере ужесточения монетарной политики.

Облигации, находящиеся на балансах банков, подешевели. Это привело к банкротству некоторых региональных банков в США, таких как Silicon Valley Bank. То же самое может произойти в Европе, особенно на континенте, где от банков часто требуют хранить большое количество государственных бумаг.

Особая опасность связана с переносом рисков из традиционной банковской системы в непрозрачный небанковский финансовый сектор. Финансовым регуляторам сложно отслеживать связанные с этим риски.

Об этом свидетельствует кризис ликвидности на британском рынке ценных бумаг, возникший прошлой осенью после принятия бюджета правительства Лиз Трасс, который обернулся проблемами для многих пенсионных фондов, придерживавшихся так называемых «инвестиционных стратегий, основанных на обязательствах». Они не смогли удовлетворить требования о дополнительном обеспечении, так как доходность государственных бумаг выросла, а цены упали. Банк Англии быстро превратился в покупателя долгосрочных бумаг последней инстанции и отложил количественное ужесточение, тем самым предотвратив системный финансовый коллапс. Но удастся ли разрешить будущие кризисы в небанковской финансовой сфере так же быстро и легко?

В этом мире финансовая стабильность может иметь большее значение, чем борьба с инфляцией. Действительно, некоторые экономисты утверждают, что так и должно быть. Виллем Бьютер, бывший главный экономист Citigroup и бывший член комитета Банка Англии по монетарной политике, считает, что в первую очередь необходимо обеспечить финансовую стабильность, поскольку это обязательное условие для эффективного достижения ценовой стабильности. Это плохая новость для инвесторов в облигации в краткосрочной перспективе, поскольку смягчение политики для борьбы с финансовой нестабильностью снова создаст предпосылки для инфляции за счет выпуска денег.

Смогут ли центральные банки сохранять спокойствие и продолжать действовать

Самый главный вопрос, удастся ли центральным банкам сохранить самообладание в случае политического давления, когда компании и владельцы домов, накопившие чрезмерную задолженность, столкнутся с дефолтом в условиях рецессии. Их хваленая независимость окажется под угрозой. Это говорит об еще одном потенциальном конфликте межу целями центральных банков: борьбой с инфляцией и карьерным риском. Политики редко когда благодарят центральные банки за ограничение инфляции ценой роста безработицы. План спровоцировать короткую, несильную рецессию, чтобы в дальнейшем избежать более продолжительной и глубокой рецессии, не имеет преимуществ в глазах политиков.

Однако они понимают, что в действительности инфляция поможет решить проблему чрезмерного государственного долга, который достиг уровней, в последний раз наблюдавшихся в военное время. Ключом к сокращению долга в военное время было сочетание таких факторов, как экономический рост, бюджетная дисциплина (жесткая экономия), искусственное ограничение процентных ставок (финансовая репрессия) или внезапная инфляция. Тем не менее, сегодня в мире гораздо более низкий уровень экономического роста, чем в течение тридцати лет после 1945 года, а, обеспечить финансовую репрессию, когда капитал перетекает через национальные границы, стало сложнее.

Нетрудно представить обстоятельства, при которых центральные банки решат продлить период снижения инфляции до целевого показателя, тем самым способствуя падению реальной стоимости долга. Или, опять же, правительства могут повысить целевые показатели инфляции, например, до 3%, утверждая, что это более реалистично, учитывая структурно более высокую инфляцию в 2020-х годах.

Но этот вариант был бы возможен только в странах с эффективной монетарной политикой. Гораздо более слабые успехи Банка Англии в борьбе с инфляцией по сравнению с Федеральной резервной системой и Европейским центральным банком настолько подорвали доверие к нему, что переход к более высокому целевому показателю может потрясти рынки.

Последнее препятствие для реализации оптимистичного прогноза в отношении облигаций связано с тем, что могут потребоваться более высокие процентные ставки, чем ожидает рынок, чтобы справиться с последствия инфляции на рынке труда и других рынках, поскольку люди пытаются вернуть доходы, которые сильно сократились в реальном выражении. Эта борьба за распределение может продлиться дольше, чем можно ожидать в целом. При этом на финансовых рынках всегда есть вещи, которые бывший министр обороны США Дональд Рамсфельд назвал «неизвестными неизвестными».

Если инвесторы уверены, что рецессия поможет вернуть инфляцию на целевой уровень, тогда целесообразно вкладывать больше денег в облигации. Некоторые могут решить, что золото — лучший вариант в нынешних условиях, когда инфляция оказалась более устойчивой, чем ожидалось. Тем не менее, ставка на золото предполагает провал монетарной политики. Если считать, что центральные банки выполнят свою миссию по борьбе с инфляцией, то альтернативные издержки, связанные с владением драгметаллом, который не приносит дохода при росте процентных ставок, недопустимо велики.

Остается надеяться, что центральные банки смогут безболезненно найти баланс между финансовой и ценовой стабильностью. Очередной рост ликвидности после нового обвала рынков просто приведет к увеличению долговой нагрузки за счет снижения стоимости заимствований. Это может привести к неконтролируемым последствиям инфляции, которые усилят популизм и уничтожат сбережения.

Подготовлено по материалам издания The Financial Times