Паевые инвестиционные фонды, как инструмент инвестирования

Инвестиционные фонды

Если у Вас есть финансовая подушка безопасности, которая поможет прожить несколько месяцев в случае потери регулярных доходов, например, в виде некоторой суммы денег на депозите в банке, Вы можете рискнуть и вложить средства во что-то более доходное.

Можно самостоятельно вкладывать средства в ценные бумаги и другие финансовые инструменты, но это требует определенной подготовки. А можно начать с более простого инструмента — Паевого инвестиционного фонда (ПИФа), который подходит начинающим инвесторам. В него можно вложить небольшую сумму, а управлять им будут профессиональные управляющие.

Инвестиционные фонды во всем мире являются популярным инструментом для вложения средств частных инвесторов и признанным способом инвестирования средств крупных финансовых организаций (пенсионных фондов, страховых компаний и банков) в различные проекты. Однако непросто разобраться во всём многообразии фондов и решить — какой фонд лучше выбрать для вложения личных средств, а какой можно использовать для финансирования своего проекта.

Паевые инвестиционные фонды

Паевые инвестиционные фонды (ПИФы) являются частью индустрии коллективных инвестиций и распространенной формой привлечения средств инвесторов на фондовый рынок и в реальный сектор экономики. В России ПИФы появились в начале 2000-х и сегодня считаются одним из перспективных инвестиционных инструментов.

Паевой инвестиционный фонд (ПИФ) — это объединенные вместе средства инвесторов, с целью вложения в определенный набор активов, среди которых могут быть акции, облигации, доли обществ с ограниченной ответственностью, недвижимость и другие активы. Эти средства вкладываются в инвестиционный портфель (набор активов), в состав которого могут входить инструменты фондового рынка, недвижимость и другие инструменты, включая денежные средства, в соответствии с требованиями законодательства.

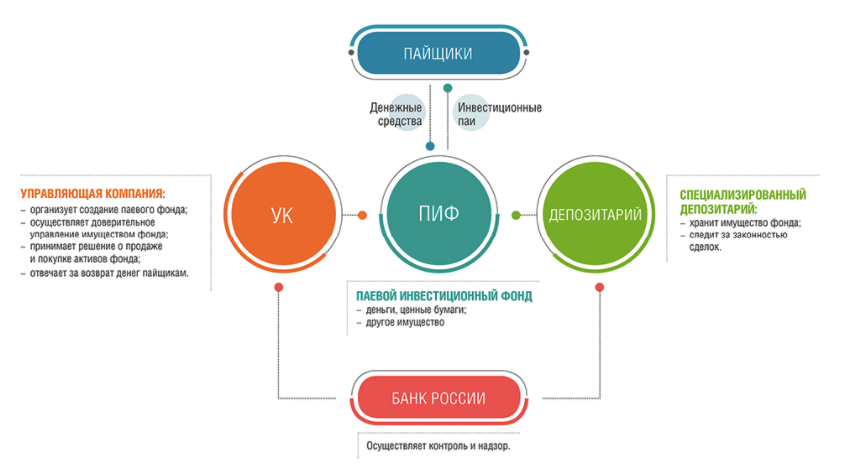

ПИФ представляет собой имущественный комплекс без образования юридического лица. Инвестиционные фонды в России ведут деятельность на основании Федерального закона «Об инвестиционных фондах» от 29.11.2001 N 156-ФЗ и ряда нормативных актов. Основной регулятор индустрии ПИФов — это Банк России.

Инвестор может купить пай (или несколько паев) – долю в инвестиционном портфеле ПИФа. Пай является ценной бумагой — его можно продать и заложить. Если спустя некоторое время после покупки инвестор продаст (или погасит) пай дороже, чем купил, то получит доход.

Инвестиционный фонд управляется профессиональной управляющей компанией (УК), которая делает это по поручению и от имени вкладчиков фонда. УК решает, какие ценные бумаги или другие активы приобрести, и когда их покупать и продавать.

Цена пая меняется и пропорционально зависит от стоимости активов, в которые вложены средства ПИФа. Цель управляющей компании – инвестировать средства фонда, чтобы стоимость паев росла. Рост цены пая и приносит инвестору доход, когда инвестор продает свои паи.

Типы и категории ПИФов

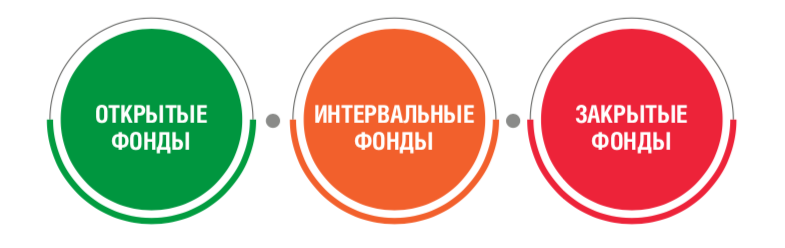

Существует три основных типа паевых фондов (тип фонда влияет на сроки продажи и покупки паев):

- открытые фонды (ОПИФ), в которых заявки на покупку и погашение паев можно подавать каждый рабочий день,

- интервальные (ИПИФ), продающие и погашающие паи несколько раз в год,

- закрытые фонды (ЗПИФ), собирающие пул инвесторов на этапе формирования фонда и оговаривающие при этом срок закрытия фонда и возврата инвестиций.

Как правило, открытые ПИФы инвестируют в ликвидные активы, оперируя на рынке акций и облигаций, а закрытые ПИФы часто занимаются венчурными проектами и недвижимостью.

Также существует тип ПИФ — биржевые паевые инвестиционные фонды (БПИФ), паи которых можно продать и купить на бирже.

В отдельный вид фондов выделены фонды для «квалифицированных инвесторов» — людей и компаний, обладающих значительным капиталом, опытом и квалификацией, чтобы делать более рискованные инвестиции. Для этих фондов разрешены более широкие инвестиционные декларации, позволяющие инвестировать в дополнительные виды активов, а также снижены законодательные требования по регулированию деятельности фондов и раскрытию информации. Такие ПИФы могут вкладывать практически в любые активы. ПИФы для неквалифицированных (розничных) инвесторов инвестируют в менее рискованные инструменты.

Индустрия коллективные инвестиций обладает высокой степенью прозрачности. Это обеспечивается регулярной (для открытых ПИФов ежедневной) отчетностью о расчетной стоимости пая, о составе портфеля фонда. Из правил управления фондом пайщик может узнать информацию об управляющей компании и агентах по распространению паев, о вознаграждении УК за управление фондом, о максимальном размере расходов, возмещаемых за счет имущества фонда, и другую информацию. Эти правила можно получить в управляющей компании, у агента по продаже паев или на сайте управляющей компании.

Из инвестиционной декларации, являющейся частью правил управления фондом, можно узнать о направлении инвестиций фонда. Инвестиционная декларация ПИФа регламентирует, какую долю средств и во что может вложить УК. Направление инвестиций фонда — его основная характеристика. Одни ПИФы выбирают акции, другие — облигации, третьи – валюту, недвижимость или предметы искусства. Многие фонды комбинируют активы нескольких типов.

Также о направленности фонда говорит его категория. ПИФы для квалифицированных инвесторов относятся к одной из следующих категорий:

- фонд финансовых инструментов

- фонд недвижимости

- комбинированный фонд.

ПИФы для неквалифицированных инвесторов бывают одной из таких категорий:

- фонд рыночных финансовых инструментов

- фонд недвижимости.

ПИФы, относящиеся к категории фондов недвижимости, могут быть только закрытыми паевыми инвестиционными фондами.

Как купить паи

Купить паи можно у управляющей компании, у организации — агента (брокерской компании или банка) или через брокера на бирже. Так же можно и продать паи.

При покупке паев инвестору может понадобиться заплатить надбавку (комиссию за покупку). В зависимости от объема инвестиций и агента, через которого покупается пай, максимальный размер надбавки может достигать 1,5%. При продаже пая может применяться скидка (комиссия за продажу). Она зависит от срока владения паями и условий агента, через которого погашается пай, но не превышает 3% от стоимости.

Этапы покупки паев ПИФа

- Подумайте и решите, какой ПИФ вам подходит:

- На какой срок вы готовы вложить деньги? Если деньги могут понадобиться вам в любой момент, лучше выбрать открытый фонд, чьи паи можно продать, когда захотите

- К каким рискам вы готовы? Каков размер снижения стоимости пая, при котором вы не будете беспокоится и немедленно решите продать паи?

2. Изучите информацию про управляющую компанию ПИФа — доходность инвестиций в паевые фонды зависит от качества управления, поэтому важно учитывать квалификацию и репутацию управляющих.

- Проверьте лицензию УК на управление средствами ПИФ на сайте Банка России

- Изучите, во что УК инвестирует средства выбранного ПИФа. В инвестиционной декларации ПИФа описаны активы, ограничения на их выбор и риски

- Узнайте размер вознаграждения УК и других расходов, которые оплачиваются за счет имущества фонда. По закону расходы ПИФа должны составлять не более 10% от среднегодовой стоимости чистых активов фонда в год. Разница расходов даже на небольшую величину сильно меняет доходность вложений на продолжительном промежутке времени.

3. Сравните разные паевые фонды:

- по доходности за разные промежутки времени, например, за 3–5 лет

- по активам, в которые вкладывают средства ПИФа

- по надбавкам и скидкам, которые берутся при покупке и продаже паев

- по объему привлеченных средств и стоимости чистых активов.

Преимущества для инвестора, вкладывающего средства в ПИФы:

- пайщику (вкладчику) не обязательно обладать специальными знаниями и профессиональными навыками (как при самостоятельном инвестировании)

- законодательно пайщик защищен от многих возможных эксцессов

- паевые фонды — это доходный инструмент инвестирования на растущих рынках. Но бывают и периоды снижения стоимости паев

- ликвидность — паи открытых ПИФов можно продать в любой рабочий день

- налогообложение — не нужно платить налог на прибыль при росте стоимости активов ПИФа — налог платится при продажа паев. Подоходный налог (НДФЛ) платится, если инвестор заработает на паях больше 3 млн руб. в год или, если решит продать паи раньше, чем через три года после покупки.

Информацию об инвестиционных фондах и управляющих компаниях можно получить на сайтах этих компаний, а также на сайте Банка России:

Автор: Сергей Большаков, эксперт по инвестициям и привлечению финансирования, стратегическому менеджменту и развитию бизнеса. Имеет руководящий опыт работы в инвестиционных и управляющих компаниях, в том числе, с ПИФ.

В следующих материалах мы подробнее расскажем про ПИФы недвижимости, зарубежные инвестиционные фонды, БПИФ и ETF (Exchange Traded Funds), а также про Инвестиционные товарищества — относительно новую форму фондов.

Продолжение темы ПИФов в статьях:

Закрытые ПИФы для инвестиций в недвижимость.

Биржевые фонды и ETF. Инструменты для долгосрочных инвестиций (материал с видео)

Материал подготовлен на основе действующего законодательства, материалов Банка России и профессионального опыта автора.

© Инвестиционный отдел Регион-Инвест

Если Вам требуется консультация по ПИФам и инвестициям, свяжитесь с нами в разделе Обратная связь.

Другие инвестиционные и бизнес-термины представлены на сайте в разделе «Словарь инвестиций».

Канал Про Инвестиции — Новости инвестиций и бизнеса в Telegram