В США подорожали займы от ипотеки до автокредитов

Действия ФРС по сдерживанию инфляции приводят к росту доходности облигаций и многим другим связанным с ними затратам по займам.

Рынок наконец-то понял, что эра дешевых денег подходит к концу.

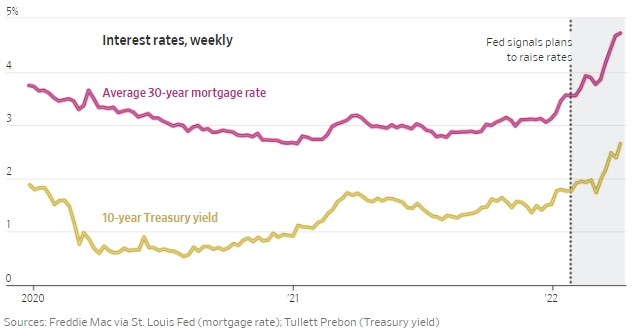

Достаточно посмотреть на ставки по ипотеке. В начале 2022 года средняя процентная ставка по 30-летней ипотеке колебалась выше 3%. Сегодня она составляет 4,72%, по данным Freddie Mac. Это приводит к резкому повышению стоимости кредита для американцев, желающих купить дом, и это только начало.

Большую часть последних 15 лет домохозяйства и предприятия платили очень мало за кредиты. Американцы могли покупать автомобили и дома, а также бытовую технику в кредит по низким процентным ставкам.

Федеральная резервная система, столкнувшись с инфляцией, которая достигла самого высокого уровня за 40 лет, уже несколько месяцев сигнализирует о том, что дни неограниченного кредитования сочтены. За последние несколько недель рынок отреагировал сильно.

Еще в декабре инвесторы делали ставку на то, что цены будут снижаться в значительной степени сами по себе, а ФРС повысит базовую ставку по федеральным фондам примерно на 0,75 процентного пункта в этом году. Теперь инвесторы ожидают ставку, которая достигает максимума в 2,5% к концу этого года и 3% в следующем, что является самым высоким показателем с момента финансового кризиса 2008 года.

Это привело к резкому росту доходности государственных облигаций в последние недели. Доходность казначейских облигаций в значительной степени отражает ожидания инвесторов в отношении краткосрочных процентных ставок, установленных ФРС. Когда ФРС повышает ставки или сигнализирует о том, что собирается это сделать, инвесторы, как правило, продают государственные облигации, увеличивая их доходность. Это то, что происходит сейчас, в драматической форме.

Рост доходности казначейских облигаций, в свою очередь, распространяется по всей экономике в виде более высокой стоимости заимствований, оказывая давление как на домохозяйства, так и на предприятия. Автокредиты, кредитные карты и корпоративные долги будут дорожать по мере роста ставок.

Рассмотрим Home Depot Inc. , которая в прошлом месяце продала пакет облигаций на 1,25 миллиарда долларов со сроком погашения через 10 лет и процентной ставкой 3,25%. Ритейлер, который получил большую прибыль от пандемического бума ремонта домов, продал 10-летние облигации по ставке всего 1,875% примерно шестью месяцами ранее.

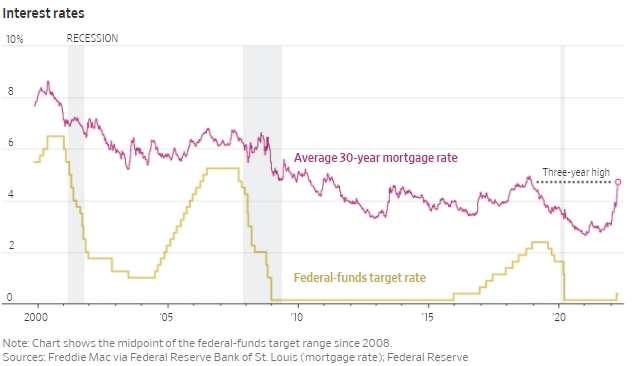

Предыдущие попытки ФРС поднять процентные ставки после финансового кризиса потерпели неудачу. В 2013 году тогдашний председатель Бен Бернанке заявил, что ФРС в конечном итоге начнет замедлять покупки облигаций, чтобы поддерживать низкие ставки. Этого было достаточно, чтобы вызвать панические продажи на рынках облигаций. В 2018 году ФРС четыре раза повышала процентные ставки. Фондовый рынок упал на 6%, и ФРС развернулась и начала снижать ставки в следующем году.

«Замедление экономического роста — это риск, но это риск, на который ФРС должна пойти», — сказал Грег Макбрайд, главный финансовый аналитик Bankrate.com. «Инфляция находится на 40-летнем максимуме; пришло время снять перчатки и заняться делом».

Никто не чувствует последствия более высокой стоимости займа так, как американский покупатель жилья.

Когда Дженнифер Осорио начала планировать покупку дома в Хьюстоне в начале этого года, она думала, что в итоге ставка по ипотеке будет близкой к 3,5%. К тому времени, когда она была готова сделать предложение в прошлом месяце, самая низкая ставка, которую она могла зафиксировать, составляла 4,99%.

Более высокая ставка добавит к ее ежемесячному платежу пару сотен долларов, из которых она надеется сохранить около 1200 долларов. До того, как цены взлетели, она искала дома по цене до 230 000 долларов. Теперь она ищет объекты ближе к 180 000 долларов. В основном остаются квартиры, которые меньше, чем дом, на который она надеялась, или дома с более длительными поездками в школу, где она преподает.

Главный инструмент ФРС против инфляции — процентные ставки. Центральный банк создает минимальный уровень стоимости заимствования в экономике, устанавливая целевую ставку по федеральным фондам, которая представляет собой сумму, которую банки платят друг другу за получение кредита на одну ночь.

ФРС также владеет облигациями и ценными бумагами, обеспеченными ипотекой, и скорость, с которой она их покупает или продает, также может влиять на ставки в экономике в целом.

Когда ФРС пытается охладить перегретую экономику, как сейчас, она повышает ставку по федеральным фондам, сокращает облигации на своем балансе и сигнализирует, что будет делать то же самое в будущем. Эти шаги оказывают особенно заметное влияние на ставки по ипотечным кредитам.

Предлагаемая 30-летняя ипотечная ставка привязана к доходности 10-летних казначейских облигаций, которая растет в ожидании будущего повышения ставок. Более того, решение ФРС сократить свои запасы ипотечных облигаций означает, что эмитенты должны предлагать более высокую доходность для привлечения инвесторов — расходы, которые кредиторы перекладывают на заемщиков в виде более высоких процентных ставок.

Экономисты ожидают, что более высокие ставки оттолкнут некоторых потенциальных покупателей жилья от рынка и снизят спрос. Есть признаки того, что это начинает происходить. По данным Ассоциации ипотечных банкиров, количество заявок на ипотеку в последнюю неделю марта упало на 9% по сравнению с аналогичным периодом прошлого года. Тогда средняя 30-летняя ставка колебалась около 3,18%. Заявки на рефинансирование упали на 62% за тот же 12-месячный период.

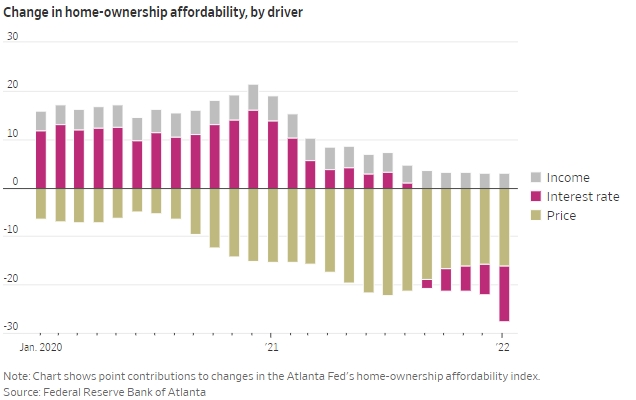

Более высокие ставки сделают ежемесячные платежи по ипотечным кредитам — уже на минимально доступном уровне с ноября 2008 года — еще меньше. По данным Федерального резервного банка Атланты, среднему американскому домохозяйству требовалось 34,2% своего валового дохода для покрытия ипотечных платежей за дом по средней цене в январе. Это на 29% больше, чем годом ранее.

Тогда это было в значительной степени функцией двузначного роста цен на жилье. Теперь более высокие ставки также влияют на доступность.

«Заработная плата просто не поспевает за двойным ударом более высоких цен и растущих ипотечных ставок», — сказал Джордж Ратиу, старший экономист и менеджер по экономическим исследованиям в Realtor.com.

ФРС играет решающую роль в установлении процентных ставок в экономике, но не все кредиты одинаково реагируют на ее действия.

Процентные ставки по некоторым долговым обязательствам, таким как остатки на кредитных картах и кредиты, которые частные инвестиционные компании используют для покупки компаний, растут вместе со ставкой федеральных фондов. Ставки по этим кредитам пока не сильно выросли. ФРС повысила базовую ставку в этом году всего на четверть пункта, до диапазона от 0,25% до 0,5%.

На многие ипотечные кредиты, автокредиты и корпоративные облигации больше влияет то, какими, по мнению инвесторов, будут краткосрочные ставки в будущем, чем-то, что они есть сейчас. Эти ставки растут быстрее, хотя они применяются только к новым кредитам и облигациям, а не к существующим.

Средняя ставка по кредиту на новый автомобиль сроком на пять лет достигла 4,21% в начале апреля, по данным Bankrate.com, по сравнению с 3,86% в начале года.

Средняя доходность корпоративных облигаций инвестиционного уровня, мера стоимости новых заимствований для компаний с сильным балансом, в настоящее время составляет около 3,8% по сравнению с 2,3% в начале года.

Доходность корпоративных облигаций с более низким рейтингом выросла до 6,3% с 4,2%. Эти ставки уже привели к резкому замедлению заимствований среди компаний с более низким рейтингом.

По данным Leveraged Commentary & Data, предприятия выпустили облигации и кредиты субинвестиционного уровня на сумму 157 миллиардов долларов в этом году по март, что на 53% меньше, чем годом ранее, и является самым низким квартальным показателем с конца 2019 года. Замедление последовало за всплеском эмиссии в конце 2020 года и в течение 2021 года, в основном из-за того, что предприятия выплачивали старые более дорогие долги новыми дешевыми облигациями и кредитами.

На данный момент проценты по корпоративному долгу с более низким рейтингом остаются довольно низкими по историческим меркам. Основываясь на относительно скромной дополнительной доходности, которую инвесторы требуют держать облигации по сравнению с казначейскими облигациями, они, похоже, не обеспокоены тем, что бизнесу угрожает отсутствие доступа к финансированию.

Это может измениться, заявили стратеги Bank of America в недавней заметке, если темпы выпуска облигаций не увеличатся к середине мая, что заставит инвесторов больше беспокоиться о том, что предприятия вытесняются с рынка и лишаются наличных денег.

Люди и предприятия, желающие взять новые кредиты, наиболее остро ощущают последствия повышения ставок. Но заемщики, которые уже заблокировали свои кредиты, также уязвимы, если их ставки плавающие, то есть они растут и падают вместе с краткосрочными ставками или доходностью казначейства.

Кредитные карты привязаны к основной ставке, которая тесно связана со ставкой федеральных фондов. Годовая процентная ставка, которую заемщики обычно платят по балансу своей карты, состоит из основной ставки плюс маржа, начисляемая кредиторами. По данным Bankrate.com, средняя годовая ставка по кредитным картам на 6 апреля составила 16,4%. 5 января он составлял 16,3%.

Это не означает, что люди с задолженностью по кредитным картам не почувствуют жало более высоких ставок.

Ставки и потребительские цены, вероятно, вырастут одновременно, по крайней мере, на некоторое время, сказал Брайан Райли, директор кредитных консультационных услуг в Mercator Advisory Group, исследовательской и консультационной фирме по платежам. Потребители, в свою очередь, могут начать вкладывать больше средств по своим кредитным картам, чтобы покрыть разницу между тем, что они вносят, и тем, что они платят, усугубляя эффект от повышения ставок.

По словам г-на Райли, это может побудить кредиторов ужесточить кредит. «Кредиторы должны быть гораздо более консервативными», — сказал он. «Они не собираются слепо давать кредиты в шторм».

По материалам Wall Street Journal