Обзор рынков 18.03.21

АМЕРИКА

Среду американские фондовые индексы завершили торги в «зеленой зоне», при этом Dow и S&P вновь обновили исторические максимумы.

Поддержку акциям оказали итоги заседания ФРС. Регулятор, как и ожидалось, не стал менять параметры денежно-кредитной политики, при этом заметно улучшил экономические прогнозы. Что же касается инфляции, то она, скорее всего, усилится до 2,4% , что чуть выше 2%-го целевого показателя ФРС. Однако превышение не будет продолжительным, и уже в 2022 инфляция опустится ниже целевого уровня, заявил Глава ФРС Джером Пауэлл. Также он подтвердил, что монетарная политика в США будет оставаться «сверхмягкой» вплоть до конца 2023 г.

По итогам торгов Dow Jones подрос на 0,58%, Standard & Poor’s 500 повысился на 0,29%, а индекс высокотехнологичных отраслей Nasdaq Composite поднялся на 0,40%.

ЕВРОПА

Ключевые фондовые индикаторы Европы напротив завершили торговую сессию разнонаправленно.

Инвесторы решили взять паузу в ожидании завершения заседания ФРС США по денежно-кредитной политике, которая состоялась уже после закрытия европейских площадок.

В центре внимания европейского инвестиционного сообщества остается ситуация с вакциной от компании AstraZeneca (использование которой из-за побочных эффектов приостановил целый ряд европейских стран, в том числе Германия, Франция, Италия, Испания). ВОЗ на экстренном заседании принял решение приостановить использование этой вакцины и провести расследование. Этот шаг может значительно замедлить вакцинацию от COVID-19 и сдержать темпы восстановления европейской экономики. Значимой макростатистики по региону не выходило.

По итогам торгов германский индекс DAX прибавил 0,27%, британский FTSE100 снизился на 0,60%, а французский CAC40 остался практически на нуле, снизившись всего на 0,01%.

Европейский региональный индекс STOXX 600 потерял 0,45%.

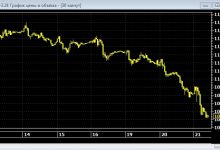

РОССИЯ

Отечественные фондовые индексы просели на фоне усугубления геополитических рисков. Накануне администрация США объявила о скором введении дополнительного пакета санкций в адрес ряда стран, попытавшихся, по мнению разведки США, повлиять на результаты президентских выборов в 2020 году.

Подробности санкций не разглашаются, но, по словам членов Госдепартамента США, они с высокой вероятностью будут направлены на Россию, Китай и Иран. Так что санкционные риски вновь вышли на повестку торгового дня, а под вечер среды распродажи приняли агрессивный характер, после откровенно хамских высказываний американского президента Джо Байдена в адрес президента РФ Владимира Путина.

Индекс Мосбиржи на таком фоне упал на 2,28% до 3507,91 пункта, а индекс РТС (номинированный в долларах), свалился на 3,81% до 1493,66 пункта.

АЗИЯ

На подавляющем большинстве азиатских площадок наблюдается положительная динамика: японский Nikkei 225 прибавляет 1,04%, китайский CSI 300 растет на 0,64%, гонконгский Hang Seng торгуется в плюсе на 1,36%, а корейский KOSPI повышается на 0,65%. Однако надо отметить, что объемы торгов более чем скромные, похоже инвесторы занимают выжидательную позицию.

СЫРЬЕВОЙ СЕКТОР

Нефть

Мировые цены на нефть в четверг утром снижаются, увеличивая потери после выхода данных об очередном росте запасов «черного золота» в США, которые являются крупнейшим потребителем этого сырья в мире. Смесь марки Brent снижается на 0,65%, до 67,56 доллара, фьючерсы на WTI — на 0,63%, до 64,21 доллара за баррель.

Официальные данные показали, что запасы за минувшую неделю выросли на 2,4 миллиона баррелей, до 500,8 миллиона баррелей (отметку в 500 миллионов показатель превысил впервые с начала декабря 2020).

Нефте-трейдеров продолжает беспокоить и ситуация с коронавирусом, и его влиянием на спрос. При этом аналитики отмечают, что в долгосрочной перспективе рынки оптимистично настроены, поэтому сейчас цены на нефть будут находиться в узком коридоре, периодически переходя от роста к снижению.

Поддержку отрасли оказывают цены на бензин, которые повышаются с приближением пика спроса в сезоне 2021 года (достигнув своего максимума в летние месяцы, в период отпусков).

В начале этого года стоимость уже приблизилась к максимуму (последний раз оптовые цены на бензин превышали $3 за галлон в далеком 2014 году).

Сезон поездок прошлого 2020 года оказался полностью провальным, глобальная пандемия заставила людей работать удаленно, многие потеряли работу, а социальное дистанцирование ограничило путешествия, вызвав переполнение хранилищ. Сейчас вакцины создают групповой иммунитет от COVID-19, и перспективы расхода топлива на 2021 год выглядят куда лучше.

Что касается перспектив нефти в целом, то мы видим их так.

Большинство автомобилей и других транспортных средств в мире пока ещё используют бензин и другие нефтепродукты, и хотя в наступающем десятилетии ситуация может измениться (благодаря переходу на электрические двигатели и двигатели на альтернативном топливе), но в ближайшем будущем автомобили и грузовики, не смогут обойтись без традиционного бензина и дистиллятов.

Также как и самолеты, корабли, космические аппараты и ракеты — не смогут обойтись без авиа-керосина, дизеля и ракетного топлива.

Кроме того, необходимо учитывать, что сырая нефть – это не только топливо, это ещё и электрическая и тепловая энергия, различные красители и покрытия, заменители натуральных кож и тканей, синтетический каучук, резина, пластик, полиуретан, битум, асфальт, удобрения, ядохимикаты, панели солнечных батарей (!!!) и даже лекарства (например, всемирно используемый аспирин делают из фенола) и это далеко не весь список продукции.

Таким образом, по нашему мнению нефть останется остро необходима как минимум несколько десятилетий и массовый выпуск электроавтомобилей не сильно отразится на её спросе.

ДОЛГОВОЙ РЫНОК

Доходность 10-летних американских гособлигаций (USTr) поднялась над отметкой в 1,7%, при этом все большее число аналитиков ожидают роста показателя до 2%. Доходность облигаций отражает опасения инвесторов касательно возможного всплеска инфляции и может заставить ФРС повысить ставки.

Также начали просачиваться сообщения о возможном увеличении налогов для оплаты государственных расходов в США (в этом случае в первую очередь пострадают крупные корпорации и лица с высоким доходом, поскольку администрация «Белого дома» может повысить ставку налога на прибыль с 21% до 28%).

Обнародованные в понедельник данные показали, что ЕЦБ вслед за США увеличил недельный объем выкупа гособлигаций с 11,9 до 14 млрд евро, что является хорошим сигналом для европейского рынка. Тем не менее, доходность 10-летних облигаций Германии (которые являются эталоном европейского долга), опустилась до отметки -0,33%, что примерно на 3 базисных пункта ниже показателя пятницы. Доходность 10-летних бумаг Италии также снизилась примерно на 3 базисных пункта, опустившись ниже +0,60.

Это объясняется тем, что на фоне паузы в применении вакцины от AstraZeneca и возобновления карантинных ограничений в ряде стран, европейские инвесторы бросились искать убежища в собственных государственных облигациях.

© Аналитический отдел Регион-Инвест