Фондовые рынки подверглись испытанию на прочность

Начало года выдалось неудачным для фондового рынка, и многие обитатели Уолл-стрит готовятся к тому, что будет еще хуже. 25 января индекс S&P 500 был почти на 10% ниже последнего максимума, установленного в первый торговый день 2022 года

Индекс Nasdaq-100 снизился почти на 15% по сравнению ноябрьским пиком, а индекс Russell 2000, отслеживающий более мелкие компании, опустился почти на 18% по сравнению с последним максимумом.

Судя по всему, эксперты рынка еще больше потрясены, чем можно было бы предположить исходя только из этих цифр. Они заговорили о затяжных зимах и лопающихся пузырях, даже не смотря на запоздалые ралли, когда трейдеры пытались «покупать на спадах». Возможно, это происходит из-за ощущения, что рынкам впервые за долгое время придется столкнуться с убытками без помощи стимулов Федеральной резервной системы. И хотя сами компании вполне платежеспособны — с устойчивыми балансами, которые в итоге могут ограничить потери от участия в капитале, — давние ожидания по поводу того, что рискованные активы в основном будут расти, похоже, не оправдались.

Динамика фондовых индексов

Источник: Bloomberg

Если выйти за рамки основных критериев, можно увидеть, что в некоторых случаях потери составили 50% или даже больше. Биржевой фонд Кэти Вуд ARK Innovation ETF, излюбленный инвестиционный инструмент эпохи пандемии, который вырос в 2020 году на 153%, откатился от максимума, который был достигнут в феврале прошлого года, почти на 55%. На криптовалютном рынке обвал: биткоин упал почти в два раза по сравнению с максимумом в $69000, установленным всего два с половиной месяца назад; эфир потерял еще больше за тот же период.

Иными словами, падение возглавили самые спекулятивные активы. Похоже, рынки проводят стресс-тест, чтобы выяснить, кто достоин остаться, а кто нет. При этом неизбежны сравнения с лопнувшим пузырем доткомов, который обрушил Nasdaq 100 почти на 83%. В отличие от медвежьего рынка, спровоцированного Covid в 2020 году, в системе отсутствуют внешние потрясения. Просто инвесторы в очередной раз меняют представления о будущих достижениях в бизнесе и пересматривают оценки. После роста в последние два года большинство показателей в масштабах рынка были на уровне самых высоких показателей во время пузыря доткомов или даже превышали их. Криптовалюты по-прежнему еще более уязвимы перед внезапной сменой настроения инвесторов.

Сегодня все иначе

Тем не менее не стоит полностью полагаться на параллели с началом века. Сегодня в высокотехнологичном индексе Nasdaq-100, несмотря на высокую цену, доминируют прибыльные компании, являющиеся сердцем экономики. И нынешняя среда по-прежнему является следствием уникальных исторических обстоятельств: экономика и рынок, пострадавшие из-за пандемии, восстанавливаются только благодаря беспрецедентным мерам со стороны правительств и центральных банков. На самом деле, именно этот быстрый откат экономики во многом виноват в нынешних потрясениях. Спрос стал резко увеличиваться, тогда как предложение все еще не может прийти в норму, из-за чего потребительские цены подскочили на 7%, что ознаменовало самую высокую инфляцию почти за 40 лет.

В течение многих лет Федеральная резервная система стремилась повысить инфляцию до целевого уровня в 2%. А так как уровень безработицы приближается к допандемийным минимумам, а инфляция оказалась выше и устойчивее, чем предполагало руководство ЦБ, политики отказываются от монетарных стимулов. ФРС готова прекратить покупки казначейских и ипотечных облигаций и повысить процентные ставки уже в марте, что станет первым повышением из трех ожидаемых в этом году. Соответственно, теперь руководителям компаний придется бороться с ростом затрат по займам в дополнение к более высоким расходам на персонал и все остальное, что необходимо для ведения бизнеса. Экономика могла замедлиться еще до появления омикрона. А геополитическая напряженность между США и Россией из-за Украины только усилила панику на фондовом рынке.

После глобального финансового кризиса 2008-09 годов подобные рыночные потрясения вынудили бы инвесторов делать ставки на то, что ФРС передумает и откажется от повышения ставок. Это явление, известное среди трейдеров как «ФРС пут», означает, что центральные банки меняют курс монетарной политики, чтобы остановить серьезный обвал рынка. Но тогда инфляция была лишь отдаленной угрозой. Сейчас же председателю ФРС Джею Пауэллу приходится бороться с инфляционными проблемами в реальном времени.

Поэтому «ФРС пут» сейчас под вопросом. Или, возможно, дело в том, насколько серьезной должна быть распродажа на рынке, чтобы центральный банк изменил курс. В конце концов, турбулентность на фондовом рынке не входит в компетенцию ФРС, если только она не станет настолько сильной, что начнет угрожать экономике. Учитывая, что за последние три года индекс S&P 500 прибавлял в среднем 24% в год, трудно сказать, что этот откат может нанести реальный ущерб росту.

Откуда ждать помощи?

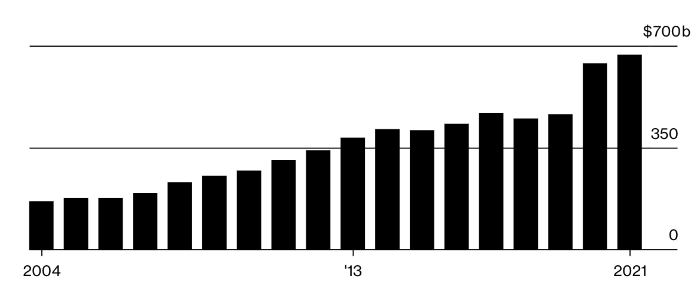

И все же можно рассчитывать и другую помощь. Можно назвать это «CFO пут», имея в виду финансовых директоров. Многие американские корпорации, особенно крупные, находятся в хорошем финансовом состоянии. По данным Bloomberg Intelligence, на балансах компаний S&P 500 в конце третьего квартала 2021 года было около $2.4 трлн в денежной форме и в краткосрочных ценных бумагах по сравнению с $1.6 трлн в аналогичный период 2019 года. Только на балансе родительской компании Google Alphabet Inc. в последнем квартале 2021 года было $142 млрд. Согласно последнему квартальному отчету Microsoft Corp. накопила $131 млрд; Amazon.com Inc. — $79 млрд.

Денежные средства и их эквиваленты в пересчете на акцию

Источник: Bloomberg

Долги компаний также на удивление невелики по сравнению с доходами. В конце 2021 года соотношение чистого долга к Ebitda —годовой прибыли до вычета процентов, налогов, износа и амортизации — было чуть выше 1 для компаний S&P 500, что является рекордно низким показателем, по данным Bloomberg, начиная с 1990 года. В 2007 году, до глобального финансового кризиса, это соотношение составляло 4.25, а в 1999 году, перед крахом пузыря доткомов, — 3.88.

Помимо того, что надежные балансы свидетельствуют об общем устойчивом состоянии корпоративного сектора, они могли бы помочь ограничить потери двумя способами. Во-первых, у гигантских компаний есть средства для выкупа собственных акций, если они упадут слишком сильно. Во-вторых, корпорации с большим количеством денежных и заемных средств могут приобретать привлекательные предприятия.

Взять, например, производителя видеоигр Activision Blizzard Inc., акции которого выросли примерно в два раза во время локдаунов, превысив $103, поскольку игра в Call of Duty заменила походы в город. В конце концов ажиотаж вокруг акций сошел на нет, и они снова упали до $57. Затем Microsoft согласилась потратить около $69 млрд на покупку Activision Blizzard по $95 за акцию. Взлет и падение Peloton Inc. оказались еще драматичнее: в марте 2020 года компания торговалась ниже $20 за акцию, а в начале прошлого года подскочила выше $167. Теперь, когда акции производителя тренажеров вернулись к $20, поговаривают, что ее купит более крупная компания, подстегиваемая инвестором-активистом Blackwells Capital.

«Это говорит о том, что у компаний полно денег, — заявил Эндрю Слиммон из Morgan Stanley по поводу предложения Microsoft для Activision Blizzard. — Кстати, какая сейчас прибыль от денежных инвестиций»?

Около 0%. Иными словами, компания может эффективнее ускорить рост, тратя деньги на приобретения, чем просто накапливая эти деньги.

Слиммон, который является соруководителем американского инвестиционного фонда, который обошел S&P 500, прибавив 36% в 2021 году, считает, что покупать крайне спекулятивные акции роста рискованно. Он ожидает, что в этом году рынок лишь немного вырастет, что далеко от впечатляющих показателей последних трех лет.

«Фундаментальные показатели корпоративного сектора не получают должного освещения в СМИ, — добавил он. — Мы много говорим о ФРС и геополитических рисках, но я сомневаюсь, что происходящее в корпоративной Америке в достаточной мере отражается в СМИ».

В прессе много пишут о коррекции на фондовом рынке. Тем не менее, эта драма может в итоге говорить о ложном чувстве спокойствия, которое обусловлено восстановлением в прошлом году после медвежьего рынка 2020 года, вызванного пандемией. По словам стратега LPL Райана Детрика, до 2021 года индекс S&P 500 в среднем каждый год с 1950 года снижался на 10% и более. Возможно, «ФРС пут» или «CFO пут» будет недостаточно, чтобы спасти рынок, и предсказания по поводу краха сбудутся. Тем не менее, не стоит забывать, что эта коррекция — всего лишь еще один необходимый шаг для мира, который отчаянно пытается вернуться к нормальной жизни.

Bloomberg